441억달러(한화 약 52조원)와 335억달러(39조원), 그리고 203억달러(24조원).

지난 2012년부터 현재까지 아시아에서 선진시장으로 불리는 한국·일본·호주 등 3개국 사모펀드(PEF·Private Equity Fund)의 투자 모집액 규모다. 규모가 가장 큰 국가는 다름 아닌 한국이었다. 우리나라에 비해 훨씬 큰 시장을 보유한 일본은 100억달러 이상의 차이로 뒤를 이었고 호주는 2분의1이 채 안 되는 규모였다.

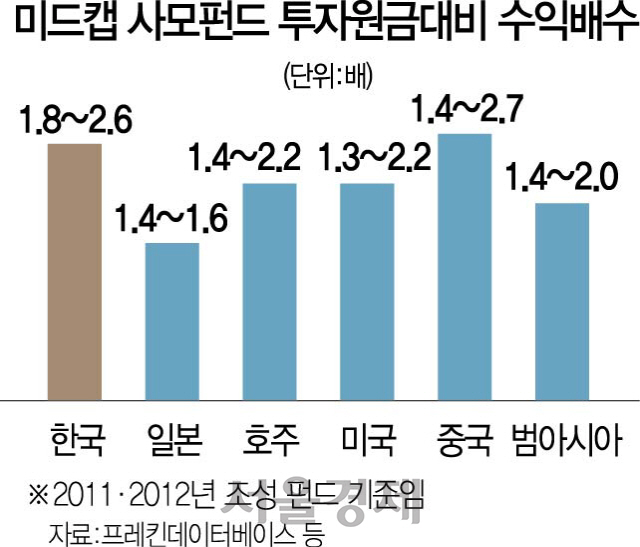

단순히 덩치만 커진 게 아니다. 2011년과 2012년 조성을 마치고 투자에 나선 중간 규모(mid-cap) PEF의 투자원금 대비 수익배수(TVPI)는 최저 1.8배에서 최고 2.6배에 다다른다. 일본(1.4~1.6배)과 호주(1.4~2.2배)를 압도하는 성적이다. 투자 실적이 좋으니 돈이 몰리고, 그에 따른 투자가 다시 커지는 선순환이 활발히 이뤄지고 있는 셈이다.

그렇다고 장밋빛 지표만 있는 것은 아니다. 9일 ‘사모펀드, 도약을 길을 모색한다’를 주제로 서울 더플라자호텔에서 열린 ‘제1회 서경 인베스트포럼’에 참석한 데니스 콴 엠비전 매니징 디렉터는 우리나라 PEF의 한계를 조목조목 지적했다. 엠비전은 80년간 1,700억달러의 자금조달 실적을 낸 손꼽히는 PEF 펀드레이징(fund-raising) 자문사로 홍콩과 뉴욕·샌프란시스코·런던·시드니 등에 사무실을 두고 있다.

그가 지적한 가장 큰 문제는 우리나라 PEF가 국경을 넘어선 자금조달에 취약하다는 점이다. 콴 매니징 디렉터는 “한국의 PEF는 미국과 비교해서도 차이가 크지 않고, 아시아 지역에서는 가장 실적이 좋은 국가”라면서도 “(하지만) 일본은 해외에서 펀드레이징하는 운용사(GP·General Partners)가 10~11개 정도 되지만 한국은 5~6개 정도에 불과하다”고 꼬집었다. MV인텔리전스에 따르면 우리나라 주요 PEF의 경우 전체 자금조달의 50%를 국내에서 모집한다. 일본은 이 비율이 30%가량이다. 국내 PEF가 해외에서 조달하는 자금도 70%가 북미에 집중돼 있다(유럽 및 중동 20%, 중국 5%). 일본은 55%를 북미, 20%는 유럽 및 중동, 중국에서 20%를 모집하는 등 상대적으로 고르게 조달하는 것과는 차이가 크다. 결국 글로벌 대체투자 시장에서 가장 큰손으로 꼽히는 국민연금이 없었다면 국내 PEF가 이만큼 성장하기도 어려웠다는 얘기가 된다. 국내 PEF 중 해외에서 자금을 조달하는 곳은 MBK파트너스와 한앤컴퍼니·IMM프라이빗에쿼티·VIG파트너스 등 손에 꼽힌다.

우리나라 PEF가 자금조달에서 국내에만 안주하는 사이 아시아를 바라보는 전 세계 투자자(LP·Limited Partners)의 시선은 바뀌고 있다. 주식과 채권 등 전통적 자산의 수익률이 갈수록 낮아지는 상황인데다 북미나 유럽을 탈피해 아시아에서 대체투자의 기회를 찾으려는 기류가 강해지고 있다. 콴 매니징 디렉터는 “서유럽에 투자한 투자자들이 다른 지역으로 고개를 돌리고 있는데 그 자금이 중국이나 아시아 선진시장으로 옮겨가고 있다”며 “중국에 대한 자본 할당을 독립적으로 본다면 아시아에 투자한다는 것은 한국과 일본·동남아시아 등에 투자한다는 얘기”라고 설명했다. 실제 아시아 지역에서 바이아웃(buy-out)과 그로스캐피털(growth capital)을 목적으로 모집된 펀드의 규모는 2016년 300억달러(35조원)에서 2018년 520억달러(61조원)으로 커졌다.

문제는 지금까지의 ‘편식’ 펀드레이징 관행으로 이 같은 기회를 놓칠 수 있다는 점이다. 콴 매니징 디렉터는 “사실상 한국과 일본의 싸움인데 일본에서 투자 회수(Exit)가 좀 더 있을 테고 그 실적이 엄청 좋을 것”이라며 “아시아 투자를 키우려는 투자자들이 일본과 한국을 놓고 하는 고민이 더 깊어질 수밖에 없다”고 말했다. 콴 매니징 디렉터가 전 세계 LP 시장의 동향과 각각의 성향, 그리고 이에 따른 펀드레이징 전략을 조언한 것도 이 때문이다.

그는 “전 세계 LP들이 간접투자에서 직접투자나 공동투자를 늘리는 방식으로 투자 방법을 바꿔가고 있다”며 “꾸준한 두 배의 투자수익(return), 운용 수수료의 차별화, 지속적인 의사소통 등뿐만 아니라 1년여의 자금조달 계획 등과 같은 전략적 접근이 필요하다”고 말했다. 강연이 끝난 뒤 국내 4대 PEF 중 한 곳인 스틱인베스트먼트의 곽대환 대표는 “장기투자 전략에 대한 영감을 얻었다”고 전했다.