일본의 화이트리스트 배제와 일방적인 수출규제로 금융당국과 정책금융기관·시중은행들이 피해 기업 지원은 물론 핵심 소재·부품 기업 육성을 위한 지원책 마련에 머리를 맞대고 있는 가운데 매해 공격적으로 중소기업 대출 규모를 키운 저축은행들은 지원책 마련에 미온적인 태도를 보이고 있다. 저축은행 등 서민금융시장에 풀린 일본계 자금이 17조원을 넘어 일본이 금융 분야로까지 보복 조치를 확대할 경우 피해가 우려된다는 지적에 일본계 자금 비중은 극히 적다고 적극적으로 반론을 펼치던 때와는 대조적인 모습이다.

8일 금융권에 따르면 현재 일본 수출규제에 따른 피해 기업에 대한 저축은행들의 금융지원 대책은 전무하다. 지난 3일 금융당국이 내놓은 피해기업 금융 지원 대책에도 정책금융기관과 시중은행만 참여했을 뿐 저축은행 주도의 지원 대책은 포함되지 않았다. 당국의 대책 발표 이후에도 시중은행과 지방은행들이 자체적으로 만기 연장·금리 인하 등 피해기업을 대상으로 한 금융 지원책을 잇따라 내놓고 있지만 저축은행은 미동조차 하지 않고 있다.

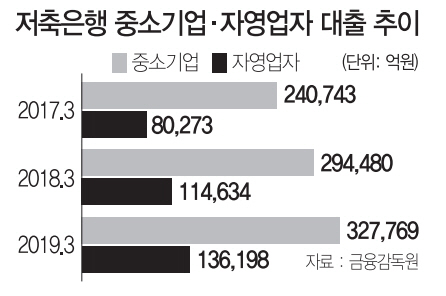

프로젝트파이낸싱(PF) 대출 비중을 크게 줄인 저축은행들은 수년간 중소기업 대출 영업에 공을 들여왔다. 금융감독원에 따르면 79개 저축은행 대출에서 중소기업 대출이 차지하는 비중은 40%에 달한다. 저축은행의 중기 대출은 지난 2017년 3월 말 24조743억원에서 올해 3월 말 32조7,769억원으로 2년 만에 36% 증가했다. 저축은행의 자영업자 대출도 같은 기간 8조273억원에서 13조6,198억원으로 70% 가까이 늘었다.

중소기업 대출에서 연쇄 부실이 발생할 경우 저축은행의 건전성에도 경고등이 켜질 수 있다. 특히 신용도 등을 고려할 때 저축은행에서 대출을 받은 기업들은 일본의 화이트리스트 배제 등 일시적인 이벤트에 취약해 자금 미스매치가 발생할 위험이 비교적 큰 것으로 평가된다. 한일 갈등은 물론 미중 무역분쟁으로 경기 부진이 장기화될 경우 재무건전성이 비교적 취약한 중소기업들은 대출 상환에 어려움을 겪을 수 있다. 금융권의 한 관계자는 “서민층·지역 중소기업과 밀접한 저축은행의 경우 무역갈등의 직격탄을 맞은 피해기업의 부실을 가장 먼저 체감할 것”이라며 “피해기업에 대한 안전망을 선제적으로 갖춰야 저축은행 건전성도 안정적으로 관리할 수 있다”고 지적했다.

일부 저축은행은 국내 산업의 피해가 가시화되면 관련 대책을 마련할 방침이다. 저축은행의 한 관계자는 “당장 피해 산업이나 피해 규모를 예측할 수 없는데다 피해기업이 발생하지 않아 지원 대책을 마련하지 않고 있다”고 말했다.