CJ생물자원 매각 작업이 결국 무산됐다. 해외 전략적 투자자가 실사까지 진행했지만 가격 입장 차를 줄이지 못했다. 100% 자회사인 CJ생물자원 매각을 통해 9,000억원에 육박하는 현금을 수혈하겠다는 CJ제일제당(097950)의 계획에도 차질이 생겼다. CJ 측은 시간을 두고 새로운 매수자를 찾겠다는 입장이지만 업황이 악화되는 상황에서 매각가 조정이 불가피하다는 분석이다.

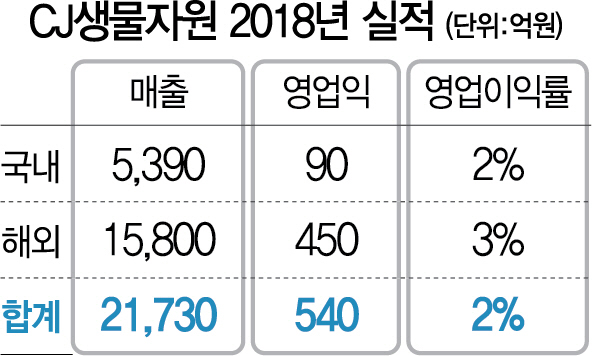

8일 투자은행(IB) 업계에 따르면 CJ제일제당은 CJ생물자원 매각을 최근 중단했다. CJ 제일제당은 네덜란드에 본사를 둔 세계 2위 사료 제조업체 뉴트레코 등과 협상을 진행했고 1곳의 전략적투자자(SI)와 실사까지 진행했지만 가격이 결국 발목을 잡았다. CJ측은 1조7,000억 이상의 매각가를 원한 것으로 알려졌다. 지난해 매출 2조1,730억원(영업익 540억원)에 중국과 인도네시아, 필리핀, 베트남, 캄보디아, 미얀마 등 향후 사료 사업의 성장 가능성이 큰 시장의 생산설비 등을 함께 매각하는 만큼 적정한 가격이란 입장이었다. CJ생물자원의 매출은 해외가 73%다. 국가별로는 인도네시아(35%), 베트남(22%), 중국(11%), 필리핀(4%), 캄보디아(1%) 순이다.

하지만 중국과 베트남 등 주요 매출 지역인 동남아에서 돼지열병이 발생한 점이 매수에 발목을 잡았다. 영업이익률이 2%로 저조한 점 역시 부담이 됐다. CJ생물자원 매출액은 최근 5년간 연평균 7% 증가했으나 영업이익률은 2%대에 불과하다.

CJ제일제당은 식품사업과 생명공학사업, 물류사업 3가지 사업 분야를 갖고 있다. 주력은 식품사업과 생명공학사업 내 바이오사업이다. 비주력인 사료사업을 매각해 바이오 사업에 더 집중하겠다는 계획이다. CJ제일제당은 매각을 위한 사전작업으로 7월 생물자원사업 부문을 분사해 CJ생물자원 주식회사(CJ Feed&Care)를 설립하는 한편 매각을 고려한 인사도 단행한 것으로 알려졌다.

매각으로 확보된 실탄은 주력 사업 투자에 사용할 예정이다. CJ제일제당은 2월 미국 냉동식품 가공업체인 쉬완스 지분 70% 취득(직접 지분취득 9,600억원·인수금융 5,600억원)하면서 부채가 급증했다. 올 상반기 기준 연결기준 순차입금 규모는 9조3,472억원이다. 지난해 말 7조2,679억원에서 2조원 늘었다. 한국기업평가는 CJ제일제당의 신용등급 전망을 올 상반기 부정적으로 변경했다. 대신증권은 CJ생물자원 매각을 통해 9,000억원 전후의 현금이 유입될 것으로 봤다.

CJ제일제당은 매각을 향후 다시 추진한다는 입장이지만 쉽지 않을 것이란 전망이 우세하다. 매각 가격이 1조원을 넘는데다 돼지열병과 같은 외부변수가 상존하기 때문이다. 동종업종의 사조나 하림 등 역시 손사래친 것으로 전해진다. 한 업계 관계자는 “업황이 악화되고 있는 만큼 눈높이를 낮추지 않는다면 매각은 쉽지 않을 것”이라며 “CJ생물자원은 매각시점이 연기된 만큼 영업이익률 제고를 고민할 것”이라고 전망했다.