금융감독원이 지난 2016년 관련 규정을 만든 후 처음으로 5개 은행에 제재 대신 자율개선 조치를 취했다. 경미한 사안의 경우 획일적으로 제재를 해 여러 부작용을 낳기보다는 금융사 스스로의 자율 개선을 유도해 긍정적 결과를 도출하기 위한 것이다.

1일 금감원은 “지난달 28일 열린 제재심의위원회에서 5개 은행이 외국환거래 취급 시 일부 고객의 ‘소액분할송금거래’를 방지하기 위해 외국환업무 담당자가 지켜야 할 내부통제기준을 마련하지 않았다”며 “1개 은행은 기관경고, 나머지 4개는 기관주의에 해당하지만 각각 ‘기관경고 갈음 양해각서(MOU)’체결, ‘기관주의 갈음 확약서 제출요구’로 조치했다”고 밝혔다. 이에 따르면 은행들은 인터넷뱅킹 등 비대면채널의 내부통제 기준을 영업점과 같은 대면채널 수준으로 갖추는데 소홀했다. 일부 외국환거래 고객들이 내부통제가 취약한 비대면채널을 통해 소액으로 분할 송금해 신고하는 등 외국환거래법상 의무를 회피하는 수단으로 삼았다.

다만 금감원은 “그동안 소액분할송금거래 관련 은행의 의무에 대한 업계 전반의 인식이 부족했고 지난해 이후 은행들이 소액분할송금을 방지하기 위해 시스템을 개선하는 등 노력해온 점을 감안했다”며 제재 대신 자율개선 조치를 취한 배경을 설명했다.

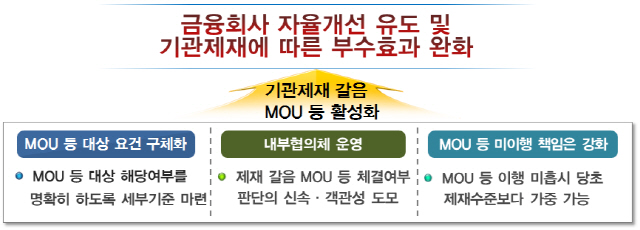

이 같은 조치는 지난 2016년 3월 위규 금융회사에 대해 필요 시 감독당국이 직접 제재하지 않고 기관제재에 갈음해 MOU, 확약서 등을 활용할 수 있다는 규정상 근거를 마련한 후 처음 활용한 것이다. 금융당국은 지난 8월 이 규정을 바탕으로 ‘금융감독 혁신방안’을 발표하며 “위규 금융회사의 내부통제 개선 등 자율개선 유도가 바람직한 경우, 획일적·징벌적 제재보다는 기관제재 갈음 MOU 등을 적극 활용하기 위한 세부방안을 마련·추진하겠다”고 밝힌 바 있는데 그 후속조치이기도 하다.

당국은 앞으로도 이 제도를 적극 활용한다는 생각이다. 금감원은 “위규가 있었지만 자율개선을 유도하는 것이 바람직함에도 당국이 징벌적 기관제재를 획일적으로 부과하면 금융사의 사고예방 및 소비자피해배상 등 신속한 자율시정기능 약화, 과도한 평판 저하 또는 국내외 신사업, 해외진출 제약 등 부정적 부수효과로 금융발전을 저해할 소지가 있다”고 배경을 설명했다. 아울러 금융사가 기관경고를 받으면 일정기간 타 금융사 대주주 결격 사유도 발생한다. 금감원의 제재 업무 효율성도 저하될 우려가 있다.

구체적으로 △조치대상 사안이 제재근거 입법 취지에 반하지 않고 해석·적용상 허용된다고 볼 여지가 큰 경우 △사회적 물의 또는 대규모 소비자 피해 등이 없는 사안으로, 법규 위반으로 최종 결론이 내려졌으나 행위 당시 위법·부당 여부가 명확하지 않았을 것으로 판단되는 경우 △행위 당시 위법·부당여부가 불분명하다고 보기는 어려우나, 업계 전반에서 오랜 관행이 형성되어 위법·부당 여부에 대한 인식이 없었다고 판단되는 경우 △위법·부당행위의 고의·중과실이 없고 그 결과도 경미하며 효과 면에서도 일회성 제재보다는 자율적인 업무개선, 시정유도 등을 통한 자율개선이 바람직한 경우 등이 MOU 등 체결 대상이 된다. MOU 대상 여부가 불분명할 경우에 대비해 이를 판단할 금감원 내부협의체도 발족할 계획이다.

금감원의 한 관계자는 “활성화하면 금융사 내부통제 등 경영상 취약점이 신속히 자율개선되고, 위규예방과 소비자보호 등의 제재목적도 달성할 수 있으며 금융사의 과도한 평판 저하 및 신사업·해외진출 제약 등 기관제재에 따른 부정적 부수효과 완화도 기대된다”고 강조했다.