미래에셋대우(006800)증권이 아시아나항공(020560)을 인수함으로써 항공기 금융을 키울 수 있는 발판을 마련했다. 5년 단위로 만기가 돌아올 4조원 규모의 ‘고금리’ 리스 부채를 상·차환하는 과정에서 아시아나항공의 리스 계약을 선점할 수 있게 된 것이다. 국내에서 막 태동하고 있는 항공기 금융산업의 극적 성장을 이끌 마중물 역할을 할 수 있을지 관심이다.

2일 투자은행(IB) 업계에 따르면 미래에셋대우는 항공기 전문 리스회사 인수 등을 포함해 항공기 금융 관련 조직을 확충하는 방안을 모색하는 것으로 알려졌다. 미래에셋대우는 HDC현대산업개발(294870)과 손잡고 아시아나항공 인수전에 뛰어들어 현재 주식매매계약(SPA) 막바지 작업을 진행하고 있다.

국내 항공산업의 위상에 비춰볼 때 금융 분야는 그동안 국내 수요도 감당하지 못하는 수준이었다. 지난해 12월 말 기준 국내 등록된 국내 및 국제 운송사업용 항공기 대수는 398대. 하지만 업계를 양분하고 있는 대한항공과 아시아나항공은 대부분 해외 리스 전문사의 도움을 받고 있다. 최근 국내 금융지주뿐만 아니라 증권사 등이 항공기 금융에 뛰어들었지만 메리츠증권을 제외하면 규모는 미미하다.

미래에셋대우가 아시아나항공 인수를 계기로 항공기 금융업에 ‘출사표’를 던진 것도 이 때문이다. 3·4분기 말 기준 아시아나항공은 4조3,000억원가량의 리스부채 등을 통해 항공기 83대를 보유하고 있다. 부족한 자본 탓에 소유권을 해외 리스사에 둔 ‘운용리스’ 부채만도 3조원이나 된다. 이 운용리스는 최대 7%에 육박하는 고금리인데다 소유권이 없어 정비비용도 막대하다. 미래에셋대우가 리스부채를 차환하는 과정에서 항공기 금융시장을 선점할 수 있는 구조다.

미래에셋대우가 아시아나항공의 보유 지분율을 15% 미만으로 맞추는 만큼 항공기 금융을 따올 수 있는 길도 열려 있다. 현행법상 미래에셋대우가 아시아나항공의 지분을 30%이상 쥐게 될 경우 신용공여를 할 수 없다.

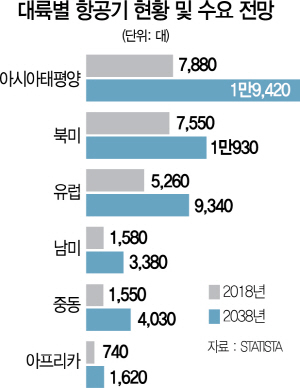

한편 글로벌 시장조사기관인 스태티스타(STATISTA)에 따르면 지난해 기준 7,880대인 아시아태평양 지역의 항공기 대수는 오는 2038년에 이르면 1만9,420대로 2.5배가량 늘어날 것으로 전망된다. 북미 등 다른 대륙과 비교해볼 때 압도적인 성장세다. 미래에셋대우가 아시아나항공의 리스부채를 발판 삼아 글로벌 사업자로 성장할 수 있는 환경은 이미 마련돼 있는 셈이다.