올해 특례 제도를 통해 기업공개(IPO)에 나선 기업들의 주가가 공모가에서 제자리 걸음을 보이며 한해를 마무리했다. 대형 제약사들의 임상실패로 인한 바이오 기업 투자심리 악화와 특례제도 조건 완화, 재무적투자자(FI)들의 단기 투자회수 등이 부정적 영향을 미친 것으로 보인다.

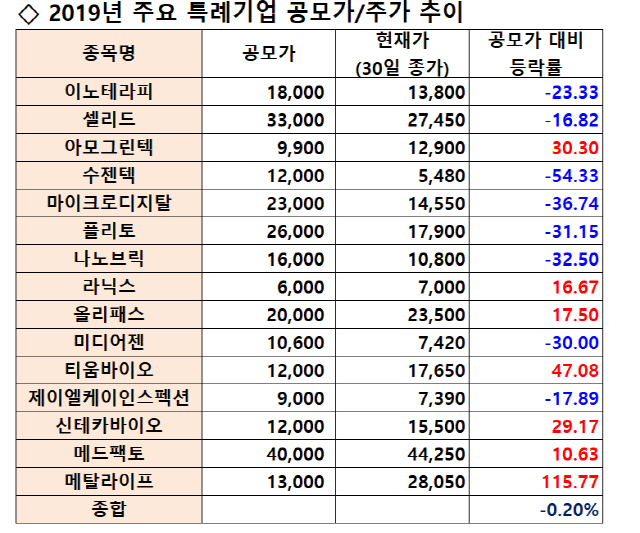

31일 투자은행(IB)업계에 따르면 올해 기술평가·성장성·테슬라·사업모델 등 특례제도를 통해 상장한 기업은 24곳이다. 이중 15곳의 주가가 공모가를 밑돈 채 올해를 마무리했다. 공모가 대비 특례상장 기업 평균 주가도 소폭 하락했다. IR큐더스가 내놓은 자료에 따르면 올해 유가시장에 신규상장한 기업들의 26일 종가는 공모가 대비 19.15%, 코스닥 상장 기업들의 주가는 2.86%의 상승률을 보였다. 신규 상장기업들의 주가가 우상향하는 가운데 특례상장 기업들의 주가는 떨어진 셈이다.

공모가에 비해 주가가 떨어진 대부분의 회사는 바이오 기업들이다. 16개의 바이오 기업이 특례상장을 통해 코스닥에 입성했는데 이중 10곳의 주가가 공모가에 비해 떨어졌다. 주가가 오른 기업은 압타바이오·올리패스·티움바이오·리메드·신테카바이오·메드팩토 등 6곳이다. 이중 상장주관사가 주가하락에 따른 풋백옵션 의무를 지지 않는 방식으로 코스닥에 입성한 기업은 압타바이오·티움바이오·메드택토 단 3곳이다. 16개의 특례 상장 바이오 기업 중 주가하락에 대한 안전장치 없이 주식시장에서 공모가보다 오른 기업이 단 3곳이란 의미다.

이 같은 주가 움직임은 코오롱생명과학의 인보사 사태, 신라젠, 헬릭스미스 등 잇단 임상 3상 실패 등으로 바이오 벤처에 대한 투자 심리가 악화되며 나타난 것으로 분석된다. 또한 올해 주식시장이 부진을 보이면서 성장성보다 작지만 확실한 이익을 내는 회사에 대한 공모시장의 선호도가 높아졌다는 분석도 나온다.

주가 부진을 두고 특례제도 조건 완화에 대해 지적하는 목소리도 있다. 주관사가 주가 부진의 책임을 일부 떠안는 조건으로 상장 요건을 완화해주는 특례제도 등이 도입되면서 역량미달 기업들도 코스닥에 입성했다는 지적이다. 한 벤처캐피탈(VC) 관계자는 “여러 특례제도의 도입과 조건 완화추세로 (기업의 역량이 떨어지더라도) 상장주관사 의지에 따라 IPO를 진행할 수 있을 정도”라고 평가했다. 정부정책자금·VC 등 재무적투자자들의 투자회수 등도 주가에 부정적 영향을 미치는 경우가 나오고 있다. 예컨대 지난 19일 코스닥에 입성한 메드팩토의 경우 상장 당일 기술보증기금이 지분율 3.96%에 달하는 지분을 매도하면서 투자주의종목으로 지정되기도 했다. VC들도 벤처 기업에 투자한 뒤 특례상장을 통해 자금을 회수하는 경우가 많은만큼 VC 피투자 기업도 오버행(대량대기매물)이슈로부터 자유로울 수 없는 상황이다.