대한항공(003490)의 글로벌본드(달러 채권) 금리가 폭등했다. 신종 코로나 바이러스 감염증(코로나19) 사태가 심화되면서 신흥국 회사채에 대한 투심히 급격하게 꺾인 탓이다. 유통되는 채권 금리가 급등하면서 추후 회사의 달러 조달에도 부담이 될 전망이다.

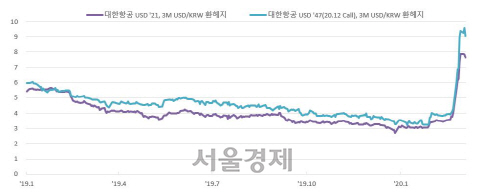

10일 투자은행(IB) 업계에 따르면 대한항공이 2018년 발행한 80회차 달러채권의 금리는 이달 들어 연초대비 153% 급등했다. 일반 사채보다 리스크가 높은 신종자본증권은 금리차가 더 벌어졌다. 2047년 만기되는 대한항공의 신종자본증권은 연초 3.530% 선에서 거래됐으나 이달 들어 9% 중반을 웃돌고 있다. 무려 171% 급등이다.

이는 대한항공 회사채를 매도한 글로벌 투자자들이 크게 늘었다는 의미다. 채권시장에서 금리는 가격과 반대로 움직인다. 기업 리스크가 커지면 이를 판매하려는 투자자들이 늘면서 가격은 떨어지고 금리는 높아지고 있는 상황이다. 국내 신종 코로나바이러스 감염증(코로나19) 사태가 심화되면서 리스크가 부각되자 글로벌 회사채 투자자들의 위험자산 회피 심리가 강해진 영향으로 풀이된다.

전세계 절반이 넘는 국가들로 가는 하늘길이 막히면서 항공산업이 크게 침체될 것이라는 부정적 전망도 영향을 미쳤다. 국제 신용평가사 무디스는 전날 리포트를 통해 국제 항공업종의 전망을 ‘부정적’으로 제시했다. 운영마진 기대치도 기존 9%에서 5%미만으로 축소될 것이라고 덧붙였다. 무디스는 “올해 말까지 승객들의 수요 복구 여부에 대해서도 불확실성이 커졌다”며 “예상보다 회복세가 늦어질 경우 항공업계의 금융효과와 신용위험이 더 커질 것”이라고 내다봤다.

이같은 회사채 금리 움직임은 추후 회사의 외화 자금 조달에도 부담으로 작용할 전망이다. 대한항공은 올해 총 4조3,542억원의 자금 조달이 필요하다. 3억 달러 규모의 신종자본증권 콜옵션 기일도 12월 도래한다. 이를 위해 대한항공은 2분기 중 3억원 규모의 해외 신종자본증권 발행을 준비하고 있다. 그러나 유통시장에서 이처럼 회사채 금리가 폭등하면 발행 금리도 크게 높아져 회사가 지불해야 하는 금융비용이 늘어날 수밖에 없다. IB업계의 한 관계자는 “대내외 악재가 겹치면서 자금조달 창구가 좁아지고 있다”며 “수출입은행이나 산업은행의 지급보증을 받아 신용도 높은 글로벌 채권을 발행하는 것이 유일한 방법일 것”이라고 내다봤다.