“신종 코로나바이러스 감염증(코로나19) 때문에 올해 반도체 시장은 어느 때보다 예측하기 힘든 상황입니다.”

국내 반도체 업계의 한 관계자는 코로나19로 올해 쉽지 않은 한 해를 보낼 것으로 전망했다. 특히 ‘언택트 경제’로 수요 확대가 예상됐던 PC와 서버용 D램에도 잇따라 부정적 신호가 감지돼 전년 대비 매출 반등이 힘들 것으로 예상된다.

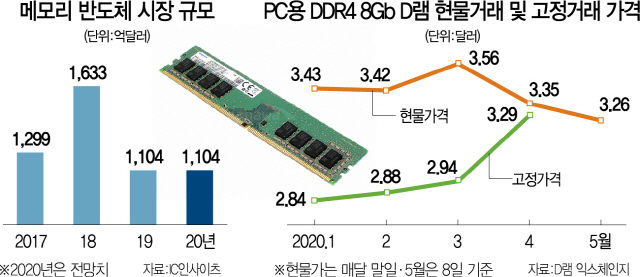

8일 전자업계에 따르면 국내 D램 제조사들은 PC용 D램(DDR4 8Gb 기준) 1개당 고정거래 가격이 지난달 3.29달러로 전월 대비 11.9% 급상승했지만 웃지 못하고 있다.

상승 폭은 지난 2017년 4월 이후 최대치를 기록했지만 지난해 하반기부터 지나치게 낮게 형성된 D램 가격의 기저효과에 따른 착시효과라는 이유에서다. 지난달 D램 고정거래가는 2018년 9월의 8.19달러 대비 절반에도 못 미치며 전년 동기(4.00달러)와 비교해도 82% 수준에 불과하다.

여기에 D램 현물거래가격까지 최근 한 달 새 10% 이상 하락하며 업계의 불안을 키우고 있다. D램 현물가 추이가 고정가와 비슷하게 움직인다는 점에서 현물가격이 계속 내려갈 경우 고정가 또한 다시 하락세로 접어들 수 있다는 이유에서다. 8일 D램 현물가는 3.26달러로 넉 달 만에 최저 수준을 기록했다.

올 들어 0.67달러까지 벌어졌던 D램 현물가와 고정가가 엇비슷해졌다는 점에서 PC용 D램 가격이 향후 몇 달간 보합세를 띨 것이라는 분석도 나온다. 최근 3년간 흐름을 살펴볼 경우 반도체 가격 급등락 시기에는 고정가와 현물가의 격차가 컸지만 가격 안정화 시기에는 격차가 급격히 줄어드는 양상이었기 때문이다. 올해 PC용 D램 가격의 ‘V자 반등’을 기대했던 삼성전자(005930)와 SK하이닉스(000660) 입장에서는 좋지 않은 신호다.

언택트 경제 활성화로 호황이 예상됐던 서버용 D램 시장 또한 좋지 않은 신호가 감지된다. 글로벌 서버용 중앙처리장치(CPU) 시장의 90% 이상을 장악하고 있는 인텔은 최근 1·4분기 실적발표 콘퍼런스콜에서 “올해 글로벌 PC 판매량은 코로나19에 따른 각국의 경제상황 악화로 감소가 불가피할 것으로 전망되며 서버 수요 또한 각국 정부의 비용감축으로 일정 부분 타격이 예상된다”고 설명했다. SK하이닉스 또한 올 1·4분기 콘퍼런스콜에서 “서버 고객들의 D램 재고 수준은 현재 다소 늘어난 모습”이라고 밝혀 수요확대가 촉발한 서버용 D램 가격 상승 추이가 이어지리라고 장담하기 힘들다. IC인사이츠는 최근 보고서에서 올해 메모리반도체 시장 규모를 전년과 같은 1,104억달러로 전망하며 “올해 메모리반도체 시장은 전년 대비 14%가량 성장할 것으로 내다봤지만 코로나19로 예상치를 조정한다”고 전하기도 했다.

이주완 포스코 경영연구원 연구위원은 “현물 가격이 한 달가량 지속적으로 하락한 상황에서 이 같은 추세가 계속될 경우 고정가격의 방향성도 달라질 수 있다”며 “마이크로소프트 등 서버 업체들이 코로나19에 따른 트래픽 급증으로 호황을 누리고 있지만 서버 확충 작업은 각종 부품 조달의 어려움을 이유로 코로나19 종료 이후에나 본격적으로 나설 가능성이 커 D램 제조사가 이익을 보기는 힘들어 보인다”고 지적했다.

이같이 한국 반도체 업체들에 부정적인 신호가 계속 감지되는 와중에 중국의 ‘반도체 굴기’는 한층 속도를 내는 모습이다. IC인사이츠에 따르면 중국 화웨이의 팹리스(반도체 설계전문) 자회사인 하이실리콘은 올 1·4분기 26억7,000만달러의 매출을 올려 매출 기준 글로벌 반도체 업체 순위에서 사상 처음으로 10위 자리에 올랐다. 하이실리콘은 매출이 전년 동기 대비 54% 뛰어 순위 또한 5계단 상승했다. 여기에 더해 중국 파운드리(반도체 위탁생산) 업체인 SMIC는 추가 상장으로 234억위안(약 4조원)가량의 자금을 확보해 7나노 공정 기반 제품을 올해 말께 선보인다고 밝히는 등 중국의 반도체 생태계가 한층 단단해지는 모습이다.