아시아나항공(020560)의 매각 종결시한이 이달 말로 다가온 가운데 정몽규 HDC 회장이 내릴 결단에 시장의 이목이 집중되고 있다.

7일 금호산업과 HDC현대산업개발(294870)이 지난해 12월 맺은 주식매매계약(SPA)에 따르면 오는 27일 아시아나항공의 매각계약이 종결된다. 해당 계약서는 ‘거래 종결이 본계약 체결일(2019년 12월27일)로부터 6개월 이내에 이뤄지지 아니하는 경우’ 양 당사자 중 일방이 계약을 해제할 수 있다고 명시하고 있다.

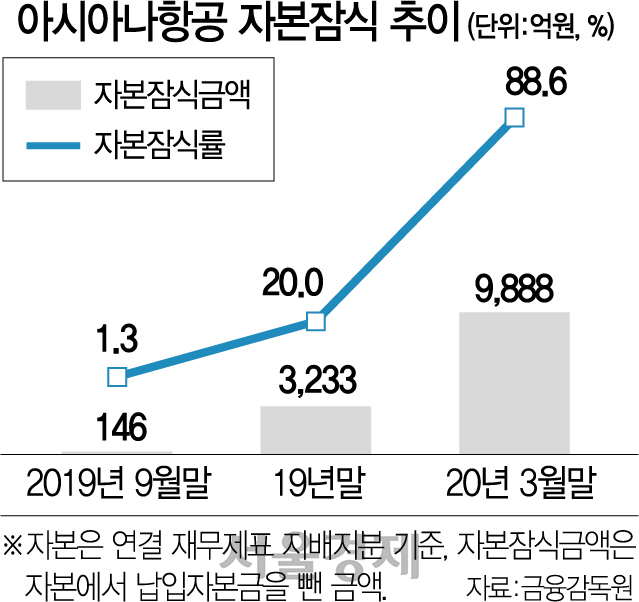

현재로서는 계약이 무산될 가능성이 점점 높아지는 상황이다. 당장 아시아나항공은 올 1·4분기 자본잠식률이 유가증권시장 관리종목 지정 기준선인 50%를 넘어섰다. 2·4분기에는 완전자본잠식이 확실시되는 상황이다. HDC현산 입장에서는 시한 종료에 따라 계약이 무산되는 게 ‘승자의 저주’에서 벗어나는 길이 될 수도 있다.

계약금 등으로 미리 지불한 2,800억원가량을 돌려받을 길도 열려 있다. 계약서에는 ‘선행조건 미충족으로 종결시한 이내에 거래 종결이 이뤄지지 않은 경우 HDC현산에 책임이 없다’는 내용이 명확히 담겨 있다. HDC현산은 지난 4월에도 금호산업이 매각에 필요한 선행조건을 이행하지 않았다며 아시아나항공에 대한 1조4,665억원의 유상증자를 무기한 연기한 바 있다.

이 밖에 아시아나IDT와 에어부산 등이 라임자산운용의 펀드 등을 우회해 아시아나항공에 돈을 빌려준 사실도 드러난 상태다. 상장사의 모회사 신용공여를 금지한 상법 위반 소지가 있는 자금거래다.

결국 인수 이행 여부는 정 회장의 최종 결단에 달려 있다. 최근 경영환경 악화에도 불구하고 정 회장의 아시아나항공 인수 의지는 여전히 강한 것으로 알려졌다. 산업은행이 구주 가격이나 유상증자 조건까지 재협상할 수 있다는 전향적인 자세로 정 회장을 설득하는 것으로 알려졌다.

만약 정 회장이 인수 포기라는 결론을 내릴 경우 아시아나항공을 포함한 금호그룹 전체는 채권단 관리로 넘어가게 된다. 지주회사인 금호고속도 이미 자회사인 금호산업 보유지분 등을 담보로 산은에 빌린 돈을 갚을 수 없는 상황이다. 부실이 커질 대로 커진 금호그룹에 천문학적인 정책자금이 쓰여야 하는 만큼 그간 매각을 주도해온 산은의 책임론도 불거질 수 있다.