한국의 AIP자산운용과 일본 도큐랜드가 호주 상업용 부동산을 기초자산으로 싱가포르에 리츠 상장을 추진하고 있다고 블룸버그통신이 27일(현지시간) 보도했습니다. AIP의 경우 현재 41억달러의 자산을 운용하고 있고, 호주 시드니, 캔버라, 멜버른에도 자산을 보유하고 있습니다. 사실 AIP운용이 싱가포르에 리츠 상장을 추진한다는 건 전혀 새로운 얘기는 아닙니다. 블룸버그에 따르면 그 시기가 임박했다고 하네요.

싱가포르 리츠 시장에 관심을 가지고 있는 건 AIP운용뿐만이 아닙니다. 이지스자산운용도 싱가포르에 리츠 상장을 추진하고 있습니다. 싱가포르에서 리츠 상장을 추진할 담당자가 이달 말 출국할 예정이기도 합니다. 이처럼 한국이나 일본의 부동산 투자 회사들이 싱가포르 리츠 시장에 관심을 가지는 이유는 무엇일까요.

뱅가드·피델리티 등 전 세계 큰 손들이 주목하는 싱가포르 리츠 시장

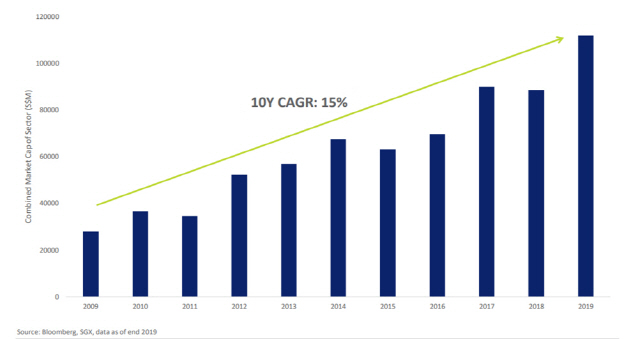

글로벌 부동산자산운용사들이 싱가포르 리츠 시장에 관심을 갖는 건 우선 풍부한 유동성 때문입니다. 싱가포르 리츠 시장은 아시아 최대 규모를 자랑합니다. 7월 말 기준 44개의 리츠가 상장되어 있으며, 시가총액은 1,010억싱가포르달러(약 87조원)에 달합니다. 반면 한국은 현재 11개의 리츠가 상장되어 있으며, 시총은 약 2조 8,000억원 수준입니다. 아울러 싱가포르는 모든 리츠가 거래소에 상장되어 있는 등 리츠 상장에 우호적인 환경을 제공하고 있습니다. 싱가포르 주식 시장에서 리츠가 차지하는 비중은 시총 기준 약 10%로 가장 큰 리츠 시장을 가진 미국(약 2~3%) 보다도 큽니다. 싱가포르가 아시아 금융의 중심지이고 전 세계 기관투자자들이 싱가포르 리츠에 투자하고 있는 만큼 리츠를 상장하게 되면 전 세계 투자자들의 주목을 받을 수 있습니다. 리츠 관련 투자 상품도 다양합니다. 최근 싱가포르증권거래소(SGX)는 아시아에서 최초로 싱가포르, 홍콩, 말레이시아, 태국에 상장된 다양한 리츠를 추종하는 지수를 기반으로 하는 리츠 선물을 상장했습니다. 앞서 SGX는 지난 2015년 11월에는 리츠로만 구성된 지수를 선보이고 이후 리츠 지수를 기반으로 하는 리츠 상장지수펀드(ETF)도 상장했는데요. 이번에 리츠 선물까지 출시하면서 싱가포르는 보다 다양하고 탄탄한 리츠 투자 생태계를 구축할 수 있게 됐습니다. 이 같은 우호적인 리츠 투자 환경에 힘입어 뱅가드·아이셰어·피델리티 등 글로벌 자산운용사들이 운용하는 펀드들이 싱가포르 리츠에 투자하고 있습니다.

올해 영국, 미국에 100% 자산 보유한 리츠 싱가포르거래소에 상장

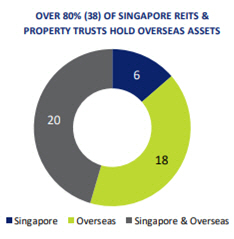

싱가포르 금융당국도 리츠의 해외 자산 편입이나 해외 운용사의 리츠 상장을 적극적으로 유도하고 있습니다. 좁은 국토의 한계를 극복하고 보다 다양한 리츠를 상장시키기 위함입니다. SGX에 따르면 싱가포르 리츠는 중국(10개), 일본(7개), 말레이시아(6개), 한국(4개), 인도네시아(3개), 홍콩, 베트남(2개), 인도, 필리핀(1개) 등 아시아에서 투자를 확대하고 있으며, 최근 들어서는 호주·유럽·미국 등에서도 활발하게 자산을 매입하고 있습니다. 현재 싱가포르 리츠의 80% 이상이 호주·중국·유럽 등 해외 자산을 편입하고 있습니다.

특히 SGX와 싱가포르통화청(MAS)는 최근 해외 자산을 가진 해외 운용사의 리츠 상장 유치에 공을 들이고 있습니다. 해외 운용사의 리츠 상장을 유도하기 위해 상장 시 통화도 싱가포르달러뿐만 아니라 미국 달러·유로·위안화 등 다양하게 선택할 수 있도록 했습니다.

해외 운용사의 싱가포르 리츠 상장도 늘어나는 추세입니다. 캐나다 보험사인 매뉴라이프(Manulife)의 미국 내 9개 오피스를 기초자산으로 하는 ‘Manulife US REIT’ 가 상장되어 있으며, 유럽 지역 오피스와 물류센터 등을 기초자산으로 하는 ‘Cromwell European REIT’도 상장되어 있습니다. 올해도 영국 오피스를 기초자산으로 하는 ‘Elite Commercial REIT’와 미국 리테일을 기초자산으로 하는 ‘UNITED Hampshire US Reit’가 상장되었습니다. 이 두 리츠는 자산이 100% 해외에 있습니다.