올해 3·4분기 글로벌 IPO(기업공개) 규모가 20년만에 최대 수준을 기록한 것으로 나타났다. 기술, 산업재, 헬스케어 분야 기업들의 IPO가 특히 활발했다.

15일 글로벌 회계·컨설팅 법인 EY한영에 따르면 EY는 이 같은 내용을 담은 ‘EY 글로벌 IPO 트렌드 리포트’ 3·4분기 보고서를 발간했다.

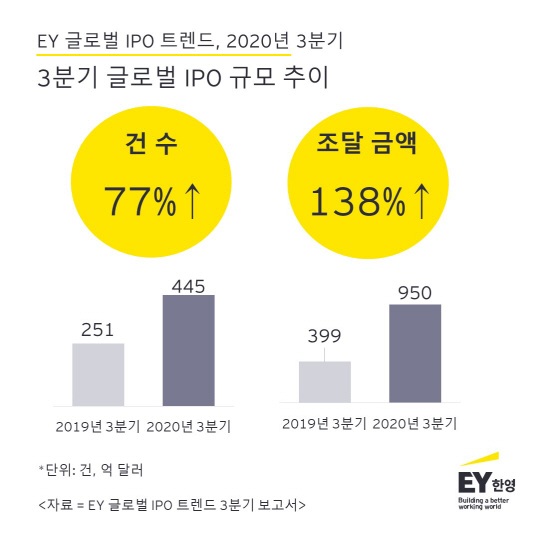

EY 조사 결과 3·4분기에는 전 세계에서 총 445건의IPO가 진행됐다. 조달 금액 기준 950억 달러(약 108조원) 규모의 IPO가 성사됐다. 조달 금액은 3·4분기 기준 최근 20년 간 가장 많은 규모다. 지난 2019년 3·4분기보다 건 수는 77%, 금액은 138% 늘어났다. 시장 유동성이 풍부한 상황에서 코로나19로 위축됐던 투자자 심리도 개선돼 글로벌 IPO가 탄력을 받았다는 게 EY의 분석이다.

연간 기준으로도 올해 IPO시장은 예년 대비 활발한 분위기가 이어지는 추세다. 1~9월 IPO 건수는 872건, 조달 금액 1,653억 달러는 지난해 같은 기간보다 각각 14%, 43% 증가한 규모다. 이 기간 기술, 산업재, 헬스케어 분야 기업의 IPO는 537건으로 전체 872건의 62%에 달한다. 3개 분야 IPO 조달 금액은 총 1,105억 달러로, 전체 1,653억 달러의 3분의 2 수준이다. 특히 기술 분야 기업의 IPO는 총 210건, 539억 달러 수준인 것으로 나타났다.

지역별로 보면 아시아-태평양 지역의 IPO가 가장 활발했다. 9월까지 아태 지역에서 총 554건의 IPO가 이뤄지면서 853억달러를 조달했다. 지난해 같은 기간 대비 건수 기준 29%, 조달 금액으로는 88% 증가한 규모다. EY는 아태 지역 기업들이 미래 투자를 위한 자금을 확보하고 코로나19 팬데믹 악화에 대비한 결과로 분석했다. 특히 중국 내 IPO 건수는 3·4분기에만 지난해 같은 기간보다 152% 급증했다. 미중 무역 갈등 등으로 미국 증시에 상장된 중국 기업들이 중국 자본시장을 공략한 것이 주요 요인으로 꼽힌다.

EY는 미국 대통령 선거와 그 이후의 미·중 관계 등이 글로벌 IPO 시장의 향방을 결정하는 중요한 이벤트가 될 것이라고 예측했다. 정기환 EY한영 전략·재무자문본부장은 “시장 심리가 완전한 안정을 되찾을지는 지켜봐야 하지만 현재 분위기가 계속된다면 4·4분기에도 IPO가 활발히 진행될 것으로 보인다”고 말했다.