국내 인수합병(M&A) 시장을 주도하는 사모펀드(PEF)가 올해 유망 투자 업종으로 음식료품업을 꼽았다. 신종 코로나바이러스 감염증(코로나19) 확산으로 온라인 채널을 통한 음식료품의 소비가 급증하고 있는 만큼 적극적인 M&A를 통해 투자 기회를 발굴할 것으로 보인다. 또 그린뉴딜과 전기차의 부상으로 뜨고 있는 배터리 등 전기·전자 부품 업종에도 PEF의 뭉칫돈이 몰릴 것으로 예상된다. 계열회사 매각 등 적극적으로 사업 재편에 나설 것으로 예상되는 대기업으로는 CJ와 SK·롯데 등이 꼽혔다.

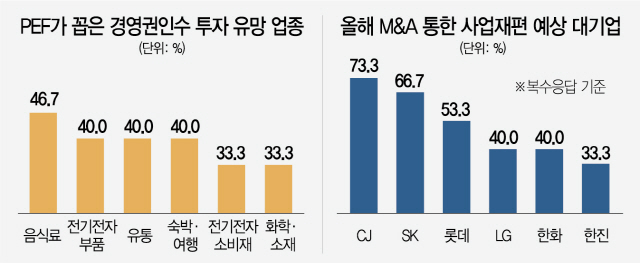

4일 서울경제신문이 사모펀드협의회 주요 회원사 등 15곳을 대상으로 한 2021년 M&A 시장 전망 설문 조사 결과 올해 음식료품 기업의 경영권 인수(Buy-out·바이아웃) 투자에 나설 계획이라는 답을 내놓은 PEF는 7곳(46.7%)에 달했다. 적게는 수천억 원에서 많게는 조(兆) 단위의 블라인드 펀드를 보유한 PEF 중 절반이 음식료품업을 올해의 주요 M&A 대상으로 보고 있는 것이다.

음식료품업은 현재도 PEF가 가장 많이 투자하는 업종 중 하나다. MBK도 7,000억 원 규모의 스페셜시츄에이션 펀드를 통해 치킨 프랜차이즈 BHC에 투자했다. 한앤컴퍼니도 웅진식품을 인수한 뒤 대만 퉁이그룹에 매각해 투자에 성공한 바 있다. IMM PE도 할리스커피를 지난해 KB그룹에 매각했고 공차에 투자해 5배의 투자 수익을 거뒀다. 특히 올해는 코로나19 확산으로 수혜를 입은 온라인 판매 채널 중심의 기업이 PEF의 ‘러브콜’을 받을 것으로 예상된다.

음식료품업 이외에도 전기·전자 부품과 유통, 그리고 숙박·여행업 등에서 경영권 인수 투자가 유망하다는 대답을 내놓은 곳도 40.0%(6곳)였다. 전기·전자 등 소비재와 화학·소재 기업은 33.3%(5곳)의 응답률을 보였다.

성장에 필요한 자금 조달을 위해 메자닌 투자에서 기회가 많을 업종으로 전자·전기 부품업을 꼽은 응답이 86.7%(13곳)였다. 이어 바이오·의약품( 53.3%)과 화학·소재(46.7%), 엔터테인먼트(46.7%) 업종이 뒤따랐다.

계열회사 매각(Carve-out) 등으로 사업 재편에 적극 나설 것으로 보이는 대기업이 CJ라는 답변은 73.3%(11곳)였다. CJ는 지난 2019년 투썸플레이스를 판 뒤 뚜레쥬르 등 비핵심 사업부 매각에 나섰지만 뚜렷한 성공 사례를 남기지는 못했다. 올해 들어 사업 재편이 본격화할 것이라는 게 PEF 업계의 전망이다. 또 지난해부터 계열회사 매각과 신사업 인수에 적극적인 SK(66.7%), 유통업에서 고전을 면하지 못하고 있는 롯데(53.3%)도 사업 재편에 적극 나설 그룹사로 꼽혔다.

한 PEF의 관계자는 “풍부한 유동성과 대기업의 사업 재편, 그리고 PE의 오래된 투자 포트폴리오 등을 고려하면 지난해보다 M&A 시장이 20% 이상 성장할 것”이라고 말했다.

한편 사모펀드협의회는 IMM 프라이빗에쿼티(PE)가 의장사를 맡고 있는 단체로 총 경영 참여형 사모펀드 49곳를 회원사로 두고 있다. 운용 자금 규모는 약 58조 원(2019년 11월 말 기준)으로 금융감독원에 신고된 PEF 전체 출자금의 60% 정도를 점유하고 있다. 지난해 65억 달러(한화 8조 원) 규모의 블라인드 펀드를 조성한 MBK파트너스를 비롯해 한앤컴퍼니(3조 8,000억 원), IMM PE(2조 원), 스틱인베스트먼트(1조 2,100억 원), VIG파트너스(9,500억 원) 등이 사모펀드협의회 회원사다.