GS그룹은 대형 인수합병(M&A)에 보수적이라는 평가를 받아왔다. 신중하게 투자하다 보니 붙은 꼬리표다. 그랬던 GS그룹이 최근 요기요·휴젤 등의 빅딜에 이름을 올리자 투자은행(IB) 업계는 깜짝 놀랐다. GS그룹이 빅딜에 본격적으로 뛰어들면서 또 다른 유력 경쟁자가 생기는 것 아니냐는 이유였다. 더욱이 GS그룹은 단독 행보가 아니었다. 뒤에 자금력을 갖춘 사모펀드(PEF)가 버티고 있다. 자본과 전략적투자자(SI)의 결합은 경쟁자들에게는 더 큰 부담 요소다. 실제 요기요·휴젤 등 조 원 단위 인수전에서도 GS그룹의 지분 투자는 10~20%대를 유지하고 있다.

27일 IB 업계에 따르면 GS그룹은 휴젤 지분 인수를 위해 복수의 사모펀드와 컨소시엄을 구성했다. 한 곳은 싱가포르 계열 해외 펀드로 GS는 이 펀드의 출자자로 참여하고, 또 다른 펀드는 GS홀딩스와 함께 소수 지분으로 들어갈 예정이다. 휴젤 매각가는 2조 원대 중반으로 거론된다. GS컨소시엄은 휴젤의 보톨리늄 톡신 제품인 레티보가 중국에서 정식으로 출시 승인을 받아 현지 제약사를 통해 의료 기관에 판매되기 시작한 점에 주목하는 것으로 알려졌다. IB 업계의 한 관계자는 “휴젤 인수 지분 대부분은 PEF가 책임지는 구조로 GS그룹은 인수 부담을 줄이고 외부 차입 가능성을 낮추기 위해 이 같은 구조를 선택했다”고 말했다.

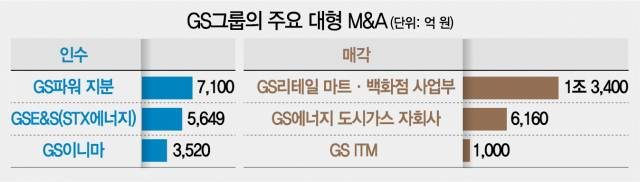

GS그룹의 중간 지주사 격인 GS에너지 역시 최근 GS파워 지분을 매입했다가 되파는 형식으로 PEF와 손잡았다. GS에너지는 지난해 GS파워 지분의 약 50%를 KB컨소시엄으로부터 7,100억 원에 매입한 지 8개월 만에 IMM인베스트먼트에 1조 원에 되팔았다. 업계 관계자는 “2012년 재무적투자자였던 KB컨소시엄에 GS파워 지분을 매각한 뒤 회수 시점이 오자 경영권을 계속 유지하기 위해 투자자를 교체한 것”이라고 설명했다.

GS리테일은 요기요 인수 의사를 접었다가 해외 PEF인 어피니티·퍼미라의 끈질긴 설득으로 참여하기도 했다. GS리테일은 인수금 1조 원 중 약 20%를 분담한다.

사모펀드와 컨소시엄으로 인수하면 당장은 인수 부담이 적고 사모펀드의 기존 투자 기업과 시너지를 기대할 수 있다. 글로벌 대형 사모펀드인 경우 평판 관리에도 유리한 측면이 있다. 그러나 추후 나머지 지분을 인수할 때 10% 중후반의 수익을 얹어줘야 하는 부담이 있다.

그럼에도 거래가 이어지는 것은 GS그룹 특유의 문화 때문이라는 해석이 있다. 현재 그룹을 책임지는 오너 일가 3대에 형제 경영이 많다 보니 특정 인물이 M&A로 두드러지는 것을 꺼리는 분위기가 있기 때문이다. 업계 관계자는 “최종 계약 직전까지 갔던 거래가 먼저 노출되자 포기하는 등 대규모 투자에는 유난히 조심스러운 모습”이라고 설명했다.