# 30대 직장인 김둘리(가명) 씨는 최근 신용 대출 6,000만 원을 시중은행 애플리케이션을 통해 받았다. 희망 대출 금액과 다니는 직장, 연수입, 신용정보 조회 동의만 하니 대출금이 통장으로 들어오는 데 5분이 안 걸렸다. 김 씨는 “몇 년 전까지만 해도 대출을 받으려면 재직증명서, 건강보험 납입 증명서 등 각종 서류를 떼서 은행을 찾아가야 했다”며 “아무래도 돈을 빌리는 일이다 보니 창구에서도 괜히 몸이 움츠러들었는데, 이제는 창구 직원과 마주할 필요도 없이 앉은 자리에서 간편하게 대출을 받는 시대가 됐다”고 말했다.

금융의 디지털화가 상상 이상으로 빠르게 진행되고 있다. 인터넷 전문은행뿐만 아니라 일부 시중은행에서는 신용 대출의 약 90%가 비대면으로 실행됐고 펀드 가입 중 비대면 비중은 90%를 넘겼다. 신용 대출, 펀드 판매, 예·적금 등 은행 핵심 업무의 비대면 처리 비중이 대면 거래를 압도하면서 전국 수천 개의 점포와 은행원들도 설 자리가 점점 좁아지고 있다.

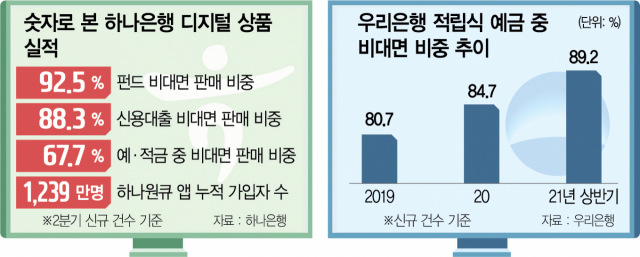

29일 주요 금융지주가 발표한 상반기 실적 보고서를 보면 하나은행이 올해 2분기에 실행한 신용 대출 건수 가운데 비대면 비중은 88.3%에 달했다. 총 6만 6,631좌의 신용대출이 신규 집행됐는데, 이 중 비대면이 5만 8,819좌에 이르렀다. 1분기 86.9%에서 추가 상승했다. 펀드의 비대면 비중은 더 높았다. 2분기 신규 펀드 판매 좌수(11만 4,717좌) 중 비대면(10만 6,076좌) 비중은 92.5%에 달했다. 2분기 예·적금 가운데 비대면 비중은 67.7%를 기록했다.

우리은행은 신규 신용 대출 판매 좌수 중 비대면 비중이 올 상반기 기준 67.3%를 기록했다. 2019년 28.8%에서 지난해 55.9%로 늘더니 올해는 60%를 훌쩍 넘겼다. 펀드 신규 계약 좌수 중 비대면 비중도 올 상반기 83.8%로 2019년 61.6%에서 껑충 뛰었다. 적립식 예금 중 비대면 비중은 2019년 80.7%, 지난해 84.7%, 올 상반기 89.2%에 달했다. 이에 따라 비대면 상품 고객 수는 2019년 138만 4,000명에서 지난해 155만 1,000명으로 늘었고 올 상반기에만 167만 8,000명으로 지난해 연간 규모를 벌써 웃돌았다.

신한은행의 경우 대출 상품 ‘디지털 커버리지’는 2018년 39.8%에서 2019년 46.6%, 지난해 55.5%, 올 상반기 62.2%로 상승했다. 디지털 커버리지란 총 신규 거래 건수 가운데 디지털로 체결된 것의 비중을 말한다. 올 상반기 주택담보대출, 신용 대출 등 모든 대출 상품 중 디지털로 체결된 것이 60%가 넘는다는 의미다. 예·적금 등 수신 상품의 디지털 커버리지는 2018년 55.2%에서 지난해 72.6%까지 올랐다가 올 상반기에는 68.9%로 소폭 하락했다. 국민은행을 보면 신규 신용 대출 건수 중 비대면 비중은 올 상반기 21.4%, 적립식 예금 중 비대면은 54%, 펀드는 66.3%를 기록했다.

이에 각 은행들의 고심도 깊어지고 있다. 수익성만 생각하면 지점과 인원 수를 공격적으로 줄여야 하지만 디지털에 친숙하지 않은 고령층에 대한 사회적 책임도 무시할 수 없기 때문이다. 금융감독원에 따르면 국민·신한·하나·우리은행의 국내 지점 수는 올 3월 말 현재 2,841개로 지난해 3월 말(3,021개)에 비해 1년 사이 180개가 줄었다. 이들 은행의 총임직원은 올 3월 말 5만 8,648명으로 1년 전(6만 790명)에 비해 2,142명 감소했다.