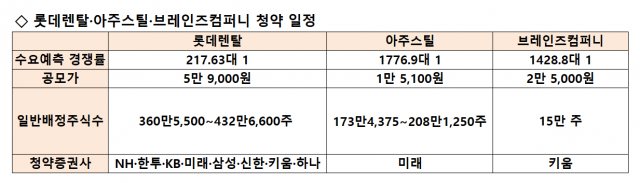

카카오뱅크부터 시작된 공모주 슈퍼위크가 계속되고 있다. 크래프톤이 바통을 잇더니 이번 주에는 롯데렌탈과 아주스틸, 브레인즈컴퍼니가 일반 청약에 나선다. 9~10일 동시 일반 청약 일정을 제시한 상황. 카카오뱅크처럼 조(兆) 단위 공모는 아니지만 ‘3社 3色’의 공모주가 같은 날 시장에 나오면서 9~10일이 공모주 ‘슈퍼데이’가 될 전망이다.

◇렌터카 점유율 1위 롯데렌탈…미래 모빌리티로 투심 공략

롯데렌탈은 1분 기준 렌터카 시장 점유율이 21.8%(렌터카 인가 대수 기준)에 이르는 업계 1위 사업자다. 지난 2015년 KT렌탈을 롯데그룹이 인수해 출범했다. 롯데렌터카를 주축으로 단기 차량 공유 ‘그린카’, 일반 제품 대여 ‘묘미’를 운영 중이다. 실적도 꾸준히 좋아지고 있다. 지난해 말 연결 기준 매출은 2조 2,520억 원, 영업이익은 1,559억 원으로 전년의 매출 2조 506억 원, 1,259억 원에 비해 수익성이 개선됐다는 평가다.

업계 1위 사업자에 매년 1,000억 원이 넘는 영업이익. 안정적인 사업구조를 내세워 공모주 투심 확보에 나서는 롯데렌탈이지만 진짜 승부수는 따로 있다. 바로 미래 모빌리티 사업이다. 전기차 전용 카셰어링 플랫폼을 만들고 자율주행 기술 협력에 나선다는 포부다. 자율주행 기업 ‘42닷’과 로봇 택시 사업 진출 등을 위한 업무협약(MOU)을 맺었고 LG에너지솔루션과도 협업해 전기차 배터리 대여와 이동형 긴급 충전 서비스도 제공할 예정이다.

롯데렌탈은 일반 청약에 앞서 진행한 수요예측에서 청사진의 가능성을 일부 인정받았다. 대형 기관 중심으로 청약이 진행되면서 공모가를 희망 범위 상단인 5만 9,000원으로 확정한 것. 롯데렌탈의 상장 기업가치는 2조 1,614억 원으로 일반 투자자들에 360만 5,500~ 432만 6,600주를 배정했다. NH투자증권(005940)·한국투자증권·KB증권·미래에셋증권(006800)·삼성증권·신한금융투자·키움증권(039490)·하나금융투자 등 대부분의 증권사에서 청약이 가능하다.

◇“프리미엄 가전 수요가 곧 기회”…컬러강판 생산 늘리는 아주스틸

“프리미엄 가전이 대세로 떠오르면서 고품질 철강 소재를 지속적으로 개발해온 당사의 수혜가 시작되고 있습니다.” 지난달 30일 이학연 아주스틸 대표가 기업공개(IPO) 간담회에서 밝힌 내용이다. 아주스틸은 일반 투자자들에 잘 알려진 기업은 아니다. 하지만 누구나 한 번쯤은 아주스틸의 제품을 사용하거나 본 적이 있다. 비스포크 등 삼성전자와 LG전자에 프리미엄 가전에 들어가는 컬러강판을 생산하고 있기 때문이다.

컬러강판은 철강의 표면을 가공해 다양한 컬러와 패턴을 구현하고 내구성 및 기능성을 높인 제품이다. LG전자 TV의 뒷면 및 베젤과 삼성전자의 프리미엄 냉장고·세탁기 등에 아주스틸 제품이 쓰인다. 코로나19 팬데믹(세계적 대유행)으로 집 안에 머무는 시간이 늘면서 프리미엄 가전 판매가 많아졌고 덩달아 컬러 강판 매출이 크게 증가했다..

올해 1분기에만 매출 1,740억 원, 영업이익 145억 원을 거뒀는데 지난해 온기 영업이익은 약 284억 원이다. 1분기에만 지난해 절반 이상의 이익을 확보한 셈이다. 아주스틸은 공모자금도 컬러 강판 생산능력 확충 등에 투입할 계획이다. 아주스틸은 “단계적 컬러 강판 생산능력(CAPA) 확충을 추진하고 있는데 이미 지난해 말 김천 공장 투자를 통해 연 12만 톤이던 CAPA을 22만 톤까지 늘렸다”며 “오는 2022년에는 30만 톤까지 늘릴 계획”이라고 밝혔다. 공모가는 1만 5,100원. 수요예측 경쟁률이 1,776.9대 1에 이르면서 공모가를 희망 범위 상단에서 확정했다. 20일 코스피 시장에 입성할 계획으로 대표 주관사는 미래에셋대우다.

◇브레인즈컴퍼니, 기관 청약 대흥행…150억 공모 알짜기업

브레인즈컴퍼니는 코스피에 입성하는 롯데렌탈과 아주스틸과 달리 코스닥 입성을 추진하는 회사다. 공모 규모도 150억 원으로 두 회사보다 확연히 적다. 브레인즈컴퍼니는 정보기술(IT) 인프라 통합관리 소프트웨어 개발·판매 업체로 주력 제품은 기업의 IT 인프라 운영을 돕는 서비스인 ‘Zenius EMS’다. 특히 클라우드와 사물인터넷(IoT) 등 새로운 IT 환경에도 사용할 수 있다는 점이 큰 장점이다.

대중에 익숙한 회사는 아니지만 공모주 전문가인 기관들은 알짜 회사라는 평가를 이미 내렸다. 수요예측 경쟁률이 1,428.8대 1에 이르렀는데 참여 기관만 많았던 것은 아니다. 참여기관의 76.2%가 희망범위 상단을 초과한 2만 5,000원 이상을 공모가로 적어냈다. 당초 브레인즈컴퍼니는 공모가를 2만~2만 2,500원으로 제시했지만 결국 2만 5,000원으로 공모가를 정했다.

한 IB 관계자는 “최근 대형 공모주들이 대거 나오고 있지만 유통 물량 등 수급 문제로 알짜 소규모 기업에 대한 투심이 오히려 좋은 경우가 많다”라며 “브레인즈컴퍼니 역시 (기관들이) 알짜 기업으로 평가한 것으로 보인다”고 말했다. 브레인즈컴퍼니는 15만 주를 일반 투자자에 배정했으며 최소 청약 단위는 10주로 12만 5,000원의 증거금이 필요하다. 상장 주관사는 키움증권이다.