SK E&S가 2조원 규모 투자유치 후보로 IMM 프라이빗에쿼티(PE) 등 4곳을 선정했다.

13일 투자은행(IB) 업계에 따르면 SK E&S 투자 유치 주관사인 BOA메릴린치는 적격예비후보(숏리스트)로 IMM PE, IMM 인베스트먼트, KKR, EMP벨스타·미래엔 컨소시엄을 낙점했다. 이들은 한 달여간 실사를 거친 뒤 SK E&S가 9월 최종 우선협상대상자를 선정할 예정이다.

투자 대상은 SK E&S가 발행하는 2조 원 규모의 상환전환우선주(RCPS)다. 상환전환우선주는 투자 초반에 배당률이 높은 우선주 형식을 취하고 있다가 일정 조건을 충족하는 시점에 보통주로 전환하거나 투자금을 상환 받을 수 있다. 새 투자자가 이번에 매입한 우선주를 추후 보통주로 전환하면 SK E&S의 2대 주주 지위에 오를 수도 있다. 현재 SK E&S의 지배구조는 SK㈜가 90%를 보유한 최대 주주이며 △엠디프라임 제1차 5.9% △엠디프라임 제2차 4.1% 등의 지분 구조를 갖고 있다.

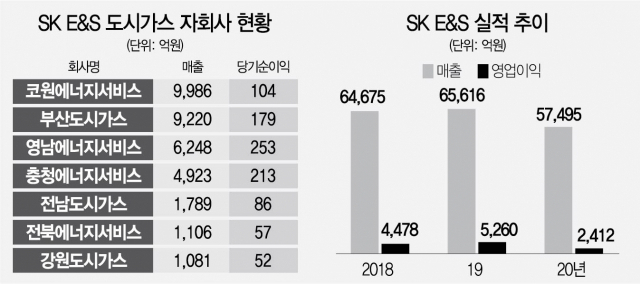

SK E&S의 투자 유치에 참여한 후보들은 투자 기간의 수익률뿐만 아니라 RCPS의 모든 조건이 충족된 후의 시점에 더 주목하고 있다. 원매자 모두 SK E&S에 소속된 도시가스 사업부의 인수를 기대하며 투자를 추진하고 있다. 향후 상환 시점에 SK E&S가 투자금을 현금으로 지급하는 대신 도시가스 사업부 지분으로 상환하는 방안도 검토할 수 있기 때문이다.

다만 전환하거나 상환할 지 선택권이 SK E&S에 있기 때문에 도시가스 사업부 인수 여부는 미정이다. SK측은 선택권을 갖고 있어야 이번 투자금이 부채가 아닌 자본으로 잡히기 때문에 이 같은 구조를 설계했다. 투자자 다수는 도시가스 사업부 인수 가능성을 염두하고 이번 투자를 선택했다. SK와 투자자측이 동상이몽을 하고 있는 셈이다. 업계 관계자는 “투자 후 관여할 수 있는 여지가 적고 도시가스 인수 여부도 확실치 않다”면서도 “다만 도시가스 인수를 못하더라도 일정 이상 수익률이 보장된 것이나 마찬가지여서 손해 보는 투자는 아니다"라고 설명했다.