A씨는 서울 강남 일대의 땅과 건물을 소유한 한 할아버지가 돌아가시고 그 분이 소유하던 시가 2,000억원 도곡동 땅이 급매물로 나왔다는 기사를 접하고 놀라움을 금치 못했다. 더 놀라웠던 것은 그 땅이 상속세를 마련하기 위해 급매물로 나왔다는 것이었다. A씨 자신도 현재 시가 15억원 정도의 본인 명의 아파트가 한 채 있는 상황이다. 이 아파트가 매년 물가상승률만큼이라도 장기적으로 계속 오른다고 가정한다면, 본인 사후에 상속세가 만만치 않을 것 같다는 생각이 들면서 상속세에 대해 더 알아봐야겠다고 생각했다.

최근 상속세 관련 기사를 심심치 않게 볼 수 있는데 이 중 가장 눈에 띄는 기사는 상속세가 더 이상 부자들만의 전유물이 아니고, 서울 시내 웬만한 아파트 한 채만 가지고 있어도 상속세 대상이 될 수도 있다는 내용이다. A씨는 상속인으로 배우자와 자녀 2명이 있는데, 법에서 정한 상속비율대로 상속을 받는다고 가정하면 배우자는 1.5, 자녀는 각각 1.0의 비율로 상속을 받을 것이다. 상속재산 15억중 배우자 몫은 약 6억4,000만원, 자녀는 각각 약 4억 3,000만원씩 상속을 받게 된다.

이때 공제금액은 일괄공제 5억, 배우자공제는 배우자의 법정상속지분(약 6억4,000만원) 만큼을 공제받아 상속세는 6,200만원이다. 신고세액공제(3%)까지 감안한다면 상속세는 6,014만원으로 소폭 감소한다. 그런데 만약 이때 상속인에게 금융자산이 없다면 상속세 납부에 어려움이 있을 것이다. 그래서 상속세 재원은 미리 마련해 둬야 아파트를 급매하는 우를 범하지 않게 되는 것이다.

그럼 A씨가 상속세를 줄이는 방법은 없을까? A씨의 경우 가장 먼저 생각해 볼 수 있는 상속세 절세 대책은 배우자증여를 통한 아파트 소유권의 분산이다. 배우자에 대한 증여재산공제의 한도가 6억원이기 때문에 증여세를 부담하지 않고도 6억원까지는 배우자에게 무상으로 줄 수 있다. A씨가 현재 시세(15억원) 기준으로 아파트 지분의 40%를 배우자에게 증여한다면, 본인 지분 9억원, 배우자 지분 6억원이 되면서, 상속세 부담이 없어지는 것이다.

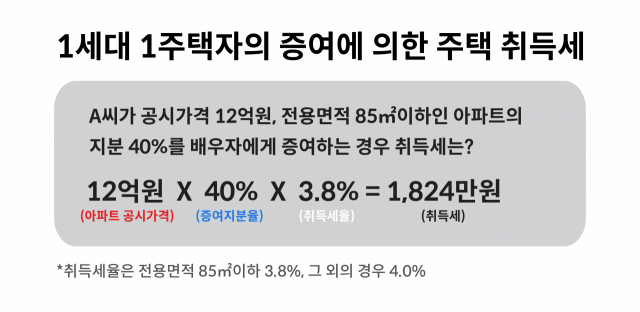

그런데 이때 6억원의 아파트 지분을 배우자 명의로 등기할 때 발생하는 취득세는 피할 수 없다. 취득세는 취득원인과 물건에 따라 다르다. 1세대 1주택자가 소유한 아파트(주택)를 배우자 또는 직계존비속이 증여받는 경우, 전용면적 85㎡이하이면 취득세율이 3.8%이고 그 외에는 4%이다. 취득세의 과세표준을 산출하는 기준도 취득원인에 따라 다른데 증여처럼 무상으로 받는 경우에는 공시가격으로 신고할 수 있다. A씨 아파트 공시가격이 12억원(전용면적 85㎡이하)이라고 가정한다면, 아파트 지분 40%를 배우자에게 증여하는 경우 취득세는 1,824만원이다.

물론, A씨가 상속세를 내는 시기가 지금 당장이 아니라는 것을 감안하더라도 상속세대비 약 4,190만원의 세금이 절약 되는 것이니 한번 고민해 볼만 하다.

단독명의인 아파트의 지분 증여를 통해 부부 공동명의로 변경하는 것은 취득세라는 복병이 발생하기 때문에 아예 취득시점에 공동명의로 등기하는 것이 가장 바람직하다. 취득세는 부동산의 명의가 1명이든 2명이든 동일하고, 매매로 취득하는 경우 취득세의 과세표준은 실제 신고한 취득금액이 된다. 취득시점에 부부 공동명의로 등기하려면 매매계약서부터 주의해서 작성해야 하며, 매매계약서의 매수인 인적사항에 부부의 이름과 서명(또는 날인)이 모두 들어가야 한다.

아파트가 상속세 과세대상이 되려면, 일괄공제(5억원)와 배우자공제(최소 5억원) 등의 상속공제를 감안해 10억원을 초과하는 아파트여야 한다. 한국경제연구원에 따르면 최근 8년간 아파트값의 연평균 상승률만큼 앞으로도 오른다는 가정으로 향후 10억원 이상 서울시내 아파트 비율을 추산해보니 올해 40%에서 2025년 60%, 2030년 79.9%에 달하고 전국적으로는 2040년 33.1%까지 늘어날 것이라고 내다봤다. 물론 아파트 가격이 미래에도 과거처럼 오를지 장담할 수는 없지만 장기적인 관점에서 보면 인플레이션 등의 영향으로 우상향할 가능성도 충분히 있다. 상속세 납부리스크를 대책 없이 손 놓고 지켜만 볼 수는 없는 이유다.

이젠 상속세 재원을 미리 마련해 두는 것은 너무나도 당연한 것이고, 자산의 일부를 적절하게 분산하는 방법도 생각해 봐야 한다. 가정의 자산이 부부 중 한 사람 명의로 집중 또는 지나치게 편중되어 있다면 자산이 커질수록 상속세 리스크도 커지기 때문이다. 이미 단독명의로 아파트를 보유한 경우 취득세를 부담하면서 배우자에게 지분 증여하는 것이 여의치 않을 수 있겠지만 한번쯤은 고민해 볼만하다. 그리고 새로운 아파트를 매입할 계획이 있다면 부부 공동명의로 등기하는 것을 적극 고려해야 한다.

/신한라이프 상속증여연구소 김준희 수석연구원

※신한라이프 상속증여연구소

신한라이프는 자산가 고객에게 상속과 증여에 대한 전문적 WM(Wealth Management) 서비스를 제공하기 위해 지난 8월 11일 ‘상속증여연구소’를 업계 최초로 오픈했다. 상속증여연구소는 기존 부유층은 물론, 최근 부동산과 주식 등의 자산 가치 상승으로 상속과 증여에 대해 관심을 가지는 고객까지 확대하여 전문적인 상속증여 콘텐츠를 연구개발하고 있다.