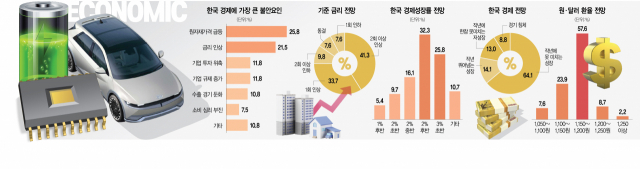

우리 기업들은 한국 경제에 가장 큰 불안 요인으로 원자재 가격 급등과 금리 인상을 꼽았다. 아울러 거미줄 같은 규제로 인한 투자 위축 역시 우리 경제성장의 발목을 잡을 것으로 내다봤다. 이런 걱정들로 말미암아 새해에 2021년을 뛰어넘는 경제성장을 이룰 것으로 예상하는 기업은 찾아보기 어려웠고 국내총생산(GDP) 성장률 전망치도 정부와 주요 국책연구기관이 제시한 3%에 미치지 못할 것이라는 부정적 기류가 더 강했다.

31일 서울경제가 국내 주요 기업 100곳을 대상으로 진행한 설문에서는 새해를 맞은 희망만으로는 덮기 어려운 근심이 곳곳에 묻어났다. 새해 한국 경제에 부담을 줄 가장 큰 불안 요인을 묻는 항목에는 ‘원자재 가격 급등(25.8%)’을 꼽은 기업이 가장 많았다. 2021년 하반기 원자재 가격이 큰 폭으로 뛰어오르며 기업들의 원가 부담을 가중시켰다. 2022년 초 출시 예정인 삼성전자 갤럭시S22 시리즈의 가격은 전작보다 100달러(약 12만 원)가량 인상될 것으로 알려졌는데 반도체 공급난으로 재료 값이 뛴 것이 주된 원인으로 풀이된다. 전자 업계에서는 2021년 3분기 외장재 레진의 평균 가격이 전년 말 대비 21.2%, 구리는 14.6% 상승하며 TV 평균 판매 가격이 20% 상승했다. 원자재 가격이 오르면 이를 제품 값에 얼마나 전가할 수 있는지에 따라 기업의 희비가 엇갈리는데, 대개 2~3차 공급사들이 납품 가격을 제때 올리지 못해 피해를 고스란히 떠안는 경우가 많다는 게 업계의 공통된 시각이다. 대한상공회의소가 최근 발표한 2022년 1분기 경기전망지수(BSI·100 이상일 때 긍정적)가 전 분기 대비 2포인트 떨어진 89에 그친 배경 중 하나도 글로벌 원자재 가격 상승이었다.

다음으로는 ‘금리 인상(21.5%)’이 뒤를 이었다. 이와 관련, 새해 기준금리 변화 추이에 대한 질문에 2회 이상 올릴 것이라고 보는 기업이 41.3%로 가장 많았고 1회 인상이라고 답한 기업도 33.7%에 달했다. 기업 4곳 중 3곳이 적어도 한 번 이상 금리를 추가로 올릴 것으로 전망했다. 금리 인상은 시중은행 금리에 영향을 주면서 부채비율이 높은 기업들의 경영 사정을 더욱 어렵게 만든다. 한국경제연구원 분석에 따르면 2021년 금리가 두 차례에 걸쳐 0.5%포인트 오른 영향으로 기업의 이자 비용이 13조 5,000억 원 증가하고 매출액 순이익률은 0.29%포인트 하락했다. 가계 역시 이자 비용이 가구당 149만 원, 전체 17조 5,000억 원 증가하며 연체액도 3조 2,000억 원 늘 것으로 관측됐다. 금리 인상이 기업의 재무 사정에도 악영향을 주는 동시에 가계의 소비 여력을 떨어뜨리며 전방위로 기업을 압박할 수 있다는 얘기다.

기업이 생각하는 또 다른 불안 요인으로는 ‘투자 위축(11.8%)’과 ‘규제 증가(11.8%)’ ‘수출 경기 둔화’ 등이 있다. 투자 위축과 수출 경기 둔화 등은 원자재 가격 상승, 금리 인상과도 연관성이 적지 않다. 규제 증가와 투자 위축 역시 상관관계가 높다는 게 업계 관계자들의 한목소리다.

이 같은 걱정 때문인지 새해 한국 경제 전망을 두고 ‘올해를 뛰어넘는 성장’을 보일 것이라는 응답은 14.1%에 불과한 반면 ‘올해에 못 미치는 성장’이 64.1%로 압도적인 1위를 차지했고 ‘올해에 한참 못 미치는 저성장’을 고른 기업도 13%에 달했다. 연장선상에서 새해 한국 경제 성장률 전망치로는 ‘2% 후반’이 32.3%로 가장 많았고 ‘3% 초반’이 25.8%로 뒤를 이었다. 그다음으로는 ‘2% 중반(16.1%)’ ‘2% 초반(9.7%)’ ‘1% 후반(5.4%)’ 순인데 기업 3곳 중 2곳이 3%를 밑돌 것으로 예측했다. 정부(기획재정부)가 3.1%, 한국은행과 한국개발연구원(KDI)이 3.0%를 제시했지만 정작 경제성장률의 핵심 플레이어인 기업들은 눈높이가 더 낮은 셈이다.

기업들은 새해 원·달러 환율이 ‘1,150~1,200원(57.6%)’ 수준에서 형성될 것으로 내다봤다. ‘1,100~1,150원(23.9%)’이 뒤따르며 급격환 환율 변동보다는 안정에 무게를 뒀다. 산업연구원이 연평균 1,164원가량, LG경영연구원이 1,160~1,170원을 예상한 것을 고려할 때 큰 차이는 없었다. 기업들이 감당 가능한 원·달러 환율 수준도 1,100~1,150원이 30.5%로 가장 많고 ‘1,050~1,100원(25.6%)’이 다음이어서 전망치와 크게 벗어나지 않았다. 유가(배럴당 달러) 전망은 서부텍사스산원유(WTI) 기준 65~75달러(50.5%)가 절반을 차지했고 75~85달러(43.0%)가 비슷한 비율로 2위에 올랐다.