중국이 전 세계에서 배터리의 핵심 원자재인 리튬 공급망을 장악한 가운데 현지 양대 리튬 회사의 올해 상반기 순이익이 국내 3대 배터리 기업의 7배에 달하는 것으로 나타났다. 급성장하는 배터리 시장의 과실을 리튬 업계가 독식하고 있다는 우려가 나온다. 리튬 가격이 장기간 공급 부족으로 계속 오를 것이라는 전망이 우세한 만큼 불합리한 수익 구조를 개선하려면 국내 배터리 산업이 독자적인 원자재 조달 체계 마련에 사활을 걸어야 한다는 지적이 제기된다.

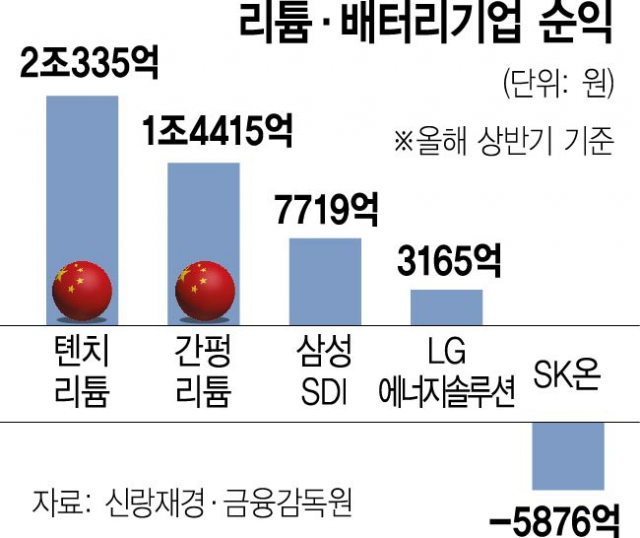

6일 업계 및 중국 매체 신랑재경 등에 따르면 중국 양대 리튬 회사인 톈치리튬과 간펑리튬의 올 상반기 순이익이 각각 103억 위안(약 2조 335억 원), 73억 위안(약 1조 4415억 원)을 기록했다. 톈치리튬의 실적은 전년 동기 대비 12배 급증했고 간펑리튬은 412%나 늘었다. 양사는 리튬 정제 규모에서 세계 1, 2위를 다투고 있다.

양사가 거둔 총순익(3조 4750억 원)은 K배터리 3사의 순익 5008억 원의 7배 가량 된다. LG에너지솔루션(373220)과 삼성SDI(006400)는 올 상반기 각각 3165억 원, 7719억 원의 순이익을 기록했고 SK온은 5876억 원의 순손실을 냈다.

중국 리튬 회사들은 남미를 비롯해 전 세계에서 사들인 광산에서 리튬을 채굴해 중국으로 들여온 뒤 탄산리튬이나 수산화리튬으로 가공한다. 세계 리튬 채굴량에서 중국의 비율은 13%에 불과하지만 중국 기업들의 정제 리튬 세계 시장 점유율은 60% 수준에 달한다.

국내 배터리 기업은 중국에서 수산화리튬을 들여와 배터리 제품을 생산하는데 리튬 가격 급등으로 수익성이 악화했다. 무역협회에 따르면 전체 수산화리튬 수입 규모 중 중국 비중은 올해 1~7월 기준 84%를 차지했다.

중남미 '리튬 국유화' 거세…배터리특위 꾸려 대응 서둘러야

문제는 중국의 리튬 공급망이 전 세계로 뻗어 있어 한국이 독자적인 수급 체계를 확보하기가 쉽지 않다는 점이다. 간펑리튬은 호주·멕시코·아일랜드 등 해외 주요 리튬 광산의 지분을 보유했으며 톈치리튬은 호주 광산과 칠레 최대 리튬 업체인 SQM의 지분 24%를 갖고 있다. 간펑리튬은 지난달 아르헨티나 광산 채굴 회사 ‘리테아’를 9억 6200만 달러(약 1조 3000억원)에 인수했다.

리튬의 절반 이상이 매장된 중남미에서 자원민족주의가 거세져 리튬 확보가 더욱 어려워질 수 있다는 우려도 제기된다. 볼리비아는 이미 리튬 광산을 국유화했고 멕시코 정부는 국영 리튬 회사를 운영하기로 했다. 좌파 정부가 집권한 칠레도 리튬 국유화를 추진하고 있다.

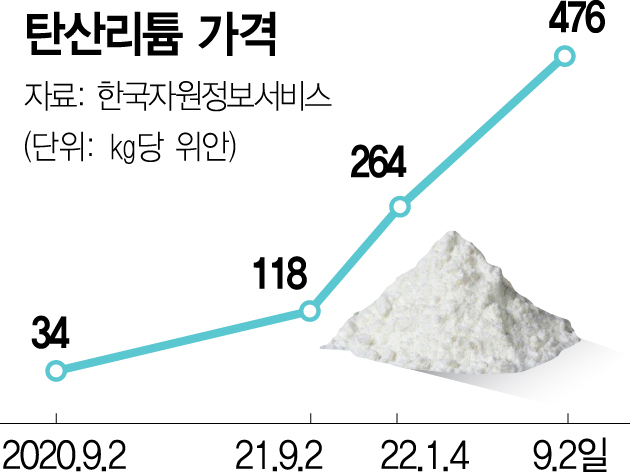

남미에서 리튬 통제가 본격화하면 리튬 공급 부족 현상이 심화해 가격 상승세가 더욱 가팔라질 수 있다는 관측도 나온다. 한국자원정보서비스에 따르면 탄산리튬 가격은 지난해 9월 2일 1㎏당 118위안(약 2만 3346원)에서 올해 9월 2일에는 476.5위안으로 1년 만에 4배나 뛰었다.

미국에서 ‘인플레이션감축법(IRA)’ 통과를 계기로 리튬 채굴을 장려하고 있지만 신규 리튬 광산 개발에는 6년 이상이 걸린다. 전문가들은 배터리 원자재 공급망 문제가 갈수록 복잡해지는 만큼 민관이 힘을 합쳐 수급처 다변화에 사활을 걸어야 한다고 진단했다. 국회에서 반도체특별법을 마련한 반도체특별위원회처럼 배터리특위가 구성돼야 한다는 목소리도 나온다. 박철완 서정대 교수는 “리튬 등 배터리 원자재가 공급 부족에 처한 상황에서는 밸류체인을 장악한 중국이 이익의 대부분을 가져갈 수밖에 없다”며 “국내 배터리 업계가 공급망 등 기초 체질을 개선하는 데 속도를 내야 한다”고 지적했다.