매월 월급처럼 분배금을 지급하는 ‘월 배당’ 상장지수펀드(ETF)가 인기를 끌고 있는 가운데 9월 지급한 분배금의 시가배당률이 천차만별인 것으로 나타났다. 특히 주가 변동성이 커지며 시가배당률 격차가 벌어졌다. 전문가들은 같은 ‘월 배당’ 상품이라고 해도 분배금뿐 아니라 주가 변동 가능성, 수수료 등도 상품별로 제각각인 만큼 자신의 투자 전략에 맞는 상품을 고를 것을 권했다.

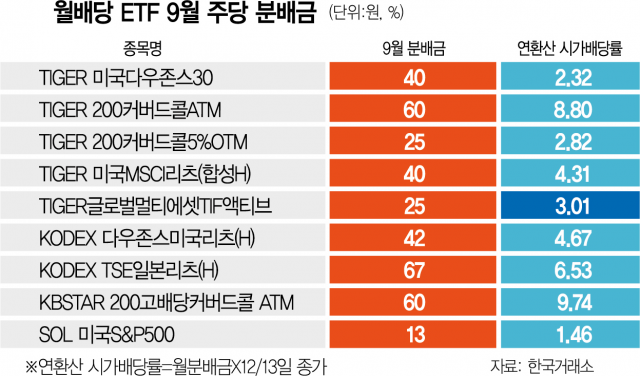

13일 한국펀드평가 등에 따르면 6월 27일 첫선을 보였던 국내 월 배당 ETF는 약 4개월여 만인 현재 총 13개 종목, 순자산 4220억 원 규모로 증가했다. 이 중 9개 종목이 지난달 분배금을 나눴는데 주당 13~67원으로 차이가 났다. 이날 해당 ETF를 사들여 매월 비슷한 수준의 분배금을 지급 받는다고 가정할 경우 연간 예상 시가배당률이 1.46~9.74%까지 벌어지는 것이다.

시가배당 수익률로 따져볼 경우 커버드콜 상품의 이익이 두드러졌다. KB자산운용의 ‘KBSTAR 200고배당커버드콜ATM’과 미래에셋자산운용의 ‘TIGER 200커버드콜ATM’이 각각 주당 60원의 월 분배금을 지급해 연간으로 환산할 경우 시가 배당률이 9.7%, 8.8%에 달했다. 두 상품은 모두 코스피200에 해당하는 주식을 대상으로 커버드콜 전략을 활용해 수익을 냈다. 커버드콜은 현물 주식 매수와 콜옵션(미리 정한 가격으로 주식을 살 수 있는 권리) 매도를 동시에 진행해 수익을 내는 전략이다. 주가가 오를 경우 시세 차익과 콜옵션 매도를 통한 수익을 동시에 챙길 수 있으며 주가가 떨어지더라도 옵션 매도 프리미엄을 나눠 어느 정도 수익률을 방어한다. KB자산운용의 한 관계자는 “코스피200에 포함된 배당 주식을 통해 연 3%, 옵션 매도 프리미엄으로 연 10% 수준의 수익을 얻는 상품”이라며 “기준가를 1만 원으로 볼 때 매월 약 0.6%(연 7.2%)의 분배금을 지급할 계획”이라고 설명했다.

리츠 상품도 분배금 측면에서는 주목할 만했다. ‘KODEX TSE일본리츠’가 주당 67원의 월 분배금을 지급해 현재 주가 기준 연 환산 시가배당률이 6.53%다. ‘TIGER 미국MSCI리츠’와 ‘KODEX 다우존스미국리츠’도 40원, 42원의 월 분배금을 나눠 연 환산 4.5% 수준의 시가배당률을 달성했다. 미국 주요 증시의 배당성장주를 주로 담고 있는 ‘TIGER 미국다우존스30’과 ‘SOL 미국S&P500’의 경우 시가배당률로는 상대적으로 수익률이 저조했다. 지난달 각각 40원, 13원의 분배금을 나눠 연 환산 시가배당률로는 1~2% 수준에 그쳤다.

다만 배당률이 아무리 높더라도 주가 하락이 더욱 가파를 경우 총 수익률(토털 리턴)은 저조할 수 있으므로 주의해야 한다. 9월 한 달 주가 변동률을 살펴보면 미국 리츠 ETF의 손실이 -13.6%에 달해 월 배당 ETF 가운데서도 하락 폭이 가장 컸다. ‘TIGER200 커버드콜ATM’ 역시 9월 주가가 8.56% 내리며 셈법이 복잡해졌다. 반면 ‘TIGER다우존스30’과 ‘SOL 미국S&P500’ ETF의 경우 9월 손실률이 -2.5~3.0% 수준에 그쳤다.

윤재홍 미래에셋증권 연구원은 “월 배당 ETF는 예측 가능한 현금 흐름을 추구하는 투자자에게 적합한 상품이지만 주가 및 분배금의 하락 위험과 배당의 지속 가능성 등에 유의해 투자해야 한다”며 “총 수익률을 중점으로 볼 경우 배당 성장주를 담고 있는 ETF를, 매월 들어오는 소득에 초점을 맞출 경우 커버드콜 상품이 유리할 것”이라고 조언했다.