금융 당국이 채권시장 안정을 위해 한국전력공사 등 공공기관의 특수채 발행 축소를 요청했다. 그동안 자제시켜왔던 금융기관의 해외 채권 발행 확대도 추진할 계획이다. 은행채와 특수채 등 우량 채권 쏠림 현상을 완화해 채권시장에 대한 불안감을 완화시키겠다는 의도다. 최근 잇달아 내놓은 채권시장 안정 대책으로 큰불을 잡기는 했지만 작은 불안 요소라도 남길 경우 큰 위기로 확산할 수 있다는 판단에 총력 대응을 이어가고 있다.

30일 금융권에 따르면 금융위원회는 최근 금융감독원·금융회사들과 자금 시장 안정을 위한 논의 자리에서 국내 금융사들의 해외 채권 발행이 필요하다는 의견을 전달한 것으로 알려졌다. 금융 당국은 그간 환 위험 노출 가능성을 우려해 금융권의 해외 채권 발행을 자제시켜왔다. 하지만 최근 환율 상승으로 환 헤지를 하면 해외 채권 발행이 유리할 수도 있다고 판단한 것이다.

특히 특수채·은행채에 밀려 소외 받고 있는 여전채의 활로를 뚫어주자는 취지로 풀이된다. 실제로 현대캐피탈은 26일 일본에서 200억 엔(약 1930억 원) 규모의 사무라이본드(엔화 표시 채권)를 0~1%대의 금리로 발행에 성공했으며 이달 주택저당증권(MBS) 발행 계획을 긴급 취소했던 주택금융공사 역시 해외 자금 조달 창구를 확대하는 모양새다. 금융 당국 관계자는 “주요 대형 여신 전문 업체들이 저렴한 조달 비용 때문에 해외 자금 조달을 희망하지만 외화부채나 전체적인 외화 건전성 정책 차원에서 제약이 있었다”며 “하지만 요즘 같은 상황에서는 대형 캐피털사 등이 해외 채권으로 들어오는 전액을 환 헤지하면 달러 유동성을 공급, 환율 하방 압력으로 작용해 좋은 효과가 생긴다”고 설명했다.

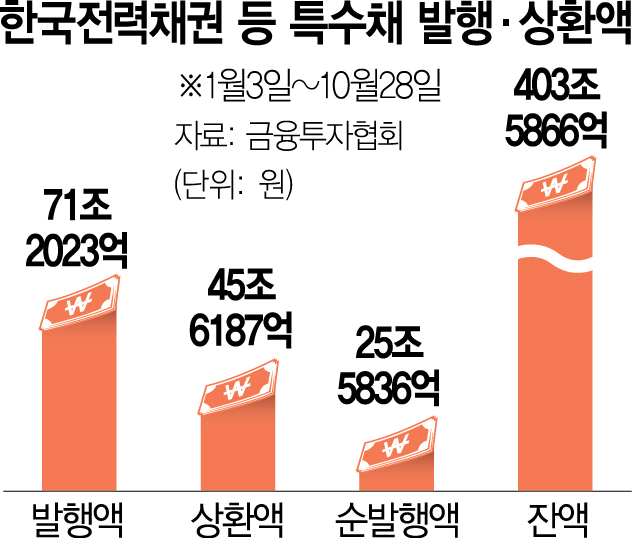

한국전력공사 등 특수채 발행에 대해서는 자제령을 내렸다. 자금이 필요하다면 은행 대출로 돌리거나 해외에서 발행하도록 유도할 계획이다. 특수채는 한국전력·주택금융공사 등 공기업이 발행하는 회사채로 정부 보증을 받아 최상위 신용등급(AAA)이 매겨진다. 같은 등급의 은행채보다도 안정성이 높은 것으로 평가 받아 불안한 채권시장에서 자금을 빨아들이는 ‘블랙홀’ 같은 모습을 보여왔다. 실제로 한전채를 포함한 특수채는 올 들어 71조 2023억 원이 발행되고 45조 6187억 원이 상환돼 순발행액은 25조 5836억 원을 기록했다. 지난해 같은 기간 순발행액인 14조 9839억 원보다 70.74% 증가한 규모다.