화장품 브랜드 미샤 등을 운영하는 에이블씨엔씨 주가가 최근 큰 폭으로 상승하면서 회사의 경영권 매각이 임박했다는 신호가 감지된다. 지난해 최대주주 IMM프라이빗에쿼티(PE)에 기한이익상실(EOD)을 선언한 채권단이 예상보다 빠르게 자금을 회수할 것이라는 기대가 형성되고 있다.

10일 에이블씨엔씨 주가는 전일 대비 11.20% 오른 9530원에 마감했다. 지난해 11월 주가가 4000원대 초중반이었다는 점을 고려하면 6개월 만에 두 배 이상 뜀박질한 것이다. 특히 이 기간 기관들의 매수세가 집중됐다.

매각 주관사 크레디트스위스가 지난달 예비 인수 적격 후보를 추린 데 이어 이달 중 본입찰을 실행할 예정이어서 인수자의 윤곽이 점차 가려지는 것으로 파악된다. 3월 실시한 예비 입찰에는 글로벌 최대 명품 기업 루이비통모에헤네시(LVMH)의 뷰티 계열사인 LVMH P&C와 국내외 중견 패션 및 화장품 관련 기업 6곳 이상이 참여했다. 이에 경영권 변동이 임박했다고 본 기관들의 매수세가 꾸준히 몰리고 있다는 분석이 나온다.

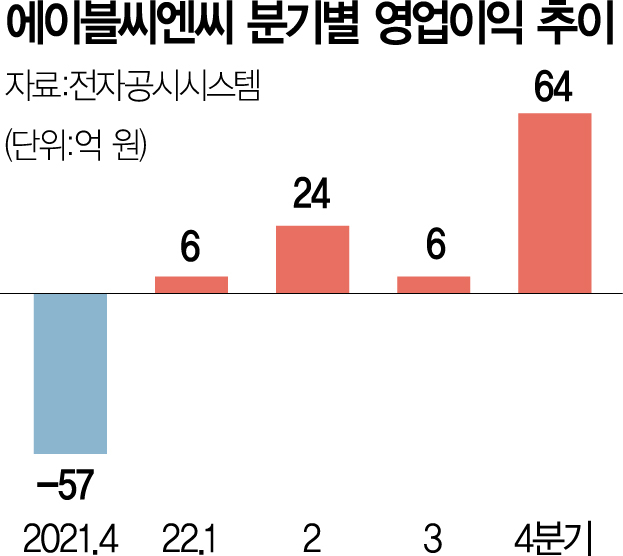

회사가 지난해 매출 2479억 원, 영업이익 100억 원을 기록하며 3년 만에 흑자 전환한 것도 주가가 상승한 배경이다. 특히 지난해 실적은 IMM PE가 2017년(매출 3773억 원, 영업이익 112억 원) 경영권을 인수한 뒤 영업이익 기준 최대 규모다. 다음 주 공시할 1분기 실적도 지난해 같은 기간 대비 상승할 것으로 업계는 예상하고 있다.

에이블씨엔씨 매각의 결정권은 채권단이 쥐고 있다. IMM PE는 2017년 당시 창업주 서영필 전 대표로부터 지분 25.5%를 인수하고 이후 소액주주 지분을 공개 매수해 현재 지분 61%를 보유하고 있다. IMM PE는 총 4200억 원을 투입했는데 선순위 대출 1000억 원 이상, 중순위 대출 약 800억 원을 일으켰다.

대출은 신한은행과 신한투자증권이 지원했고 IMM PE와 공동 투자자인 IMM인베스트먼트 펀드에는 우정사업본부·국민연금·과학기술인공제회 순으로 투자했다.

지난해 에이블씨엔씨는 대출 만기가 돌아왔지만 원리금을 갚지 못했고 이에 채권단은 EOD 선언과 함께 최대주주 측 지분을 언제든 매각할 수 있다고 통보한 상황이다. 우정사업본부는 이미 투자금을 손실 처리했고 신한은행 등 대주단은 매각을 통해 최대한 대출금을 회수할 계획이다.

대주단은 연체 이자 등을 포함해 최대 2500억 원 회수를 원하는 것으로 전해졌다. 이날 기준 에이블씨엔씨의 시가총액은 2500억 원을 넘겨 실제 매각이 가능한 수준까지 주가가 올라선 것으로 보인다. 업계는 에이블씨엔씨의 경영권 프리미엄을 최소 1000억 원 수준으로 보고 있다.

다만 채권단이 매각을 서두르면 국민연금 등이 참여한 IMM 펀드가 100% 가까운 손실을 보게 돼 이 계획이 곧장 실행될지는 미지수라는 관측도 나온다. 투자은행(IB) 업계의 한 관계자는 “채권단도 펀드의 완전 손실까지는 바라지 않아 적당한 선에서 매각가 타협이 이뤄질 것”이라고 예상했다.