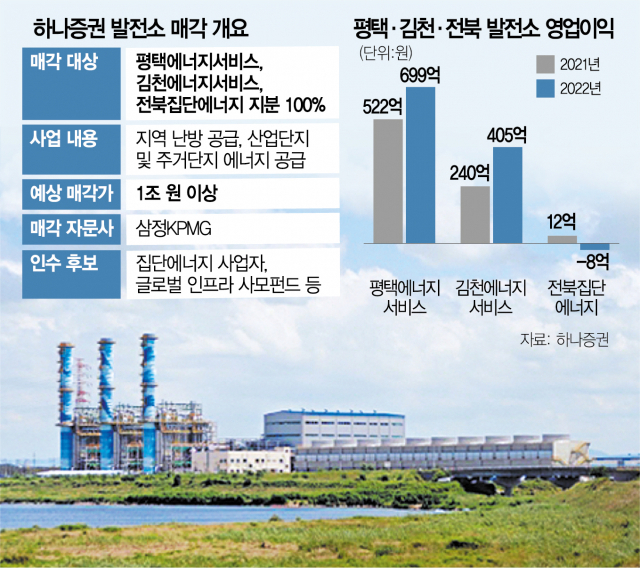

하나증권이 8년여 전 SK(034730) E&S에서 인수했던 지역 발전소 세 곳을 매각한다. 거래 규모가 1조 원이 넘을 것으로 예상되는 만큼 올해 에너지 분야 최대 규모의 인수합병(M&A) 건으로 기록될 것으로 전망된다.

30일 투자은행(IB) 업계에 따르면 하나증권은 최근 평택에너지서비스·김천에너지서비스·전북집단에너지를 매각하기로 결정하고 삼정KPMG를 자문사로 선정해 인수 후보를 물색하고 있다. 업계에서는 세 곳 모두 지역 집단 에너지 사업자로서 안정적인 기반을 갖춘 만큼 쟁쟁한 투자자들이 인수전에 대거 뛰어들 것으로 관측했다. 특히 국내 발전소 M&A 때 거래가가 통상 상각 전 영업이익의 10배를 넘는 만큼 최종 거래 금액은 1조 원을 거뜬히 넘을 것이라고 내다봤다. 세 발전소의 상각 전 영업이익은 총 1500억 원 수준이다.

하나증권은 경쟁 입찰을 진행해 인수 후보를 결정한 뒤 올해 안에 매각 작업을 완료하겠다는 계획이다. 세 발전소를 각각 다른 인수자에게 분리 매각하는 방안도 고려하는 것으로 알려졌다. 하나증권은 이번 매각으로 5000억 원 이상의 투자 차익을 볼 것으로 전망된다.

업계 관계자는 “일반 기업이 지역 사업 기반을 갖춘 세 발전소를 모두 인수할 경우 GS파워에 이은 국내 최대 집단 에너지 사업자로 단숨에 뛰어오를 수 있다”며 “관련 사업을 키우려는 기업뿐 아니라 꾸준한 현금 창출력을 보고 장기적으로 투자하려는 글로벌 인프라 펀드들도 관심을 나타내고 있다”고 설명했다.

하나증권은 현재 특수목적법인(SPC) ‘하나파워패키지’를 통해 해당 발전소들의 지분 100%를 보유하고 있다. SK E&S가 2014년 말 재무구조를 개선하기 위해 내놓은 매물을 하나증권이 프로젝트 펀드를 조성해 2015년 인수했다. 해당 프로젝트 펀드에는 10여 곳의 기관투자가들이 투자자로 참여했다.

경쟁 입찰에서 우선 협상권은 맥쿼리가 먼저 차지했지만 SK 측과 협상이 결렬된 탓에 최종 인수자는 하나증권이 됐다. 부채를 포함한 세 발전소의 당시 기업가치는 1조 1300억 원으로 산정됐고 실제 지분 거래는 약 5000억 원에 이뤄졌다. 고작 8년여 만에 기업가치가 2배 이상 증가한 셈이다. 하나증권은 이 펀드의 만기가 10년 이상임에도 투자 기간이 오래됐다는 판단 아래 그보다 빠른 9년 만에 투자금을 회수하기로 했다.

세 발전소 가운데 가장 규모가 큰 곳은 평택에너지서비스다. 이 발전소는 883㎿급의 대규모 용량을 보유한 지역 난방 사업자다. 평택에너지서비스가 에너지를 공급하는 지역에는 삼성전자 반도체 캠퍼스를 조성하기 위한 대규모 투자가 계획돼 있다. 앞으로 아파트 개발·입주 등으로 열 공급 세대가 17만 세대 이상 더 늘어날 것으로 예상된다. 평택에너지서비스는 지난해에 매출 9407억 원, 영업이익 699억 원을 거뒀다.

김천에너지서비스는 산업단지 내 기업들에 스팀을 공급하는 열병합발전 사업자다. 국내 대기업들을 주요 수요처로 두고 있어 현금 흐름이 안정적이다. 지난해 올린 매출은 1554억 원, 영업이익은 405억 원이었다.

가장 규모가 작은 전북집단에너지는 익산에서 아파트와 산업체에 온수와 스팀을 공급한다. 지난해 매출은 전년 대비 65% 증가한 450억 원을 기록했고 영업이익은 석탄 가격 상승의 영향으로 적자 전환했다.