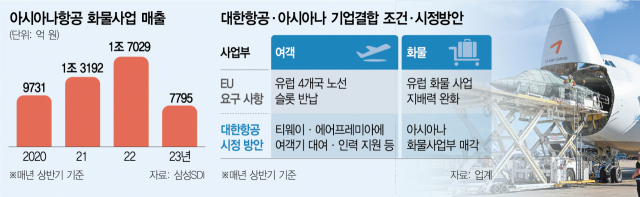

티웨이항공이 아시아나항공 화물사업부 인수전에 참가하지 않기로 잠정 결정했다. 1위 저비용항공사(LCC) 제주항공의 불참까지 선두 LCC들이 아시아나 화물 사업 인수에 손사레를 치는 것은 현재 항공화물 시장이 극심한 침체를 겪고 있기 때문이다. 이미 국내 항공화물 사업 경쟁력이 현저하게 떨어진 상황에서 유럽연합(EU) 경쟁 당국이 지배력 완화 방안을 내놓으라며 대한항공과의 기업결합에 딴지를 놓는 모습이다.

23일 아시아나 화물 사업 인수를 검토하고 있는 티웨이항공의 한 고위 관계자는 “아시아나 화물사업부 인수는 안 하는 것으로 잠정 결정했다”며 “대한항공이 유럽 쪽 허가를 받기 위해 매우 공을 들이고 있는데 (화물 사업은) 현재 경쟁력이 매우 떨어진 모습”이라고 말했다.

잠재 매수자들이 손을 놓고 있는 상황에서 아시아나항공은 30일 이사회를 열고 화물 사업 매각안을 논의한다. 아시아나 이사회는 사내이사와 사외이사 각각 2명·4명이 있다. 이 안건이 통과되기 위해서는 과반인 4명의 찬성표가 필요하다. 3명의 이사가 반대하면 매각은 무산된다. 대한항공은 아시아나 화물사업부 매각을 위해 삼정KPMG를 매각 자문사로 선정하고 예비입찰을 진행하고 있다. 1위 LCC인 제주항공은 처음부터 입찰에 참여하지 않은 가운데 현재까지 티웨이·에어프레미아·이스타항공·에어인천이 인수의향서(LOI)를 제출했다. 이 중 가장 규모가 큰 티웨이가 인수전에서 빠지기로 잠정 결정한 것이다. 나머지 LCC들은 여객기 10대 미만의 중소형 LCC로 아시아나 화물 사업을 인수하기에 다소 무리가 있다는 평가다.

화물 사업 매각 흥행이 어려워지자 대한항공은 아시아나 화물 사업 부문 매각과 함께 인수하는 측이 고용 유지와 처우 개선을 하게끔 지원한다는 방침을 세우기도 했다. 이 같은 합의서를 이달 30일 대한항공 이사회에 상정할 예정이다. EU 경쟁 당국에는 ‘기업결합 시 아시아나 화물 사업을 매각하겠다’는 조건부 매각 계획을 시정 조치안에 담아서 전달하고 기업결합 승인이 나면 화물 사업 인수 기업과 고용 보장 및 처우 개선을 전제로 한 매각 협상을 벌인다는 것이다. 항공화물 시장도 급격하게 위축되고 있다. 인수합병 분야 관계자는 “화물사업부 소속 직원이 회사 사정에 따라 불가피하게 회사를 옮겨야 한다면 이에 상응하는 보상을 해야 한다”며 "인수 기업 입장에서도 화물사업을 하기 위해서는 (아시아나항공) 직원들의 고용 유지는 물론 처우 개선을 할 수밖에 없을 것"이라고 말했다.

EU 당국의 시간 끌기는 지난해 불발된 HD한국조선해양과 대우조선해양의 합병 사례와도 비슷하다. EU 당국은 지난해 1월 양 사 기업결합을 불허했다. 액화천연가스(LNG) 운반선 독과점을 야기할 수 있다는 이유였다. 하지만 중국 조선소들이 20%가량 낮은 가격으로 LNG 운반선 입찰에 참여하고 생산능력을 크게 확장하고 있는 시장 상황을 간과했다는 지적이 당시에도 나왔다. 특히 LNG 운반선 선주들이 유럽에 몰려 있어 합병 불허라는 일종의 정무적 판단도 있었다는 평가도 나온다.

대한항공은 조만간 시정 조치안을 확정해 EU 집행위원회(EC)에 제출할 계획이다. EU 당국은 시정 조치안을 검토하고 기업결합 심사 결과를 발표한다. 발표 이후 미국과 일본 경쟁 당국의 승인도 남았다. 대한항공은 유럽 지역 여객 시장 지배력을 줄이기 위해 티웨이와 에어프레미아에 기재를 임대하고 직원을 파견하는 방안을 이들 항공사와 협상하고 있다. 항공기 임대·부대 비용에 대한 가격 협상은 어느 정도 마무리된 것으로 알려졌다.

항공 업계의 한 관계자는 “조선업과 다르게 대한항공과 아시아나는 글로벌 시장에서 후발 주자”라며 “스페인은 항공 자유화로 언제든 증편이 가능하고 독일은 아직 사용하지 않는 운수권이 있을 정도로 양대 국적사가 유럽 시장을 좌지우지하고 있는 것은 아니다”라고 말했다.