김병주 MBK파트너스 회장이 “코리아 디스카운트는 사모시장까지 확산돼 있다”며 “달리 보면 이는 한국이 아시아에서 투자 가치를 보유하고 있는 시장이란 뜻”이라고 강조했다.

1일 투자은행(IB) 업계에 따르면 김 회장은 최근 펀드 출자자(LP)들에 보낸 연례 서한에서 “글로벌 유사 기업 대비 한국 기업 투자는 평균 25% 할인된 가격에서 거래되고 있는 실정"이라며 이같이 밝혔다. 한마디로 한국 기업이 저평가돼 있고 윤석열 정부의 밸류업 프로그램 추진과 발맞춰 알토란 같은 투자 기회를 만들 수 있음을 지적한 것으로 풀이된다.

김 회장은 특히 “아시아 바이아웃(경영권 인수) 시장을 한국과 일본이 주도하고 있다”고 진단했다.

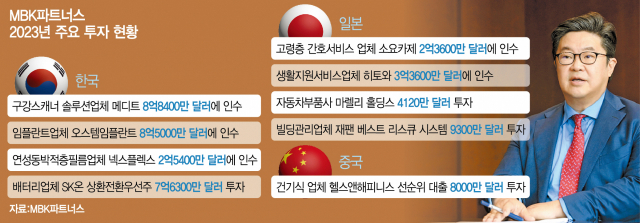

그는 “대기업 위주의 산업구조를 갖고 있는 한국은 기업별로 비핵심 자산의 전략적 매각 등이 수시로 발생하는 시장이고 전 세계 3위 경제권인 일본도 700개가 넘는 미드캡(중소) 규모 기업이 많다”며 한일 시장에 주목하는 이유를 제시했다. 실제 MBK파트너스는 지난해 구강 스캐너 솔루션업체 메디트(8억 8400만 달러)와 임플란트 업체 오스템임플란트(8억 5000만 달러)를 연달아 인수했다. 현재 의약품 도매 업체 1위인 지오영 인수도 추진하고 있다. 김 회장은 “딜소싱의 다양화는 사모 시장이 성숙되고 있다는 환영할 만한 징후”라고 설명했다.

일본에 대해서는 “주주행동주의가 전 세계에서 미국 다음으로 활발한 시장”이라고 소개했다. MBK파트너스는 일본에서 다사키·어코디아·구로다를 MBO(경영진 주도의 기업 인수) 방식으로 인수했다. 그런 맥락의 연장선에서 “경영진을 구제하는 ‘백기사’ 기회가 급증하고 있다”며 “경영진의 백기사가 된다는 것은 실사 과정에서 내부 정보에 접근할 수 있어 매우 유용한 기회”라고 김 회장은 말했다.

김 회장은 중국과 관련해서도 향후 좋은 기회가 많이 생길 것으로 보면서 중장기적인 관점에서 접근하겠다고 밝혔다. 그는 “많은 GP 운용사가 중국의 비중을 줄였을 정도로 (중국 시장이) 아직 변동성이 있다”며 “한 세대에 걸쳐서 이뤄지는 정치·경제학적 발전 과정에서 중국이 ‘성장통의 시기’를 겪고 있다”고 짚었다. 그는 이어 “현재 고충에도 불구하고 우리는 중국 시장에 남을 것이며 인도 시장의 매력에 끌리지 않을 것”이라면서 동북아 시장에 전념하겠다는 의지를 드러냈다.

MBK파트너스는 6개의 바이아웃 펀드와 2개의 스페셜 시튜에이션스 펀드를 통해 300억 달러 이상의 자본을 운용하고 있다. 투자 운용력 수가 100명을 넘어 동북아시아 최대 규모의 투자 팀을 갖추고 있다. 김 회장은 “현재까지 187억 달러(약 25조 원)를 출자자들에 돌려드렸는데 이는 아시아 기반 GP 중 최고”라고 자신감을 피력했다.

MBK파트너스는 지난해 공동 투자금을 포함해 36억 달러 투자를 집행했다. 지난해 투자한 포트폴리오 기업들의 가치는 크게 성장했다. 한국과 일본 기업의 경우 각각 16억 6000만 달러(28.6%), 2억 9000만 달러(12.2%) 증가했다. 중국 기업들 가치도 21억 달러(44.8%) 상승했다.

그는 “포트폴리오 기업들이 창출한 기업가치가 예상 수익을 보여주는 지표가 될 수 있다”며 “우리의 펀드에는 아직 159억 달러의 미실현 가치가 있고 이 중 상당 부분을 올해 실현하기 위해 노력할 것”이라고 밝혔다.