LG에너지솔루션·삼성SDI·SK온 등 국내 배터리 3사가 올해 글로벌 전기차 시장을 파고든 ‘캐즘(대중화 직전 일시적 수요 둔화)’의 장기화로 부진한 성적표를 받았다. 이들 회사 중 흑자를 기록한 곳은 사실상 삼성SDI 단 한 곳에 그쳤다. 전방산업인 전기차 수요 회복이 더딘 상황에서 광물 가격(메탈가) 약세에 따른 배터리 판매 가격 하락까지 겹치면서다. 다만 하반기부터는 글로벌 완성차 업체의 전기차 신차 출시와 북미 배터리 공장의 가동을 통한 세액공제 혜택이 잇따르면서 분위기 반전을 이룰 것이라는 기대감이 나오고 있다.

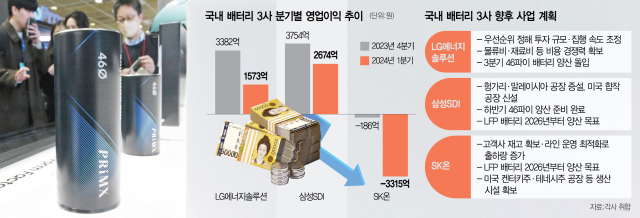

30일 업계에 따르면 삼성SDI는 올 1분기 매출액 5조 1309억 원, 영업이익 2674억 원을 기록했다. 전년 동기보다 각각 4%, 29% 감소했다. 영업이익에는 미국 인플레이션감축법(IRA)상 첨단제조생산세액공제(AMPC) 467억 원이 처음으로 반영됐다. 당기순이익은 같은 기간 38% 급감한 2867억 원이다.

두 자릿수 영업이익 감소에도 불구하고 삼성SDI는 상대적으로 선방했다는 평가를 받는다. 국내 배터리 3사 중 삼성SDI를 제외한 LG에너지솔루션·SK온은 적자를 냈기 때문이다. 삼성SDI는 프리미엄 차량에 탑재하는 P5 배터리의 견조한 판매와 신규 P6 배터리의 공급 개시로 견조한 수익성을 기록했다고 설명했다.

LG에너지솔루션의 1분기 영업이익은 1573억 원으로 1년 새 75.2% 줄었다. 여기에서 AMPC 1889억 원을 제외하면 316억 원 적자로 돌아섰다. SK온은 3315억 원 영업손실로 9개 분기 연속으로 적자 행진을 이어갔다. 전기차 수요 둔화로 고객사인 완성차 업체가 재고 조정에 나서며 배터리 판매량이 감소한 데다 장기간 이어진 메탈가 하락으로 판매가도 줄어든 영향이다.

부진한 실적을 만회하기 위한 배터리 업체들의 발걸음은 더욱 빨라지고 있다. 삼성SDI는 하이니켈 원통형 배터리 등 기존 프리미엄 제품을 앞세워 수익성 개선을 이루면서 LFP(리튬·인산·철) 배터리 등 중저가 제품을 개발해 시장 외연을 확장할 방침이다. LFP 배터리 양산 목표 시점은 2026년이다. 차세대 배터리인 46파이(지름 46㎜) 배터리와 전고체 배터리 등 차세대 배터리 양산 준비와 생산 거점 확보를 위한 투자도 확대한다. 배터리 핵심 소재인 양극재의 내재화를 통한 가격 경쟁력 확보도 내걸었다.

김종성 삼성SDI 경영지원실 부사장은 “중장기적으로 전기차 시장의 높은 성장성은 여전히 유효하다”며 “헝가리·말레이시아 공장 증설, 미국 합작공장 건설 투자와 46파이·전고체·LFP 등 신제품 투자도 적극적으로 계획하고 있어 전년 대비 투자 규모가 상당 수준 증가할 것”이라고 말했다.

LG에너지솔루션은 시장 상황을 고려해 투자 규모와 집행 속도를 조정하기로 했다. 진행 중인 프로젝트별 수요 변화를 검토해 우선순위를 정해 투자 효율성을 높이겠다는 취지다. 물류비와 재료비 등 비용 경쟁력을 확보하는 동시에 올 3분기부터 오창 공장에서 46파이 배터리 양산에 돌입하며 신제품 공급을 확대한다. SK온은 고객사 재고 확보와 라인 운영 최적화로 점진적인 출하량 증가를 예상하고 있다.

실적 개선은 올 하반기부터 본격화될 것으로 전망된다. 현대차그룹·제너럴모터스(GM)·스텔란티스 등 고객사들의 전기차 신차 출시에 따른 수요 증가가 예상되기 때문이다. 가격 부담이 낮은 보급형 전기차를 대거 선보이면서 가파른 시장 성장으로 이어질 것으로 기대된다.

북미 생산 거점의 가동으로 세액공제 혜택이 늘어나는 점도 긍정적이다. 삼성SDI와 스텔란티스의 합작법인 스타플러스에너지의 미국 인디애나주 1공장은 내년 가동을 목표로 한다. LG에너지솔루션은 미국 테네시주 GM 합작 2공장을 1분기부터 가동했다. 미시간주 3공장, 애리조나주 단독공장, 조지아주 현대차그룹 합작공장 등도 건설 중으로 AMPC 수혜 규모는 더 확대될 것으로 전망된다.