밸류업 프로그램의 실효성 높은 인센티브로 꼽히는 세제 지원안이 이번 2차 가이드라인에도 담기지 않았다. 다만 정부가 배당소득세 분리과세와 법인세 세액공제 등의 큰 방향은 제시하고 있어 세법의 국회 통과가 최대 관건이 될 것으로 전망된다.

2일 관계 부처 및 투자금융 업계 등에 따르면 기획재정부는 배당 확대 기업 주주의 배당소득은 분리과세하고 자사주 소각·배당 등 주주 환원 노력을 증가한 기업에 대한 법인세 세액공제 세부안을 마련하고 있다. 기재부 관계자는 “배당 자료를 입수해 시뮬레이션을 하고 있는 단계”라며 “7월 세법개정안 전에는 발표할 계획”이라고 밝혔다.

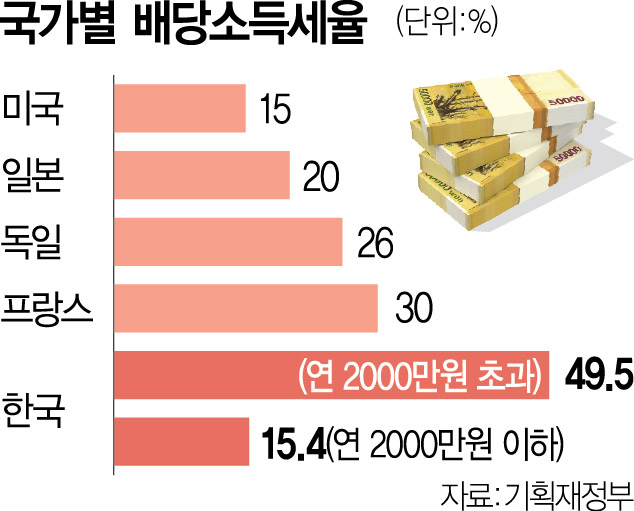

현재 배당소득·이자소득이 합쳐진 금융소득은 연간 2000만 원 이하일 때 15.4%(지방세 포함)의 세금이 부과된다. 하지만 2000만 원을 넘어가면 금융소득종합과세 대상이 돼 최고 49.5%(지방세 포함)의 누진세율이 적용된다. 앞으로 분리과세가 적용되면 배당소득은 금융소득종합과세 대상에서 제외되고 이보다 낮은 세율이 매겨진다. 다만 배당소득의 규모 또는 지분율(대주주냐 소액주주냐)에 따라 세율을 다르게 적용하는 방안이 유력하다.

현재 미국(15%), 일본(20%), 독일(26%) 등 주요 선진국에서는 배당소득에 대해 분리과세하고 있다. 정부는 대주주 특혜 비판을 의식해 대주주는 25~30%로, 소액주주는 그 이하로 차등화할 것으로 예상된다. 그럼에도 배당에 소극적이었던 기업 오너들에게는 충분한 유인책이 될 수 있다는 평가다. 시장에서는 밸류업 세제 지원을 받게 되는 구체적인 요건을 시급히 확정해야 한다는 의견을 내놓고 있다.

법인세의 경우 과거 ‘기업소득환류세제’ 등을 통해 주주 환원을 하지 않을 때 페널티를 부과한 적은 있어도 당근책을 내놓은 적은 없었다. 정부는 배당이나 자사주 소각 등 주주 환원 노력을 확대한 기업을 상대로 법인세 세액공제를 검토하고 있다. 금융 당국 관계자는 “코리아 디스카운트 해소라는 측면에서 배당을 적극적으로 하고 주주가치를 제고하는 방향으로 인센티브를 고민하고 있다”고 말했다.

문제는 국회 법 개정 절차가 필요한 만큼 야당의 반대를 넘어야 한다는 점이다. 박훈 서울시립대 세무학과 교수는 “부동산 경기가 침체된 국면에서 자본시장에서 한국의 가치를 높이는 역할을 하려면 인센티브 방식으로 가야 한다”며 “당장 세수는 줄더라도 국가 전반적으로 경기 활성화 측면에서 세제 지원이 필요한 시기”라고 설명했다.

아울러 소액주주 보호 의무를 강화하는 방향으로의 상법 개정도 거론된다. 앞서 이복현 금융감독원장은 “상법이나 자본시장법상 이사회의 주주에 대한 충실 의무 도입 등이 종합적으로 검토돼야 한다”고 말했다.

기업들은 세계 최고 상속세율(최고 50%, 기업 최대주주는 60%)도 손볼 것을 바라고 있다. 재계는 상속세율이 경제협력개발기구(OECD) 회원국 평균 세율(26%)의 두 배 수준이라 기업 매각이나 해외 이전을 검토하는 업체가 하나둘이 아니라는 입장이다. 다만 상속세의 경우 배당세제 개편 등에 우선순위가 밀릴 수밖에 없어 시행 가능성은 상대적으로 낮다. 가뜩이나 여소야대 국회 지형 등으로 밸류업 관련 세제 개편 자체가 만만치 않은 터라 정부가 상속세율까지 건드리기는 힘이 부칠 것이라는 관측이 지배적이다.