국내 인공지능(AI) 기업 솔트룩스(304100)가 자연어 처리 전문자회사인 ‘다이퀘스트’의 기업공개(IPO)를 추진한다. 투자금으로 연구개발(R&D) 등에 필요한 자금을 마련해 빠르게 변화하는 AI 산업에서 경쟁력을 확보하겠다는 전략으로 분석된다.

30일 정보기술(IT) 및 투자은행(IB) 업계에 따르면 솔트룩스는 최근 다이퀘스트 상장을 위한 물밑 작업을 시작했다. 주관사로는 교보증권이 유력하게 검토되고 있는 것으로 알려졌다. 솔트룩스는 이르면 내년 상반기까지 코스닥 시장에 다이퀘스트를 선보이겠다는 목표다.

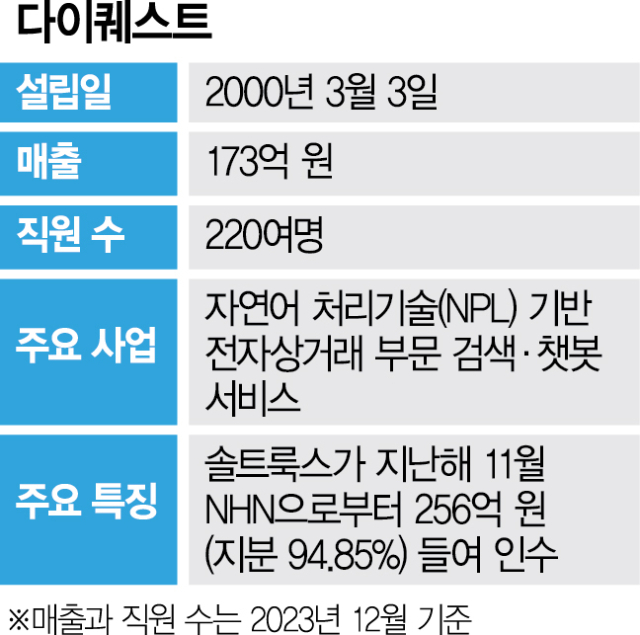

다이퀘스트는 자연어 처리기술(NLP)을 기반으로 한 전자상거래 부문 검색·챗봇 서비스 국내 1위 기업이다. 기존 ‘NHN(181710) 다이퀘스트’로 NHN 산하에 있었으나 지난해 11월 솔트룩스가 256억 원을 들여 지분 94.95%를 인수했다.

다이퀘스트 인수로 솔트룩스와 NHN과의 협업 관계도 공고해졌다. NHN은 솔트룩스의 다이퀘스트 인수와 함께 솔트룩스에 156억 원을 투자하면서 지분 5.69%를 확보했다. 솔트룩스의 3대 주주로 올라서면서 양사 간 얼라이언스(동맹)를 강화하는 전략이었다. 이경일 솔트룩스 대표는 “마이크로소프트(MS)와 오픈AI, 아마존과 앤트로픽이 협력을 통해 폭발적인 성장을 이룬 것처럼 AI 클라우드 인프라와 생성형 AI가 협업을 이룬 국내 최초 사례”라며 “이를 성장 동력 삼아 다양한 시너지를 창출할 것으로 기대한다”고 강조했다.

솔트룩스는 다이퀘스트의 IPO를 통해 확보한 자금으로 신성장 사업 분야의 투자를 늘릴 계획이다. 솔트룩스는 지난해 연구개발(R&D)에 전체 매출의 절반에 가까운 143억 원(46.5%)을 투자했다. 회사는 자체 거대언어모델(LLM)인 ‘루시아’를 비롯해 생성형 AI 검색 ‘구버’ 등을 선보였으나 초기 투자 비용이 많이 들어간 데다 유지 비용도 만만치 않아 실적 부진이 장기화되고 있는 상황이다. 확보한 실탄을 통해 기존 서비스의 숨통을 틔우는 한편 중장기적으로는 새로운 캐시카우(현금 창출원)를 키우겠다는 복안이다.

아울러 올해 자본 시장에서 AI가 주도주로 자리 잡은 것 역시 영향을 미친 것으로 분석된다. 한 IB 업계 관계자는 “솔트룩스는 AI 소프트웨어(SW) 업체 중 최초로 자본 시장 입성에 성공한 기업”이라며 “최근 주춤하고 있으나 올해 AI 관련주가 큰 상승폭을 보여왔기 때문에 흐름에 탑승하려는 시도가 있었을 것”이라고 설명했다.