우리은행이 손태승(사진) 전 우리금융지주 회장의 친인척을 대상으로 350억 원 규모의 부정 대출을 내준 것으로 드러났다. 금융감독원은 법률 검토를 토대로 제재 절차를 진행하고 차주·관련인의 위법 혐의 등에 대해서는 수사기관에 통보할 예정이다. 우리은행은 입장문을 통해 “통렬하게 반성한다”며 관련 제도 개선에 나서겠다고 밝혔다.

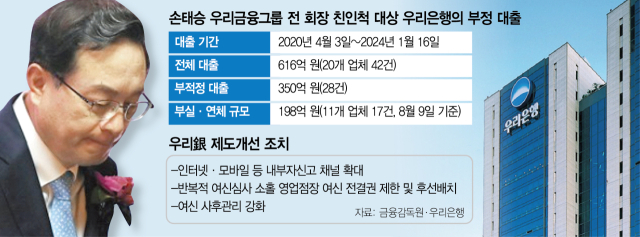

금융감독원은 우리은행을 대상으로 현장 검사를 실시한 결과 2020년 4월부터 올해 1월까지 손 전 회장의 친인척을 대상으로 총 616억 원(42건)의 대출이 실행됐다고 11일 밝혔다.

금감원에 따르면 우리은행은 손 전 회장의 친인척 관련 11개 차주를 대상으로 총 454억 원(23건)의 대출을 취급했다. 해당 친인척은 전·현 대표 또는 대주주로 등재된 사실이 있는 법인·개인사업자다. 손 전 회장의 친인척이 직접 원리금을 대납하는 등 대출금의 실제 자금 사용자로 의심되는 9개 차주에 대해서도 162억 원(19건)의 대출이 이뤄졌다. 손 전 회장이 지주·은행에 지배력을 행사하기 이전에는 해당 친인척 관련 차주 대상 대출은 4억 5000만 원(5건)에 불과했다.

42건의 전체 대출 중 28건의 대출(350억 원)은 통상의 기준·절차를 따르지 않고 부적정하게 취급된 것으로 파악됐다. 법인이 부동산 매입 자금을 대출한 후 제출한 부동산 등기부등본상 실거래가(20억 원)가 대출 실행 후 차주가 제출한 매매계약서상 매매 가격(30억 원)보다 적었는데도 사실 확인 없이 리모델링 공사를 위한 2차 대출을 내줬다. 또 다른 법인은 대출 신청 당시 완전자본잠식 상태였음에도 선순위 근저당권이 설정돼 담보 가치가 전무한 부동산을 담보로 설정해 신용도를 상향 평가하고 20억 원 규모의 대출을 실행했다.

법인이 대출 신청 목적과 무관한 용도로 대출금을 사용해 회수 조치를 한 상황에서 본점 승인도 없이 지점 전결로 추가 대출을 내준 사실 또한 드러났다. 용도 외 유용 이력이 존재하는 법인에 대한 대출은 본점 승인을 거쳐야 하지만 이를 건너뛴 것이다. 또 9억 원 규모의 물품 구입 목적 대출을 내주면서 입금 여부를 확인하지 않아 유용된 사실을 발견하지 못한 사례가 있었다.

부당 대출은 부실로도 이어졌다. 우리은행에 따르면 이달 9일 기준 대출 잔액은 304억 원(25건·16개)이며 이 중 17건(198억 원)에서 부실, 단기 연체가 발생했다. 실제 손실 예상액은 82억~158억 원으로 추정된다.

금감원은 금융 관련 법령 위반 소지와 대출 취급 시 이해 상충 여부 등에 대한 법률 검토를 거쳐 제재 절차를 진행할 계획이다. 검사 과정에서 발견된 차주와 관련인의 허위 서류 제출 관련 문서 위조, 사기 혐의 등에 대해서는 수사기관에 통보할 방침이다.

우리은행은 이날 배포한 보도 자료에서 올 1~3월 자체 검사를 통해 부실 발생에 책임이 있는 임직원 총 8명을 면직 등 제재했다고 밝혔다. 신용평가와 여신 취급을 소홀히 한 전 우리은행 선릉금융센터장(본부장) A 씨에 대해서는 성과급 회수와 면직 조치를, 관련 지점장에게는 감봉 조치를 내렸다. 이달 9일에는 관련 임직원을 사문서 위조, 배임 등 혐의로 수사 당국에 고소했다.

우리은행은 부당 여신에 대한 인터넷·모바일 등을 이용한 다양한 내부자 신고 채널을 확대하고 반복적으로 여신 심사를 소홀히 한 영업점장에 대해서는 여신 전결권을 제한한 후 후선 배치하기로 했다. 우리은행은 “부적절한 대출 취급 행위가 있었던 데 대해 통렬하게 반성한다”며 “재발 방지를 위해 제도 개선을 조속히 완료하겠다”고 밝혔다.