신세계(004170)그룹이 SSG닷컴의 투자금을 상환하기 위해 추진하던 1조 원대 자금 조달에 성공했다. 정용진 회장이 비상 경영을 선언하고 수익성 개선에 나서면서 투자자 신뢰를 확보했다는 평가다. ★본지 8월 1일자 22면 참조

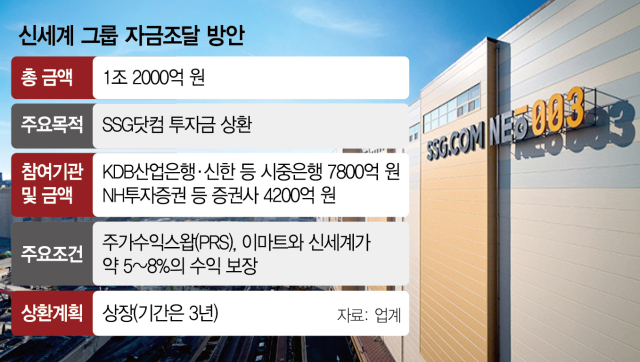

19일 유통 업계에 따르면 SSG닷컴은 국내 금융기관 10여곳으로부터 약 1조 2000억 원의 자금 조달을 확정하고 계약 완료를 위한 막바지 작업을 하고 있다. KDB산업은행·신한은행 등 선순위 투자자는 전체 금액의 60%인 약 7800억 원을 투자하고, NH투자증권·KB증권 등 중순위 투자 증권사가 나머지 4200억 원을 맡는다. 투자 기간은 3년으로 기대 수익률은 최대 5~8%다. 신세계그룹은 이번에 조달한 자금으로 사모펀드(PEF) 어피너티에쿼티파트너스·BRV캐피탈로부터 유치한 투자금 1조 원과 계약 변경을 위한 합의금 등 총 1조 1500억 원을 상환할 예정이다.

이번 조달 금액은 처음 거론되던 1조 4000억 원보다 규모는 줄었지만, 나머지 조건은 그룹에 유리하게 설정했다. 주가수익스와프(PRS) 형태로 이마트(139480)와 신세계백화점이 투자자에게 일정 수익을 보장하는 구조다. 투자 후 3년까지 기업공개(IPO)를 추진하되, 이 과정에서 5~8%의 수익률을 달성하지 못하면 차액 만큼 이마트와 신세계백화점이 투자자에게 갚아줘야 한다.

투자 유치 초반 접촉한 메리츠증권이 9~10%의 수익 보장을 요구했던 것에 비하면 신세계그룹 입장에서는 자금 조달 비용을 줄인 셈이다. 특히 업계 예상과 달리 SSG닷컴의 기업 가치 평가를 3조 원 이상으로 확정했고 신세계그룹의 수익 보장에 한도가 있기 때문에 공정거래법상 자회사 채무보증 제한에도 해당하지 않는다.

신세계그룹은 2021년 G마켓과 W컨셉을 인수하고, 합작사였던 스타벅스 지분을 취득하는 등 대규모 투자로 성장을 꾀했다. 그러나 쿠팡·알리 등 e커머스 공룡과 규모의 경쟁에서 뒤쳐지면서 이마트의 e커머스 계열사인 SSG닷컴과 지마켓의 합산 영업손실은 2022년 말 1767억 원으로 사상 최대를 기록했다.

이후 신세계그룹은 2023년 9월 대대적인 쇄신 인사와 함께 수익성 강화에 나섰다. 올해부터 이마트와 기업형슈퍼마켓 이마트에브리데이, 편의점 이마트24의 물류와 구매를 통합해 비용 효율화를 단행했다. 이마트 가양점과 성수점 등을 매각하거나 폐점해 1조 원 이상의 현금도 확보했다. CJ그룹과 전방위 동맹을 맺고 물류와 식품 제조 등 협력을 확대한 점도 투자 포인트가 됐다. 업계 관계자는 “신세계그룹은 쇄신 인사로 이마트 최고경영자가 바뀌고 본업 경쟁력 강화에 집중하면서 완전히 다른 상황이 됐다”고 설명했다.

다만 신세계프라퍼티 등 부동산 관련 계열사는 여전히 불씨로 남아있다. 이에 신세계프라퍼티는 지난달 만기가 돌아온 800억 원의 회사채를 차환 발행하지 않고 조기에 현금 상환한 것으로 파악됐다. 재무비용을 절감하기 위한 선택이라는 게 업계 평가다. 신세계프라퍼티는 리츠사를 세워 스타필드 하남을 유동화하는 등 자산 효율화 방안을 검토하고 있다.

앞서 신세계그룹은 어피너티 등으로부터 SSG닷컴 지분 30%에 해당하는 총 1조 원을 투자받고 IPO를 통해 상환할 계획이었다. 하지만 상장이 연기되면서 올해 말까지 새로운 투자자를 유치하기로 계약을 바꿨다.