영풍·MBK파트너스가 공개매수 가격을 상향한 첫날 고려아연(010130)과 영풍정밀(036560)의 주가가 모두 공개매수가 아래를 유지하며 공개매수 성공에 한 발 더 다가갔다. 반대로 최윤범 고려아연 회장 측은 경영권 방어를 위해 필사적으로 반격 카드를 준비하고 있다. 특히 오너 간 관계가 끈끈한 한국투자증권과 함께 한화그룹이 백기사로 등판할 수 있다는 분위기가 감지된다. 자금 마련에 성공해 대항공개매수를 한다면 이달 30일 시작이 유력하다는 게 시장의 관측이다. 공개매수 기간 중 대항공개매수가 나온다면 사상 첫 사례가 된다.

26일 한국거래소에 따르면 고려아연 주가는 1.28% 상승한 71만 3000원에 거래를 마쳤고 영풍정밀 주가는 2만 4950원으로 9.67% 올랐다.

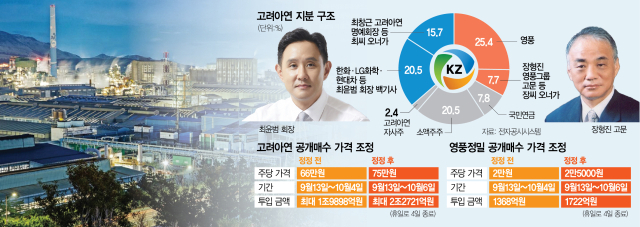

MBK는 이날부터 고려아연 공개매수 가격을 주당 66만 원에서 75만 원으로 13.6% 높였고, 영풍정밀은 주당 2만 원에서 2만 5000원으로 25% 인상했다. 고려아연의 75만 원은 공개매수 시작 전 영업일 이전 3개월(6월 13일~9월 12일) 평균에 45.1%, 영풍정밀의 2만 5000원은 같은 기간 평균에 무려 151.2%의 할증이 붙었다.

이런 주가 흐름은 통상적으로 공개매수가 살짝 아래에 있는 여타 공개매수 사례와 유사하다. 이제 4거래일만 지나면 공개매수가 끝나고 주가가 다시 기존의 40만~50만 원대로 30% 이상 떨어질 수 있어 매매 차익 실현을 위해 공개매수 청약에 대한 압박감이 높아질 수밖에 없다.

영풍·MBK는 경영권을 갖기 위해 고려아연에 최대 2조 2721억 원, 영풍정밀에 최대 1722억 원을 투입하며 둘을 합해 2조 4443억 원의 ‘쩐의 전쟁’을 예고했다. 단 영풍과 MBK는 향후 실행할 콜옵션 가격은 기존의 66만 원을 유지했다.

최 회장 측은 일단 27일까지 주가 흐름을 관망하며 대응 전략을 짤 것으로 예상된다. 다만 다음 주에는 휴일로 인해 실제 3거래일밖에 없어 30일부터는 대항공개매수를 시작할 필요가 있다.

최 회장이 경영권 방어를 위해 확보해야 할 지분은 약 6%로 추산된다. 다만 지역과 정치권의 공세로 임시 주주총회에서 MBK 지지 가능성이 낮은 국민연금과 일부 소액주주를 우호 세력으로 포함한다면 약 5%(103만 5164주) 이내로도 효과적일 수 있다. 여기에 대항공개매수가를 80만 원으로 잡으면 8300억여 원의 자금이 필요하다. 업계 관계자는 “대항공개매수 성공은 금액, 확실성(청약 성공 여부), 명분 등 세 가지 요건이 모두 중요하다”고 말했다.

결국 핵심은 최 회장 측이 어느 정도의 자금을 끌어오느냐다.

시장에서는 한국투자증권의 등판 가능성을 높게 보면서 한화그룹이 우군으로 참여할지 여부에 촉각을 곤두세우고 있다. 국내 공시대상기업집단 7위 그룹사인 한화가 전격 등판하면 판세가 바뀔 수 있다. 한화그룹은 앞서 8000억 원을 투입해 고려아연 지분 7.75%를 보유하고 있다. 그러나 최근 현금 흐름이나 자금 여력은 크게 여유롭지는 않다. 투자은행(IB) 업계 관계자는 “자금 부담과 재무구조 악영향이 커지는 부담이 있을 것”이라고 했다.

시장에서는 최 회장 측이 대항공개매수를 위해 투자목적회사(SPC)를 설립한 뒤 한국투자증권이 이 SPC에 1조 원 안팎의 인수금융 대출을 조달해주고 최 회장과 재무적투자자(FI)가 수천억 원을 지분 출자하는 방안을 유력하게 보고 있다. 이 경우 FI의 투자금 회수를 위해 풋옵션(주식매도청구권)을 보장해줄 수밖에 없는데 이를 최 회장 개인이 부담하기에는 현실적으로 어렵다.

일각에서는 최 회장 지분을 활용해 주가 하락에 따른 손실 버퍼를 만들고 한화그룹이 FI들의 풋옵션을 받아주는 방식으로 최 회장을 지원할 가능성을 점치고 있다. 당장 자금을 직접 지원하는 방식이 아닌 추후 풋옵션 권리를 대신 보장함으로써 최 회장을 지지해주는 방안이다. 손실 보전 장치가 없다면 배임 이슈가 불거질 수 있어 이사회 통과가 어려운 까닭이다.

일각에서는 김동관 한화그룹 부회장 등 3형제가 지분 100%를 보유한 한화에너지를 통해 직접 대항공개매수에 참여하는 방안도 언급되지만 한화측은 이를 부인했다. 한화 측은 “고려아연과 관련해 어떤 액션도 검토한 사실이 없다”고 밝혔다.

이와 함께 거론되는 FI는 글로벌 사모펀드(PEF) 운용사인 베인캐피털이다. 아시아펀드투자심의위원회를 통해 고려아연에 관한 안건을 논의할 가능성이 있다는 게 시장의 관측이다. 다만 현재 고려아연을 둘러싸고 여러 의혹과 소송에 제기된 상황이어서 본사의 투자 승인을 얻기는 쉽지 않을 것이라는 관측이 우세하다. 이 외에 메리츠증권·한국투자파트너스·한국투자프라이빗에쿼티(PE) 등은 고려아연 관련 딜이 전혀 없다고 부인했다.

한편 국회 산업통상자원중소벤처기업위원회는 이날 올해 국정감사 증인으로 김병주 MBK파트너스 대표, 장형진 영풍그룹 고문, 최윤범 고려아연 회장을 채택했다.