한누리투자證 “은행·보험등서 인수에 적절한 규모”

“서울증권 M&A 다시 불붙을까.”

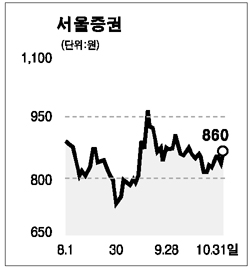

인수합병(M&A) 대상 증권사 가운데 하나로 거론돼온 서울증권에 대해 “M&A 관점에서 투자 매력도가 높다”는 분석이 또다시 제기됐다. 이에 따라 M&A를 재료로 주가가 상승 탄력을 받을 수 있을지 주목된다.

31일 한누리투자증권은 서울증권에 대한 분석 보고서에서 “시가총액이 2,094억원, 지점 수 40여개로 은행ㆍ보험 등 금융기관이 인수하기에 적절한 규모인데다 수익성과 재무건전성이 양호한 자산운용사인 한일투신과 선물회사인 제일선물을 보유해 자회사 지분가치도 상대적으로 높다”면서 중소형 증권사 중에서도 M&A 가능성이 높은 것으로 평가했다. 또 대주주가 QE인터내셔널이라는 외국계 펀드라는 점도 여타 증권사에 비해 M&A 실현 가능성이 상대적으로 높다고 덧붙였다.

서영수 한누리투자증권 애널리스트는 “최근 세종증권ㆍSK증권 등 M&A와 관련한 증권사의 주가가 급등한 점을 고려할 때 향후 M&A 테마가 서울증권 주가상승의 촉매제가 될 수 있다”고 말했다. 그는 또 “증권거래소가 상장을 추진하면서 서울증권이 보유하고 있는 증권거래소 지분(60만8,000주) 가치 역시 내년 이후 재평가가 이뤄질 가능성이 높다”면서 “증권거래소가 상장 이후 주가순자산비율(PBR) 2배에서 거래될 경우 지분가치만 733억원으로 늘어나 서울증권의 기업가치 상승에 결정적인 영향을 미칠 것”이라고 덧붙였다.

이에 따라 서 애널리스트는 서울증권에 대해 투자의견 ‘매수’를 제시하고 현 주가 대비 40% 이상 높은 1,170원을 목표주가로 제시했다.