금호산업, 매각으로 '대우건설 인수' 실탄 확보<br>금호석화, 지주사 부각등 지분인수 시너지 기대

금호그룹 타이어지분 이동 '윈윈' 타이어지분 이동 '윈윈'

금호산업, 매각으로 '대우건설 인수' 실탄 확보금호석화, 지주사 부각등 지분인수 시너지 기대

신경립

기자 klsin@sed.co.kr

지난 10일 금호타이어 지분을 사고 판 금호석유화학과 금호산업이 상호 ‘윈-윈’을 실현한 것으로 평가됐다.

지분을 매각한 금호산업은 대형 건설사 인수를 위한 현금 ‘실탄’을 장전함으로써 그룹 사업확장의 첨병을 맡고, 금호석화는 핵심 계열사 지분 인수를 통해 그룹의 명실상부한 지주회사로 부각됐기 때문이다.

증권사들은 이번 지분 매매가 두 회사 주가에 모두 긍정적인 영향을 미칠 것으로 보고 매수 의견을 제시했다.

굿모닝신한증권은 13일 금호산업이 계열사 지분 매각으로 3,397억5,000만원의 여유자금을 확보, 대우건설 인수를 통한 성장 의지를 강하게 내비쳤다고 분석했다. 아직 대우건설 인수 여부가 불투명한 상황에서 당장 주가에 큰 영향을 미치지는 못하겠지만, 일단 금호그룹 내 인수 주체는 기존 금호석화에서 금호산업으로 변경됐다는 것이다.

조봉현 굿모닝신한증권 애널리스트는 “금호산업의 대우건설 인수가 실현되면 ▦해외진출 기반 확보 ▦인수 후 양사 합병을 통해 7조원 규모 초대형사 탄생 가능성 ▦재무구조 개선 등으로 주가에 긍정적일 것”이라고 설명했다.

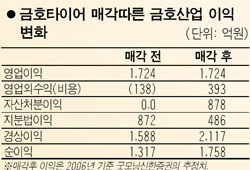

게다가 지분 매각에 따른 투자자산 매각익 878억원이 발생하면서 올 순이익이 당초 예상보다 440억원 가량 늘어날 것이라며 적정주가 2만8,200원에 매수 의견을 유지했다.

한화증권도 “금호산업의 지분 매각은 대우건설 인수자금 조달을 위한 준비 과정으로 추정된다”며 “현금 유입으로 이자비용이 줄어드는데다, 대우건설 인수에 성공하면 토목ㆍ주택부문의 경쟁력 확보와 해외 수주 기회가 늘어나는 시너지 효과가 기대된다”며 긍정적인 평가를 내렸다.

금호타이어 지분을 인수한 금호석유화학에 대해서는 그룹 지주회사로서 재평가받는 계기가 될 것으로 풀이됐다. 금호석화는 아시아나, 금호생명, 금호타이어 등 핵심자회사의 명실상부한 대주주로 부각, 그동안 지주회사 후보 경쟁을 벌여 온 금호산업을 제치고 확고한 자리를 굳히게 됐다는 분석이다.

황규원 동양증권 애널리스트는 “현재 금호산업이 주축이 돼 추진중인 대한통운 및 대우건설 인수 등 향후 금호그룹 M&A에 의한 가치상승이 금호석화의 기업가치 상승으로 이어질 것”이라고 설명했다. 동양증권은 금호석화에 대해 목표주가 3만5,000원에 투자의견 ‘매수’를 유지했다.

입력시간 : 2006/02/13 17:17