|

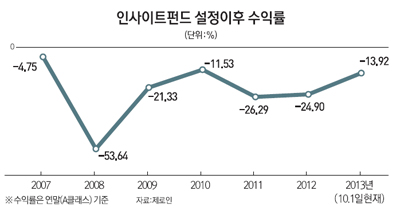

미래에셋자산운용의 대표펀드이자 이달로 설정 6주년을 맞은 '인사이트펀드'가 내년에는 마이너스 수익률을 벗어날지 관심이 쏠리고 있다. 지난 2007년 10월 설정 이후 리먼브러더스 사태의 직격탄을 맞으며 한때 60%에 가까운 손실률을 기록했지만 포트폴리오 조정으로 수익률을 만회하면서 원금 회복에 조금씩 다가서고 있다.

3일 펀드평가사 제로인에 따르면 '미래에셋인사이트자 1(주혼)종류A'의 설정 후 수익률은 -13.92%(10월1일 기준)다. 아직 원금 손실 상태를 벗어나지 못하고 있지만 지난 2008년 말 수익률이 -54%까지 떨어졌던 점을 고려하면 상당 부분 낙폭을 만회한 것이다.

인사이트펀드는 국내에 펀드 붐을 일으킨 주인공이라고 해도 과언이 아니다. 여러 국가의 다양한 자산에 투자한다는 '글로벌 자산배분' 전략을 앞세워 출시 보름 만에 4조원이 넘는 자금을 끌어 모아 화제를 모았다. 당시 은행에서 인사이트펀드에 가입하려면 번호표를 뽑고 한 시간 이상 줄을 서서 기다려야 한다는 말이 나올 정도였다. 그러나 2008년 리먼 사태로 촉발된 글로벌 금융위기로 큰 폭의 손실을 내면서 명성에 금이 갔고 대규모 자금이 빠져나가 현재 운용순자산은 1조2,239억원으로 쪼그라들었다.

한동안 암흑기를 보냈던 인사이트펀드가 최근 손실폭을 줄이고 있는 것은 포트폴리오를 대폭 조정했기 때문이다. 2008년만 하더라도 인사이트펀드는 중국에 최대 80% 가까이 집중 투자했지만 현재(올해 7월1일 기준)는 투자국가를 미국(69.7%), 유럽(16.6%), 일본(6.1%), 홍콩(3.1%) 등으로 다변화하고 있다. 이머징 시장 비중도 2008년 85%에 현재 6.5%로 줄인 대신 같은 기간 선진국은 3%에서 92% 수준까지 끌어올렸다. 중국 기업(홍콩 제외)은 아예 포트폴리오에 편입하지 않는 것으로 나타났다.

업종 비중도 달라졌다. 1년 전 소비재 비중이 55.9%, 정보ㆍ기술 35.0%, 금융 4.0%에서 현재는 금융이 28.4%까지 늘어났고 소비재는 41.6%, 정보기술은 9.9%로 줄었다. 펀드에 편입된 주요 종목을 살펴보면 비자(미국ㆍ6.9%), 구글(미국ㆍ4.8%), 마스터카드(미국ㆍ4.5%), 월트디즈니(미국ㆍ4.1%), 아마존(미국ㆍ3.5%), 로레알(프랑스ㆍ2.3%), 유니레버(영국ㆍ1.7%), 아스텔라스 파마(일본ㆍ1.2%) 등이 포진하고 있다.

미래에셋자산운용 관계자는 "연초 이후 글로벌 경기회복 기대감에 선진국 증시가 강세를 보이면서 미국ㆍ유럽ㆍ일본 기업들 위주로 포트폴리오를 꾸리고 있다"며 "특히 수익이 개선되고 있는 미국 금융주의 비중을 늘렸다"고 설명했다. 이러한 적극적인 리밸런싱을 통해 인사이트펀드의 연초 후 수익률은 15.44%, 최근 5년 수익률은 45.72%를 기록하고 있다.

다만 업계에서는 인사이트펀드가 여전히 높은 보수율을 유지하고 있는 점을 지적한다. 인사이트펀드(A클래스 기준)의 총 보수율은 현재 연 2.49%(운용보수 1.50%+판매보수 0.90%+수탁보수 0.06%+사무보수 0.03%)로 설정 당시 수준을 그대로 유지하고 있다. 인사이트펀드가 속한 '글로벌 자산배분형' 펀드의 평균 보수율이 2008년 6월 2.15%에서 현재 1.62%까지 떨어진 점을 고려하면 상당히 높은 수준이다.

운용업계는 인사이트펀드로 손실을 본 투자자들이 많은 만큼 운용보수를 낮춰 고객에게 혜택을 돌려줘야 한다고 지적한다. 실제로 한국투자신탁운용은 지난 2007년 설정한 베트남펀드들이 대규모 손실을 내자 펀드 만기를 무기한 연장하고 원금을 만회할 때까지 일체 운용보수를 받지 않기로 했다.

한 운용업계 관계자는 "인사이트펀드는 분명 국내 펀드 산업에 기여한 측면이 있다"며 "다만 그동안 투자자 손실이 컸던 만큼 고객 우대 차원에서 보수율 인하를 검토할 필요가 있다고 본다"고 말했다.