홈

경제·금융

경제·금융일반

론스타, 외환銀 재매각 계약파기 시사 왜 했나

입력2006.11.22 17:31:55

수정

2006.11.22 17:31:55

"정부 압박" VS" 계약파기前 수순"<br>"파기땐 론스타 손해…전략적 협상카드" 분석에<br>"檢수사 장기화땐 제3자매각 할것" 의견도

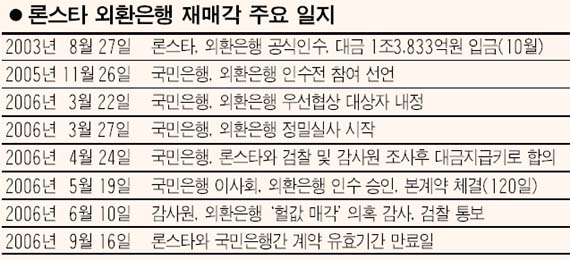

존 그레이켄 론스타 회장이 외환은행 재계약 파기 가능성을 언급함에 따라 론스타와 국민은행간 외환은행 재매각 협상이 중대 기로에 접어들었다. 검찰 수사가 장기화하면서 그레이켄 회장은 연일 외국언론사와 인터뷰에 응하면서 대주주로 있는 외환은행에 배당 청구 가능성을 시사한 데 이어 이번에는 계약파기라는 초강수를 던진 것.

금융권에서는 론스타가 검찰의 수사 결과 발표를 앞두고 정부에 대한 압박 수위를 높이기 위해 ‘계약파기’라는 강력한 카드를 꺼내들었다는 분석이 지배적이다. 하지만 외환은행 협상에 정통한 인수합병(M&A) 전문가는 “그레이켄 회장의 발언은 국민은행과의 매각협상이 심각한 갈림길에 들어섰다는 걸 보여주는 것”이라며 “론스타는 계약을 깼을 경우의 수를 면밀히 따져보고 있을 것”이라고 분석했다.

지난 9월16일로 론스타와 국민은행이 계약연장에 대한 특별한 동의 없이 본계약 마감시한을 넘긴 상황이기에 어느 한 쪽에서 계약파기를 선언하면 언제든지 원점으로 돌아갈 수 있다.

금융권에서는 그레이켄 회장의 발언 진의를 놓고 의견이 분분하다. 그레이켄 회장의 발언이 전략적 ‘협상 카드’라고 분석하는 쪽에서는 이번 계약을 깨는 것이 론스타 측에는 손해이며, 그렇기 때문에 론스타가 먼저 계약을 파기하지는 않을 것으로 보고 있다. 사모펀드인 론스타가 그동안의 이자비용과 투자자금 회수시기 등을 감안할 때 국민은행에 외환은행을 빨리 매각하기를 원할 것이라는 지적이다. 또 국민은행이 외환은행 배당에 난색을 보이는 상황에서 배당을 노리고 있는 론스타가 배당 카드를 강화하기 위해 ‘계약파기’를 들고 나왔다는 분석도 제기된다. 실제로 론스타는 자회사인 극동건설의 지난해 순익 274억원 중 95%인 260억원을 배당으로 챙긴 선례가 있다.

한편 외환은행 재매각의 칼자루를 쥔 론스타가 국민은행과의 계약 파기를 공식선언하기 위한 수순에 접어들었다는 분석도 나오고 있다. 외국계 은행의 한 고위관계자는 “한국인들이 상황을 잘못 이해하고 있다”며 “검찰 수사가 장기화하고 국민은행으로의 매각이 순탄하지 못할 것으로 예견된다면 론스타로서는 언제든 손을 털고 나갈 수 있다”고 지적했다. 실제로 세계 M&A 시장이 최대 호황을 맞고 있는 상황에서 론스타가 ‘외환은행’이라는 매력적인 먹잇감을 놓고 다른 매각 대상을 물색하는 것이 크게 어렵지 않을 것이라는 분석도 제기되고 있다.

투자자금 회수를 가장 중요한 명제로 삼고 있는 사모펀드로서 론스타 역시 투자자금을 극대화할 수 있는 방안을 찾을 것으로 보인다. 계약파기의 경우 가능성 있는 시나리오는 ▦제3자 매각과 ▦우량자산 매각. 당초 국민은행과 외환은행 인수전에 함께 참여해 막판 경쟁을 벌였던 하나금융지주와 싱가포르개발은행(DBS)이 가장 먼저 거론된다. 그러나 하나금융은 국민은행과 마찬가지로 검찰수사에서 자유로울 수 없기 때문에 국민은행이 떠난 자리에 들어가기에는 무리가 있다.

DBS는 인수전 참여 당시 “외환은행 인수로 환아시아 은행그룹을 형성하겠다”고 밝혀 은행 내외부에서 환영받았다. 그러나 DBS는 대주주인 테마섹이 은행을 인수할 수 있는 주주 자격이 없다는 이유로 인수전에서 최종 배제됐었다. M&A 전문가들은 세계 M&A 시장이 호황을 맞고 있는 상황에서 외환은행은 많은 인수자들이 눈독을 들일 수 있는 대상이라고 평가하고 있다.

반면 최악의 시나리오는 론스타가 우량 자산을 매각하고 외환은행을 껍데기뿐인 회사로 남기는 것이다. 그레이켄 회장이 배당청구 가능성을 시사한 것도 이와 맥이 닿아 있다는 평가다. 실제로 우량회사였던 오리온전기도 지난 2005년 미국계 펀드인 매틀린패터슨이 인수한 후 분사와 재매각을 거치다 청산된 사례가 있다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>