中정부, 부실 공상銀 장기계획세워 구조조정<br>7년만에 정상화… IP0통해 21兆 자금 조달<br>빠른처리 고집하는 국내금융권 상황과 반대<br>전문가 "남은지분매각 제값받기 전략 세워야"

중국 최대은행인 공상(工商)은행이 기업공개(IPO)를 통해 불과 10% 정도의 지분을 매각하며 21조원 이상의 신규 자금을 조달해 우리금융지주ㆍ기업은행 등의 정부 지분을 매각해야 하는 국내 금융계에 많은 배울점을 시사하고 있다.

공상은행은 13일부터 오는 18일까지 청약을 받고 27일 중국과 홍콩 증시에서 동시 상장한다. 발행가격은 주당 2.56~3.07홍콩달러(316~378원)에서 확정되며 발행주식 수는 각각 130억주, 354억주다. 초과배정물량을 포함한 총 발행금액은 219억달러(21조원)로 사상 최대규모. 예상 시가총액은 1,243억달러(120조원)로 삼성전자(105조원)보다 크고 국민은행의 5배를 넘는다.

양 카이쉥 공상은행 대표는 설명회에서 “부실채권 비율은 지난 99년 50%에서 최근 1.9%로 낮아졌다”며 “보유 중인 부실채권은 대부분 고정여신이고 부실채권 비율도 다른 은행에 비해 낮다”고 강조했다.

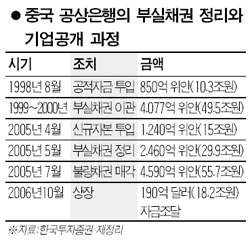

중국 정부는 보유자산의 절반에 해당하는 부실채권을 보유하던 공상은행의 정상화를 위한 장기적인 계획을 세웠다. 98년 8월부터 공적자금 투입, 자산관리공사 설립, 은행 지배구조 개선 등을 통해 단계적으로 부실채권을 털어냈다.

공상은행도 98년 850억위안(10조원)의 공적자금 등 총 2,090억위안(25조원)의 신규자금을 지원받고 99년부터 단계적으로 1조1,127억위안(135조원)의 부실채권과 부실우려채권을 자산관리공사에 이관하거나 매각했다. 2003년 24.2%였던 부실채권 비율은 올 6월 말 4.1%까지 낮아졌다. 또 97년 4만개가 넘던 지점을 2만개 이하로 줄이고 행원도 2003년 39만명에서 35만명으로 감원하는 등 구조조정을 통해 생산성을 60% 이상 높였다.

오재열 한국투자증권 중화시장분석팀 연구원은 “중국 정부가 98년부터 부실채권을 정리하면서 2001년 31%였던 4대 은행의 부실채권 비율이 올 6월 9.8%까지 낮아졌다”며 “중국은 우리나라와 달리 문제가 불거지기 전에 과감하게 많이 도려내서 깔끔하게 만든 후 IPO를 통해 제값을 받아냈다”고 분석했다.

이번 기업공개를 통해 공상은행은 부실채권을 모두 털고 황금알을 낳는 우량은행으로 탈바꿈하게 된다. 이번 IPO는 중국정부가 금융기관 부실에 대한 조기대처와 장기계획으로 ‘부실정리→정상화→IPO→공적자금 회수’라는 계획을 짜고 실행에 옮겨 ‘제값 받기’에 성공한 모범사례라는 평가다. 중국정부는 건설ㆍ중국ㆍ공상은행에 이어 내년에는 농업은행 IPO에 나선다.

공상은행의 IPO를 보면서 국내 금융전문가들은 우리금융ㆍ기업은행의 민영화와 신한지주 보유지분 매각에 대해 ‘빠른 처리’보다 ‘제값 받기’ 전략을 세우고 실행에 옮기는 것이 중요하다고 지적한다. 추가적인 공적자금 회수는 차분한 계획이 필요하다는 것이다. 전문가들은 우선 2008년 3월로 돼 있는 우리금융지주의 매각시한을 없애야 한다고 주장한다. 백동호 우리투자증권 애널리스트는 “우리금융지주에 투입된 공적자금 회수를 극대화하기 위해서는 주식에 경영권 프리미엄을 붙여 파는 것이 가장 합리적”이라며 “그러나 매각기한을 정해놓으면 제값 받기가 힘든 만큼 시한을 없애는 것이 맞다”고 말했다.

이에 대해 김학수 공적자금관리위원회 과장은 “국회에서 매각시한 규정을 삭제하는 개정안을 논의 중”이라며 “여러 가지 요소를 감안해 다양한 매각방안을 고민하고 있다”고 답했다.

우리나라는 98년 외환위기 이후 은행 87조원, 2금융권 79조원 등 총 168조원의 공적자금을 금융구조조정에 투입했다. 정부는 지난 9년 동안 정부 지분 해외매각 등을 통해 지원금의 절반을 약간 밑도는 80조원(47%)을 회수했다.