시너지효과 크기 때문에 합병법인 주가 상승 예상<br>합병주도 오미디어홀딩스, 지주회사 CJ가 유망

CJ그룹이 6개 미디어ㆍ엔터테인먼트 계열사를 통합해 CJ E&M(가칭)을 설립할 경우 관련주의 주가에는 긍정적으로 작용할 것으로 분석됐다. 전문가들은 CJ E&M의 설립이 완료되면 시너지효과가 부각되며 주가 상승이 가능할 것으로 예상되기 때문에 합병 주체인 오미디어홀딩스나 지주회사 CJ를 미리 매수할 것을 조언하고 있다.

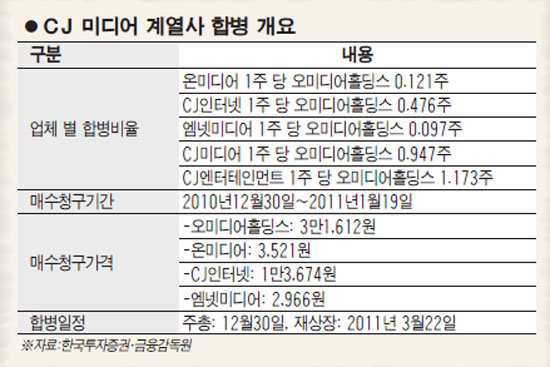

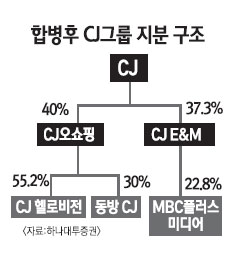

17일 CJ E&M으로 합병되는 4개 상장사 중 온미디어는 9.35% 오른 4,150원에 마쳤고 엠넷미디어(-2.37%), CJ인터넷(-1.00%)는 하락했다. 신주를 발행해 5개 업체의 주식과 교환해 합병을 주도하는 오미디어홀딩스는 거래정지 상태다. 합병 대상은 아니지만 CJ E&M의 지분 37% 이상을 보유하게 될 것으로 예상되는 지주회사 CJ는 11.60% 오른 8만5,600원에 마쳤다.

주식매수청구가격보다 전일 종가가 높았던 온미디어, CJ인터넷, 엠넷미디어의 이 날 주가가 엇갈린 것은 업체별로 투자심리가 달랐기 때문으로 풀이된다. CJ인터넷과 엠넷미디어의 하락은 전일 종가가 주식매수청구가격(합병을 반대하는 주주가 합병회사에 보유주식을 팔 수 있는 가격)보다 높기 때문에 합병 후 시너지를 기다리기 보다 일단 팔고 보자는 심리가 작용한 것으로 분석된다. 온미디어의 급등은 온미디어가 6개 업체 중 가장 큰 수혜를 입을 것이라는 분석 때문으로 볼 수 있다.

한익희 현대증권 연구원은 “합병 비율, 주식매수청구가격 등이 이미 정해졌기 때문에 개별업체의 주가가 오르거나 내려도 주주들이 오미디어홀딩스 주식을 더 받거나 못 받는 것이 아니다”며 “상대적으로 수익을 덜 내는 업체는 합병이 이익이고 많이 내는 업체는 손해라는 투자심리에 주가가 좌우된 것”이라고 설명했다.

전문가들은 이번 합병 결정으로 오미디어홀딩스의 주가가 오름세를 탈 것으로 보고 있다. CJ E&M이 탄생하면 ▦CJ 그룹 내 엔터테이먼트ㆍ미디어 사업 간 시너지 극대화 ▦조직운영 효율성 증대 등의 효과가 예상되기 때문에 결국 합병 CJ E&M의 주가가 상승세를 보일 것으로 예상된다. 이는 합병 주체인 오미디어홀딩스 주가에 직접적으로 긍정적인 영향을 주게 될 전망이다. 실제 KTB투자증권은 내년 3월 신주가 상장되는 CJ E&M의 최소 적정 주가를 오미디어홀딩스의 현재 주가 대비 37.47% 높은 4만2,000원으로 제시했고 신영증권은 53.84% 높은 4만7,000원으로 전망했다.

최찬석 KTB투자증권 연구원은 “합병은 6개 계열사들에게 모두 긍정적으로 작용한다”며 “오미디어홀딩스는 주가가 최근 다른 계열사 보다 덜 올랐고 실질적인 시너지의 주체가 되는 사업회사이기 때문에 매수하는 것이 바람직하다”고 설명했다.

지주회사 CJ도 긍정적인 영향이 예상됐다. 송선재 하나대투증권 연구원은 “CJ E&M의 지분 37.3%를 보유하게 될 CJ의 지분가치도 상승할 것”이라며 “비 상장 상태인 CJ미디어, CJ엔터테인먼트의 상장으로 지분가치의 현가화가 진행되고 시너지 효과 창출되면 CJ E&M의 실적이 개선되며 기업가치도 상승하기 때문”이라고 밝혔다.

일부에서 제시한 과도한 주식매수청구로 인한 합병 무산 가능성도 높지 않은 것으로 분석됐다. 이훈 한국투자증권 연구원은 “업체 별 주가흐름을 보면 증시에서 합병을 긍정적으로 받아들이고 있다는 것을 알 수 있다”며 “합병 무산에 대한 우려는 크지 않다”고 말했다.