은행, 출자전환·M&A중개등 나서<br>채권회수 위험 모니터링 강화…사전 구조조정 작업에 주력

은행들이 중소기업의 부실을 사전에 방지하기 위해 출자전환 또는 전환사채(CB)ㆍ신주인수권부사채(BW) 인수, 인수합병(M&A) 중개지원에 나서고 있다.

17일 금융계에 따르면 은행권은 지난 2006년부터 2년간 중소기업 대출을 크게 늘렸다가 최근 경영환경이 악화되자 채권회수 위험에 대한 모니터링을 강화하는 동시에 사전 구조조정에 주력하고 있다.

부실 징후기업에 대해 사전 구조조정을 진행할 경우 부실을 차단하는 것은 물론 새로운 수익원을 창출할 수 있을 것으로 보고 있다. 은행들은 이를 위해 기업회생TF를 만들거나 기존 조직을 활용해 사전 구조조정 작업을 벌이고 있다.

신한은행은 7월 초 심사부장과 심사역 등 8명으로 기업회생TF를 구성해 자금난을 겪는 중소기업의 출자전환, CB 발행, M&A 중개 등을 도와주고 있다. 지금까지 2개 중소기업의 부채를 주식으로 전환했으며 추가로 일부 기업의 출자전환을 검토하고 있다. 신한은행은 3만여개 중소기업 중 1,000개 내외 기업의 구조조정을 지원할 방침이다.

신한은행의 한 관계자는 “좋은 기업이야 걱정이 없지만 어려운 곳은 일시적으로 자금을 풀어주거나 출자전환을 해주면 부실을 막을 수 있다”며 “기술력은 있는데 자금력이 없는 곳은 거래처 중 적합한 곳을 골라 M&A 중개를 지원할 계획”이라고 말했다.

하나은행의 한 관계자는 “기업이 먼저 구조조정을 요청하는 상황이라면 부실이 아주 심해 회생이 힘든 경우가 많다”며 “사전에 만기연장ㆍ이자감면 등 소극적 구조조정 지원은 물론 출자전환ㆍ자금지원ㆍM&A 등으로 서비스를 확대할 필요가 있다”고 지적했다.

김남훈 하나금융경영연구소 수석연구원도 “대기업보다는 중소기업의 부실화 가능성이 높아 이에 대한 구조조정 수요가 늘어날 것”이라며 “은행들이 중소기업에 대한 사전적 구조조정 지원 서비스를 확대해 신규 수익원을 창출할 필요가 있다”고 말했다.

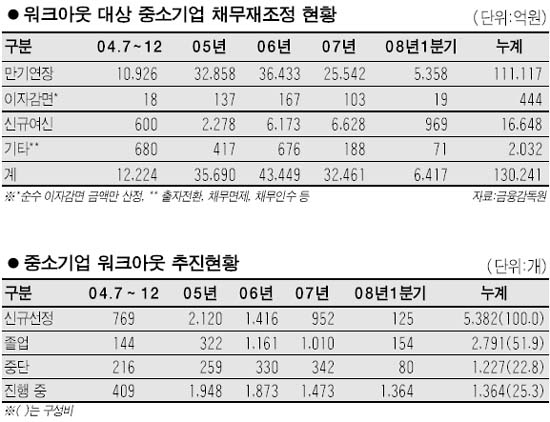

한편 은행들은 올 1ㆍ4분기 125개 중소기업을 신규 워크아웃 대상 기업으로 선정했다. 또 워크아웃 기업에 만기연장 5,358억원 등 총 6,417억원을 지원했다.