<하> 퇴색되는 '금융회사'개념<br>사회적 책임 필요하지만 자칫 성장성 소홀 가능성<br>"대출 자금중개 기능 위해 적정수준 수익 필요" 지적

지난 10월27일 전국은행연합회장 등 금융 관련 단체장들이 은행회관에 모였다. 사회적 책임 강화방안을 발표하기 위해서다. 금융권은 사회공헌활동에 1조3,000억원을 쓰고 각종 수수료를 낮춰주기로 했다. 높은 예대마진 등 탐욕이 사회적인 문제로 떠오르자 진화하려고 했던 것이다. 하지만 이날 현장의 분위기에는 불만 어린 모습들이 묻어 나왔다.

위기시 정부의 수혜를 받은 것은 사실이지만 무차별적으로 사회공공성만을 강요하는 것은 문제라는 얘기였다. 이른바 '금융기관'으로의 회귀를 우려했던 것이다.

어렵사리 구축해온 '금융회사'라는 개념이 퇴색하고 있다. 대신 과거 금융산업에 기승하던 '금융기관'이라는 개념이 자리를 대신하고 있다. 한 시중은행장은 "지금 은행산업의 위기는 단기적인 실적의 문제가 아니다"며 "은행의 공공성을 지울 수 없지만 '회사'라는 개념을 한꺼번에 없애려는 것은 금융산업의 미래를 생각할 때 위험하다"고 지적했다.

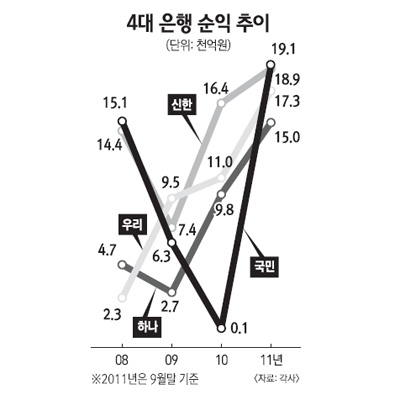

◇자금중개 역할하려면 순익 필요=올해 은행들은 15조원가량의 순이익을 낼 듯하다. 금융지주사별로는 2조~3조원의 막대한 이익이 가능할 것으로 예상된다. 이 때문에 금융권이 지나치게 돈을 많이 버는 것 아니냐는 여론이 뜨겁다.

금융권 관계자들은 은행이 면허산업인 만큼 적정 수준의 이익을 내면서 본래의 목적인 자금중개 기능에 충실할 필요가 있다는 데 동의한다. 그러나 대출을 통해 국가 경제 발전에 기여하기 위해서는 일정 부분 수익이 나야 한다는 점을 알 필요가 있다고 강조한다.

은행들은 명목 경제성장률(실질 경제성장률+물가상승률) 수준에서 여신을 늘려야 한다. 그래야 자금회전이 원활히 이뤄지고 기업들의 투자가 가능하다.

하지만 대출을 무작정 늘릴 수 있는 게 아니다. 은행들은 국제결제은행(BIS) 기준 자기자본비율을 8% 이상으로 유지해야 한다. 문제는 대출을 늘리면 BIS 비율이 떨어진다는 점.

8%로 유지하면서 주택담보대출을 1조원 늘리기 위해서는 자본을 160억원(위험가중치 20% 가정) 늘려야 한다.

물론 이 때문에 순익을 무작정 많이 내서는 곤란하다. 업계에서는 총자산순이익률(ROA) 1% 내외를 적정 수준으로 본다. 리딩뱅크인 국민은행은 자산이 277조원이다. 1%면 2조7,700억원 수준은 내야 한다는 뜻이다. 금융권의 고위관계자는 "은행이 부실해지면 더 큰 사회적 비용이 들어간다"며 "이익을 많이 내더라도 이를 배당 등에 쓰지 않고 내부유보를 통해 은행을 더 탄탄하게 하도록 해야 한다"고 말했다.

◇금융기관화 회귀 안 돼=더뱅커지에 따르면 지난해 말 세계 1,000대은행에는 우리ㆍKB지주 등 9개 국내은행이 포함됐다. 국내 1위인 우리지주는 기본자본 기준으로 세계 72위 수준에 불과하다. 그만큼 자본이 적다는 얘기다. 삼성전자나 현대자동차 등 제조업에서 세계 1위를 차지하는 것과 비교해도 금융산업의 후진성이 여실히 드러난다.

그만큼 우리 금융산업은 여전히 더 발전해야 한다. 투자은행(IB)의 탐욕으로 큰 문제가 된 미국이나 유럽계 금융시장과는 차이가 있다. 그만큼 공공성도 중요하지만 앞으로 더 키울 수 있는 방안이 중요하다는 것이다. 금융권의 고위관계자는 "은행 등 금융권의 공공성은 몇 번을 강조해도 좋을 만큼 중요한 부분"이라면서도 "최근의 분위기는 너무 금융회사로서의 성장성 등은 외면한 채 너무 공공성만을 강조하고 있어 문제"라고 지적했다.