|

원달러 환율이 추락하면서 투자시점에 환율을 고정한 환헤지(H) 펀드와 헤지가 없는 환노출(UH) 펀드간 수익률 격차가 점점 심해지고 있다. 알파벳 'U'자 하나에 희비가 교차하고 있는 것이다. 전문가들은 "환헤지 여부로 수익률이 달라질 수 있기 때문에 헤지 구조와 비율 등을 꼼꼼히 살피되 환율 자체가 경기 상황에 따라 수시로 변하는 지표인 만큼 환헤지를 수익이 아닌 관리 측면으로 접근해야 할 것"이라고 조언했다.

9일 외환시장에서 원달러 환율은 전날보다 1.3원 내린 1,061.7원으로 마감했다. 지난해 1,100원 선이 붕괴된 환율은 새해 장이 열리자마자 7.1원이나 폭락하며 1,063.5원으로 주저앉았다. 이렇다 보니 환율 변동에 영향을 받는 해외펀드들도 환헤지 여부에 따라 수익률 편차가 심해지고 있다.

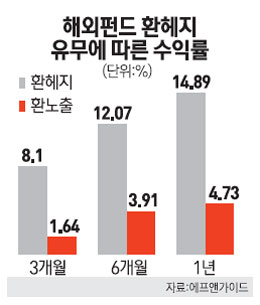

펀드평가사 에프앤가이드에 따르면 설정액 10억원 이상의 같은 해외펀드(짝꿍펀드) 중 환헤지를 한 펀드의 최근 6개월 수익률은 12.07%다. 반면 환헤지를 하지 않은 노출형 펀드는 3.91%에 그쳤다. 비교 기간을 최근 1년으로 확대하면 환헤지펀드(14.89%)와 노출펀드(4.73%) 간 수익률 격차는 10%포인트까지 벌어진다.

개별 펀드별로는 환헤지를 한 이스트스프링차이나드래곤AShare증권자투자신탁(H)[주식](14.82%)의 1년 수익률이 환노출인 이스트스프링차이나드래곤AShare증권자투자신탁(UH)[주식]클래스A(5.85%)를 상회했고, 한국투자네비게이터중국본토증권자투자신탁(주식)펀드도 헤지형(9.41%)이 노출형(0.24%)을 훨씬 앞섰다. 일본펀드인 프랭클린템플턴재팬증권자투자신탁(A)(주식)도 환헤지형(21.83%)이 노출형(-0.31%)을 훨씬 앞섰다.

환헤지는 기본적으로 해당국의 통화가치가 내릴 것으로 예상될 때는 하는 게 좋으며 반대일 때는 노출하는 게 바람직하다. 전문가들은 환율 전망과 위험 감수 여부를 고려해 환헤지를 결정하되 환헤지 비율과 구조 등 상품 내용을 꼼꼼히 살펴볼 필요가 있다고 조언했다. 초과 수익 달성을 위한 수단이 아닌 관리 차원으로 접근하라는 것이다.

현재 환헤지를 하는 주요 펀드들은 헤지비율(펀드 내 외화 총 자산 대비 헤지 자산 비율)이 10%대부터 120%까지 저마다 다르다. 환헤지 비율을 100%로 가져가는 펀드들은 통상 80~120%의 범위에서 펀드를 운용하는데 100%의 헤지비율을 맞춰도 투자 주식 가치가 하락하면 펀드 자산이 줄어들어 헤지비율이 올라간다. 매번 100%의 비율을 맞추기 위한 거래가 늘어나면 비용 증가로 수익률을 깎아먹어 범위를 설정해 두는 것이다. 한 운용사 관계자는 "100% 헤지와 부분 헤지의 경우 환율 변화에 따른 환차손(익)에서 큰 차이가 발생할 수 있다"며 "환헤지가 여러 번 이뤄질 경우 이에 따른 비용도 수익률에 영향을 미칠 수 있다"고 밝혔다.

이 밖에도 일부 펀드의 경우 달러와 현지 통화간 헤지가 없어도 원ㆍ달러 간 환 헤지가 이뤄지면 '환헤지'펀드로 분류하고 있기 때문에 환헤지 여부를 선택할 때 이 같은 상품 구조를 꼼꼼히 체크해야 한다는 지적이다.