홈

산업

산업일반

금호그룹 구조조정 장기화 가능성

입력2010.01.22 18:33:41

수정

2010.01.22 18:33:41

채권단 '대우건설 FI 금호산업에 2兆 유상증자 제안' 거부<br>자금확보 여부 등 불투명<br>산은회장 "원칙대로 추진"

| | 민유성 |

|

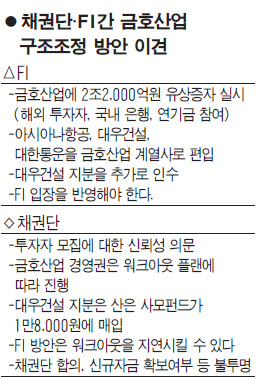

대우건설 재무적투자자(FI)들이 금호산업에 2조2,000억원의 유상증자를 실시하는 방안을 제시한 데 대해 채권단이 '현실성이 없다'며 반대 입장을 밝혔다. 이에 따라 대우건설 매각을 포함한 금호산업 워크아웃은 채권단과 FI 간 이해관계가 복잡하게 얽히면서 장기화될 가능성이 높아졌다.

22일 민유성 산은금융지주 회장은 서울 소공동 롯데호텔에서 금융연구원 주최로 열린 '금융경영인 조찬 강연회'에서 기자들과 만나 "금호그룹 구조조정은 기업구조조정촉진법상 절차에 따라 '원칙대로' 추진해야 한다"며 "금호그룹 구조조정에는 시간적인 제약이 있는 만큼 대안이 나올 때마다 우왕좌왕할 수 없고 현 시점에서 구조조정의 방향을 바꾸는 것은 힘들다"고 밝혔다.

민 회장은 "FI들이 내놓은 대안은 채권단 합의, 신규 자금 확보 여부 등 불투명한 부분이 많아 무작정 믿고 기다릴 수 없다"며 "채권단이 FI들에게 대우건설 주식을 1만8,000원에 인수하겠다고 제시한 방안에 대해 계속 논의하고 합의를 이끌어 낼 것"이라고 강조했다.

채권단의 또 다른 고위관계자도 "대우건설 FI들이 해외 금융사와 국내 채권은행ㆍ연기금 등을 통해 2조원 이상의 자금을 조달해 유상증자에 나서기로 한 것은 현실성이 떨어지는 방안"이라며 "자본잠식 상태에 있는 금호산업 유상증자에 참여하려는 투자자들은 거의 없을 것이며 이는 결국 금호산업 워크아웃 속도를 늦추는 결과만 초래할 뿐"이라고 지적했다.

결국 채권단은 ▦FI들의 자금조달능력 의문 ▦대우건설과 아시아나항공ㆍ대한통운의 경영권 변경 ▦구조조정 지연 등의 이유를 들어 FI들의 제안을 받아들일 수 없다는 입장이다.

금융당국도 FI들이 내놓은 제안을 금호그룹이 받아들이기에는 현실적으로 어려울 것으로 보고 있다. 금융당국의 한 고위관계자는 "FI들의 제안 자체가 무리한 측면이 있는 것 아니냐"라며 "일종의 협상 카드로 볼 수 있다"고 말했다. 이 관계자는 이어 "금호산업이 아시아나항공 지분을 금호석유화학으로 넘긴 것에 대한 불만이 표출된 것으로 봐야 할 것"이라며 "결국은 산업은행과 우리은행이 적정한 타협 방안을 찾아내야 할 것"이라고 설명했다.

이에 앞서 FI들은 채권단에 ▦금호산업에 대한 출자전환 및 2조2,000억원의 유상증자 ▦아시아나항공 유상증자 ▦대우건설 주식인수 등을 통해 금호산업 경영권을 확보하고 아시아나항공과 대우건설ㆍ대한통운을 금호산업 계열사로 편입하는 방안을 내놓은 바 있다.

한편 채권단은 자율협약으로 구조조정을 진행 중인 금호석유화학과 아시아나항공에 대해 신규 자금 지원에 앞서 대주주가 먼저 부실 경영에 대한 책임을 이행해야 한다는 입장을 밝혔다. 채권단의 한 관계자는 이날 "채권단 자율협약을 추진하는 금호석유와 아시아나에 대해서는 실사 결과가 나오기 전에라도 신규 자금을 지원해줄 수 있다는 것이 기본 방침"이라면서 "하지만 신규자금을 지원하기에 앞서 그룹 대주주들이 경영책임을 이행해야 한다"고 말했다.

<저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지>