|

|

국내 기업들이 실망스러운 3·4분기 성적표를 받아들면서 지난달 국내주식형 펀드도 마이너스 수익률을 기록했다. 특히 하락폭이 지난 9월보다 두 배로 늘어나면서 더 악화되는 추세다.

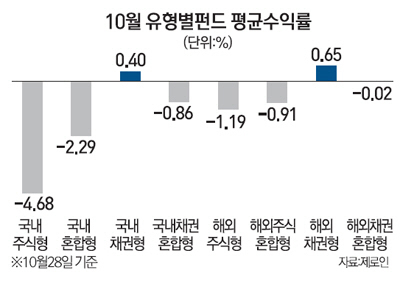

펀드평가사 제로인에 따르면 지난달 28일 기준 국내주식형 펀드의 월간 수익률은 -4.68%로 부진했다. 한 달 전 -2%대 초반의 수익률을 기록했던 국내 주식형펀드는 두 달 연속 마이너스 흐름을 보였다.

국내 기업들의 실적 부진이 지수 하락으로 이어져 펀드 수익률에도 악영향을 끼쳤다. 삼성전자는 3·4분기에 영업이익 4조605억원을 기록해 증권가가 마지노선으로 제시한 4조원을 간신히 넘겼다. 지난 9월 말 한국전력 부지 매입으로 10조5,000억원을 쏟아 부은 현대차도 자동차 매출에서 부진한 흐름을 이어갔다. 시가총액 상위 종목들을 중심으로 실적이 부진할 것으로 예상한 외국인들은 지난달 초부터 17일까지 11거래일 연속 매도세를 이어가기도 했다.

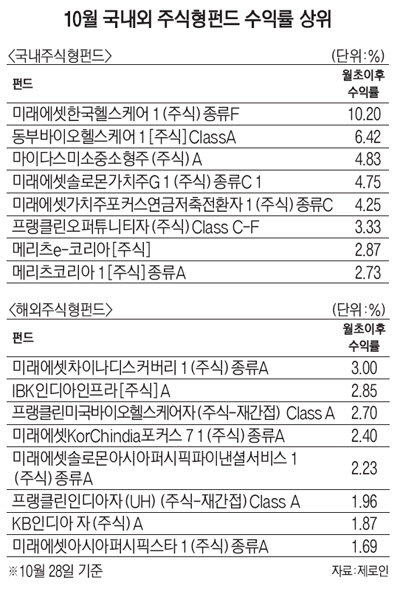

주식형 펀드가 전반적으로 부진한 가운데 중소형주펀드는 수익률 -0.57%로 그나마 선방했다. 지수가 추락하면서 시가총액 상위 종목들로 구성된 K200인덱스 펀드가 -5.04%로 부진했고, 대형주들을 대거 편입한 일반주식형 펀드 역시 -4.05%의 낙폭을 보였다. 하반기 주식시장의 '뜨거운 감자'였던 배당주식형 펀드도 -3.45%로 부진했다. 설정액 10억원 이상인 개별 펀드들 중에서는 '미래에셋한국헬스케어 1(주식)종류F'가 10.20%의 수익률을 기록하며 가장 좋은 성과를 보였다. '동부바이오헬스케어 1[주식]ClassA'가 6.42%로 바로 그 뒤를 이어 헬스케어 테마가 강세를 보였다.

김철영 현대증권 연구원은 "헬스케어 시장이 구조적으로 성장할 것이라는 기대감 속에 펀드 수익률이 상승세를 이어가고 있다"며 "헬스케어 펀드의 장기 수익률이 높게 유지되고 있는 점을 고려하면, 최근 강세는 반짝 현상에 그치지 않고 오랜 기간 이어질 것"이라고 내다봤다.

성장세가 다소 둔화되기는 했지만, 중소형주에 투자하는 펀드들도 수익률이 양호했다. '마이다스미소중소형주(주식)A'의 수익률은 4.83%로 국내 주식형 펀드 가운데 세 번째로 높았다. 중소형펀드 중에서는 가장 높았다. 중소형주 펀드인 '프랭클린오퍼튜니티자(주식)Class C-F'(3.33%), 'IBK중소형주코리아자[주식]C1'(2.36%) 등도 수익률 상위권에 올랐다.

대형성장주들이 부진하면서 저평가 주식에 투자하는 가치주 펀드들도 두각을 나타냈다. 가치주 강세 현상은 올해 펀드 시장에서 지속적으로 이어져 온 투자 트렌드다. '미래에셋솔로몬가치주G 1(주식)종류C 1'(4.75%), '미래에셋가치주포커스자 1[주식]종류C 5'(4.25%) 등의 성과가 좋았다.

코스피지수가 크게 하락한 탓에 저가매수를 노린 자금이 국내 주식형 펀드로 대거 유입됐다. 지난 9월 1조1,945억원(상장지수펀드 제외)이 국내 주식형펀드로 들어온 데 이어 지난달 1조4,894억원이 순유입됐다. 배당주식형펀드로 4,493억원이 몰리며 주식형펀드 가운데 가장 큰 순유입액을 기록했다. 일반주식(3,827억원), 기타인덱스(3,314억원) 등이 뒤를 이었다. '신영밸류고배당(주식)C형'에 2,558억원의 자금이 몰려 가장 많았다. 지수가 크게 떨어지자 반등에 베팅하는 'NH-CA1.5배레버리지인덱스 [주식-파생]Class A'에 1,010억원의 자금이 대거 유입되기도 했다. 한국은행이 지난달 기준금리를 또 내리면서 채권 가격이 오를 것으로 전망되자 국내 채권형펀드로 3,536억원이 들어왔다. 9월 순유입액 3,476억원과 비슷한 수준이다. 여전히 잔존 만기기간(듀레이션)이 1년 정도로 짧은 단기채권형 펀드가 인기를 끌었다. '한화단기국공채(채권) 종류C'(1,433억원), '우리단기국공채 1[채권]C1'(1,176억원)이 대표적이다.

해외주식형 펀드는 지난달 -1.19%로 부진한 성적표를 받았다. 유럽의 경기가 악화 흐름을 보인데다, 미국이 양적완화를 종료하면 신흥국에 퍼져있던 투자자금을 회수할 것이라는 우려 때문이었다. 지난달 해외주식형펀드에서는 1,575억원이 빠져나갔다. 9월 순유출 규모인 3,300억원 보다는 줄었지만 순유출 흐름을 이어갔다.

경기회복과 후강퉁(중국 홍콩 및 상하이 증시 간 교차 거래 허용) 시행 기대감 속에 '미래에셋차이나디스커버리1(주식)종류A'(3.00%)가 상장지수펀드(ETF)를 제외한 해외주식형 펀드 가운데 가장 높은 수익률을 기록했다. 'IBK인디아인프라[주식]A'(2.85%), '프랭클린인디아자(UH)(주식-재간접)Class A'(1.96%) 등 인도에 투자하는 펀드들도 과거에 비해 상승폭이 줄기는 했지만 여전히 수익률 상위에 이름을 올렸다. 해외채권형 펀드들 중에서는 특정 국가나 테마에 투자하지 않고 전세계에 골고루 분산투자하는 펀드들이 눈에 띄었다. '미래에셋글로벌다이나믹 자 1(채권)종류A'이 531억원을 끌어모아 가장 많은 유입액을 기록했고, 그 뒤를 'AB위안화플러스자(채권-재간접)종류A'(87억원)이 이었다. 중국 채권이 국내에 비해 이자가 높은 데다 위안화가 강세를 보여 향후 환차익을 거둘 수 있다는 기대감에 투자자들이 움직인 것으로 분석된다.