대우·현대건설등 매각따른 보유지분 처분익 크게늘듯

은행권이 올 하반기에 출자전환 주식매각으로 돈방석에 앉을 전망이다. 대우건설을 신호탄으로 현대건설ㆍLG카드ㆍ하이닉스반도체 등 주요 기업들의 매각작업이 본격화되면서 은행들이 이들 회사에 보유한 지분 매각으로 인한 유가증권 처분이익이 급증할 것이기 때문이다.

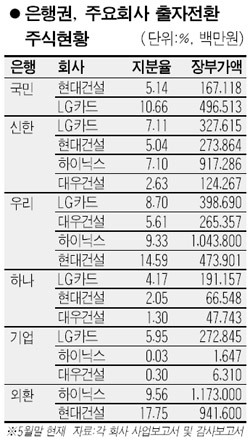

금융권과 각 회사의 감사보고서에 따르면 국민ㆍ신한ㆍ우리ㆍ하나ㆍ기업ㆍ외환은행 등 6개 은행이 보유하고 있는 출자전환 주식은 지난 5월 말 현재 장부가액으로만 9조7,708억7,100만원에 달한다.

이중 매각작업이 진행 중인 대우건설ㆍLG카드ㆍ현대건설ㆍ하이닉스 등 4개 회사에 출자 전환된 주식의 장부가액만 모두 7조1,901억6,000만원에 이른다. LG카드가 1조6,868억2,000만원, 현대건설 1조9,239억3,000만원, 대우건설 4,436억7,700만원, 하이닉스 3조1,357억3,300만원 등이다.

LG카드가 공개매수 조항 논란 등으로 매각일정이 다소 지연되고 있지만 나머지 회사들은 올 하반기 중 지분매각을 통해 채권은행단으로 자금이 회수될 가능성이 높은 것으로 분석된다. 출자전환 이전보다 이들 회사의 주가가 많이 올랐기 때문에 장부가액에다 얻는 시세차익 역시 클 것으로 예상된다. 최근 주가가 많이 하락했음을 감안해도 시장거래에다 경영권 프리미엄 등을 더 얹어주는 것을 고려하면 은행권이 얻는 평가이익은 더 클 것으로 전망된다.

미래에셋증권의 분석에 따르면 금융기관은 LG카드의 경우 취득가 대비 1조5,000억원, 현대건설은 1조6,000억원의 추가 이익을 볼 수 있을 것으로 전망되고 있다.

외환은행은 20일 보유지분 중 매각제한이 해제된 현대건설 주식 566만5,000주를 블록세일 형식으로 시장에 매각했다. 주당 매각가격은 현대건설의 전날 종가에서 5% 할인된 4만2,700원으로 총 매각대금은 2,419억원이다. 이날 지분 매각으로 회수된 자금은 외환은행의 특별이익(유가증권 처분이익)으로 처리될 예정이다. 이날 주식 매각으로 현대건설에 대한 외환은행의 출자전환 지분은 기존 17.75%에서 12.58%로 줄어들었다.

금융권의 한 관계자는 “주요 기업들의 매각이 잇따르며 하반기에는 은행권의 출자전환 주식 회수가 본격화될 전망”이라면서 “지분매각으로 인한 은행권의 특별이익이 크게 증가할 것으로 예상된다”고 말했다.