|

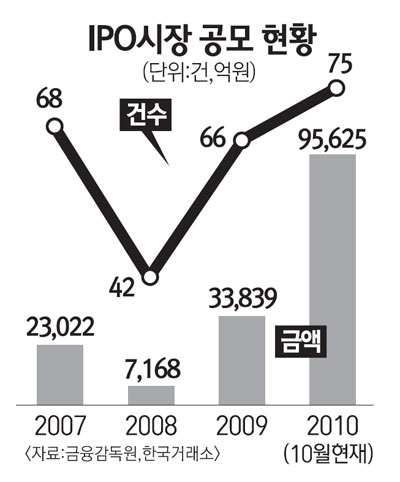

올들어 증시가 강한 상승세를 타면서 기업공개시장(IPO)에서의 자금 조달 규모가 사상 최대치를 기록했다. 삼성생명과 대한생명을 비롯한 굵직굵직한 기업들이 대거 증시에 입성하면서 지난 10월까지 기업들이 IPO시장에서 조달한 자금 규모가 9조5,000억원에 달하고 있다. 여기에 10개 안팎의 기업들이 연내 상장을 준비중이어서 올해 전체 조달 규모는 10조원을 넘어설 것으로 전망된다. 4일 한국거래소(KRX)에 따르면 올들어 지난 10월까지 국내 증시에 신규 상장한 기업들이 IPO를 통해 조달한 자금은 9조5,625억원으로 집계됐다. 이는 지금까지 사상 최대 규모를 기록한 1999년(3조8,422억원)보다 3배 정도 많은 수준이다. 여기에 현대HCN과 대구도시가스, 코라오홀딩스 등이 연내 유가증권시장 상장을 앞두고 있고, 코스닥 시장에서도 삼본정밀전자, 아나패스 등 7개 종목이 이달 내 상장할 예정이어서 올해 전체 IPO시장에서의 자금 조달 규모는 10조원을 넘어설 것으로 전망된다. 올들어 IPO 시장이 크게 늘어난 것은 증시가 상승세를 타면서 삼성생명과 대한생명 등 대어급 기업들이 잇따라 증시에 입성한 때문으로 풀이된다. 대한생명이 1조7,805억원, 삼성생명이 4조8,881억원을 공모하면서 시장 흥행을 주도했고, 지역난방공사ㆍ락앤락ㆍ만도ㆍ웅진에너지ㆍ우진ㆍ현대홈쇼핑ㆍ휠라코리아 등 굵직굵직한 규모의 기업들도 올해 상장 러시의 주역이 됐다. 정문환 대우증권 ECM부 부장은 “대형 생보사 2곳이 올해 상장한 데다 만도 등 오랜 기간IPO를 준비해왔던 기업들이 한꺼번에 나온 게 IPO 시장 흥행의 결정적 계기”라면서 “기업인수목적회사(스팩(SPAC)) 등 신상품이 시장을 선도한 부분도 영향을 미쳤다”고 말했다. 특히 최근 증시가 연일 상승세를 보이면서 연내에 상장 심사를 완료하려는 기업들도 홍수를 이루고 있다. 통상 2개월이 걸리는 상장 심사 기간을 고려해 11월 초에 상장 심사를 신청, 올해 안에 이를 완료하려는 기업들이 줄을 잇고 있는 것. 현재 유가증권시장에만 현대위아와 ABC마트 등 14곳이 상장 심사를 받고 있고 코스닥 시장에서도 32개 기업이 대기 중이다. KRX의 한 관계자는 “현재 시장 상황이 워낙 좋은 데다 심사가 내년으로 넘어갈 경우 2010년도 연간 실적까지 챙겨야 하는 번거로움이 발생해 올해 내 심사를 완료하겠다는 기업들이 늘어나고 있다”고 전했다. 새내기주들은 주가도 대체로 좋은 편이다. 락앤락이 공모가 대비 163.05% 높은 가격을 형성하고 있고 웅진에너지(133.68%)와 휠라코리아(132.28%)도 상장 이후 고공 행진을 이어가고 있다.