|

9월 외국인 순매수에 힘입은 유동성 장세가 10월 3ㆍ4분기 어닝시즌에 맞춰 실적 장세로 전환할지 관심을 모으고 있는 가운데 최근 발표되는 실적 추정치가 과대평가된 측면이 커 실적 장세를 기대하기 어렵다는 경계의 목소리가 커지고 있다.

추정치 하향 조정이 마무리 국면에 접어들고 있다는 분석도 있지만 증시 상승의 촉매로 작용하기에는 실적 추정치 자체의 신뢰도가 떨어져 좀 더 보수적인 접근이 필요하다는 지적이다.

9월의 마지막 날인 30일 코스피지수는 14.84포인트(0.74%) 내린 1,996.96포인트로 마감했다.

외국인이 1,100억원 넘게 순매수를 이어간 가운데 개인과 기관이 각각 130억원, 830억원의 매도 우위를 기록했다.

올 3ㆍ4분기가 마무리된 가운데 10월 초ㆍ중반 증시는 미국의 공급자관리협회(ISM) 제조업지수와 중국의 구매관리자지수(PMI) 등 경기 매크로 결과와 미국 예산안 및 채무한도 협상, 중국의 3ㆍ4분기 국내총생산(GDP) 성장률 발표와 같은 지표 개선 여부 등 'G2'라는 대외변수에 좌우될 것으로 전망된다. 그러나 코스피의 박스권 상단 안착 또는 레벨업을 위한 열쇠는 3ㆍ4분기 국내 기업 실적에 있다는 분석이다.

배성영 현대증권 연구원은 "2ㆍ4분기 어닝시즌에서는 낮아진 눈높이로 인해 기업 실적이 대체로 시장 예상에 부합하는 정도였지만 주가는 긍정적으로 반응했다"며 "그러나 지금은 3ㆍ4분기 어닝 결과가 2ㆍ4분기 실적을 뛰어넘어야만 박스권 상단 안착, 더 나아가 지수 레벨업이 가능한 상황"이라고 진단했다.

단순히 실적 하향 조정이 둔화되고 실적개선 기업 수가 늘어나는 것으로 실적 장세 징후를 예단할 수 없다는 이야기다.

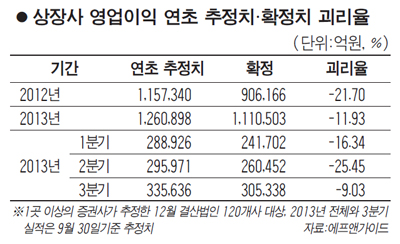

3ㆍ4분기 실적을 두고는 '실적장세에 대한 큰 기대를 걸지는 말라'는 경계의 목소리가 점차 커지고 있다. 발표된 추정치로는 실적 개선이 기대되지만 추정치와 확정 실적 간 괴리율이 큰 만큼 의미 있는 지표로 활용하기에는 무리가 있다는 것이다.

김학균 대우증권 투자전략팀장은 "올해 상장사 연간 순이익 추정치는 '전년 대비 20.3% 증가'이지만 상반기까지 실적 확정치는 지난해 상반기 대비 10.7% 감소했다"며 "3ㆍ4분기와 4ㆍ4분기 순이익이 지난해 같은 기간보다 46% 늘어나야 당장 올해 추정치를 충족할 수 있다"고 지적했다.

올해뿐만 아니라 최근 몇 년간 시장의 실적 전망 추정치는 실제 실적과 편차가 컸다는 게 김 팀장의 지적이다.

금융정보업체 에프앤가이드에 따르면 지난해 연초 증권사들이 전망한 12월 결산법인들의 2012년 연간 순이익은 93조8,764억원이었지만 실제 확정 순이익은 68조14억원에 그쳐 27.56%의 괴리율을 보였다.

올해 순익 추정치 역시 연초 99조2,213억원에서 9월30일 현재 79조2,540억원으로 16% 넘게 줄어들었다.

3ㆍ4분기 영업이익 추정치 역시 33조~35조원대지만 이 역시 과대평가됐다는 지적이다.

조성준 NH투자증권 투자전략팀장은 "추정치에 10% 내외의 조정이 필요하다"며 "10% 하향 조정을 가정할 경우 3ㆍ4분기 영업이익 전망치는 지난해 3ㆍ4분기보다 소폭 증가하는 데 그쳐 실적 장세 기대감이 약화될 가능성이 높다"고 내다봤다. 이어 "약화된 실적 장세 기대감과 외국인 매수 탄력 둔화로 코스피가 2,000포인트 중심의 박스권 흐름을 보일 것"이라며 "10월 주식시장은 다소 보수적 대응이 필요하다"고 조언했다.