|

|

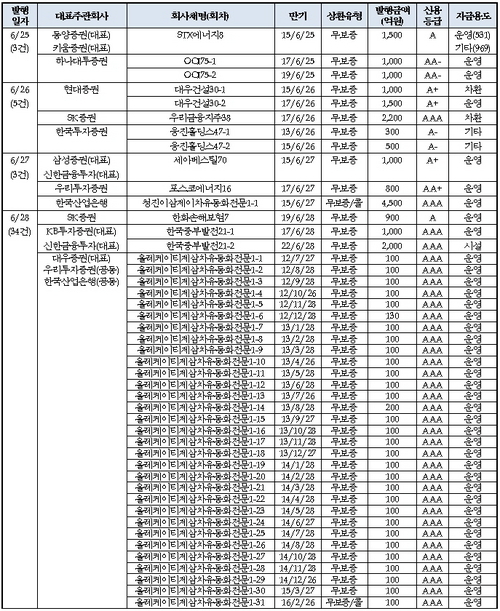

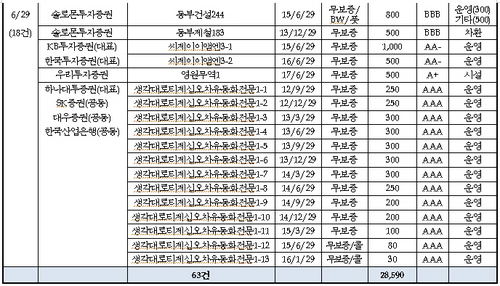

금융투자협회는 6월 넷째주(25~29일) 회사채 발행계획 집계결과, 현대증권이 대표주관하는 대우건설 30회차 2,500억원을 비롯해 총 63건 2조8,590억원의 회사채가 발행될 예정이라고 밝혔다.

이는 이번 주 발행계획인 총 21건 1조 5,289억원에 비해 발행건수는 42건, 발행금액은 1조3,301억원 증가한 것이다. 다음주에는 1조원 가량의 ABS 발행 등에 힘입어 발행규모가 큰 폭 증가할 예정이다.

채권종류별로 살펴보면 ABS 45건 1조590억원, 일반무보증회사채 17건 1조7,200억원, 주식관련사채 1건 800억원이다. 자금용도는 운영자금 2조121억원, 차환자금 3,700억원, 시설자금 2,500억원, 기타자금 2,269억원이다

/온라인뉴스부