투자 철학 갖고 있어야 안정적인 운용<br>최고 수익률 보다 꾸준한 수익률 중요

‘좋은 펀드를 고르기 위해선 운용사부터 살펴라.’

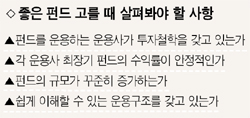

펀드 전문가들은 펀드를 고르는 첫번째 기준으로 수익률이 아닌 투자 철학이 있는 운용사를 택하라고 조언한다. 뚜렷한 투자 철학이 있어야 시장 변동에 상관없이 장기적, 안정적으로 운용할 수 있기 때문이다.

펀드를 평가하는 전문가들은 그 펀드의 매니저가 얼마나 오래됐는지, 운용사 주요 인력들의 이직률은 어느 정도인지 등을 중요하게 여긴다. 최근엔 개별 매니저가 펀드를 운용하기 보단 팀별로 운영하는 경우가 많아 확인이 어렵지만 자산운용사 최고경영자(CEO)의 재임기간이 얼마인지, CEO가 운용에 대해 잘 알고 있는지 정도는 꼭 확인해야 한다고 전문가들은 입을 모은다. CEO가 운용에 대해 잘 알수록, CEO의 임기가 길수록 좋은 펀드를 만들어낼 확률이 높다.

자산운용사를 결정하는 데는 최고 수익률이 얼마인지를 따지기보다 꾸준하게 수익을 냈는지가 더 중요하다. 운용 능력이 부족한 운용사라도 시장 상황에 따라 한 해는 반짝 수익을 낼 수 있기 때문이다. 이 때문에 전문가들은 자산운용사의 가장 오래된 펀드 수익률을 살펴보라고 조언한다. 이들 펀드의 수익률이 전체 수익률 순위에서 상위권에 올라 있다면 일단 합격점이다.

좋은 자산운용사를 골랐다면 스타일에 따른 펀드 유형을 선택해야 된다. 펀드는 크게 성장주, 배당주, 중소형주, 가치주 등에 투자하는 펀드로 나뉜다. 펀드를 고르는 가장 좋은 방법은 시장의 스타일과 일치하는 펀드를 고르는 것이다. 지난해처럼 성장주의 수익률이 좋았을 때는 성장형 펀드에 투자한 투자자가 큰 이익을 실현했다. 그러나 시장 스타일은 수시로 변하기 때문에 한 유형의 펀드만 가입한 경우에는 위험이 커질 수 있다.

배당주 펀드는 지난 2004년 다른 유형의 펀드에 비해 높은 수익을 기록했으나 2005년 성장형 펀드가 평균 60%의 수익률을 보였을 때는 절반 수준으로 떨어졌다. 이처럼 펀드는 장기적으로 보면 배당주, 성장주, 가치주 등의 펀드가 순환해서 높은 수익률을 기록하기 때문에 평균적인 수익을 내기 위해선 여러 스타일의 펀드에 분산해서 투자하는 것이 유리하다.

또 분산 투자를 한 경우라도 1~2년을 주기로 자체 평가한 뒤 펀드를 교체하는 것이 필요하다. 이때 중요한 점은 수익률이 낮았던 펀드에 집중 투자해야 한다는 점이다. 일반 투자자들이 범하는 대표적인 실패 요인 중 하나가 수익률이 높은 펀드만 찾아서 가입하는 경우다. 그러나 시장은 성장주, 가치주 등이 순환해서 상승하기 때문에 수익률이 낮은 펀드가 1~2년 후엔 오히려 더 높은 수익률을 기록할 수 있다.

좋은 펀드를 고르기 위해선 펀드의 규모도 고려해야 된다. 처음에 펀드 규모가 크게 늘었다가 점차 감소하는 펀드는 피하는 게 좋다. 반대로 펀드 규모가 지속적으로 늘어 덩치가 커진 펀드는 운용사에서 특별히 신경을 쓰는 경우가 많기 때문에 상대적으로 안정적인 수익이 가능하다.

최상길 제로인 상무는 “자금이 꾸준히 늘고 있는 펀드는 시장의 관심이 그만큼 많다는 뜻으로 우량 펀드일 가능성이 높다”며 “또 투자자가 이해할 수 없는 운용구조를 가지고 있는 펀드에는 투자하지 않는 것이 좋다”고 말했다.

이렇게 펀드를 고른 뒤에는 최소 10년 이상 묻어둔다는 생각으로 투자를 해야 한다. 이자에 이자가 붙는 복리의 마술에 따라 수익률이 눈덩이처럼 불어나기 때문이다. 가령 연 평균 10%의 수익률을 내는 펀드에 10년간 투자할 경우 수익률은 159%다. 1억원을 투자하면 10년 후엔 2억5,900만원이 되는 셈이다. 30년을 투자할 경우엔 1억원이 17억원으로 늘어난다.

이상건 미래에셋투자교육연구소 선임연구원은 “펀드 투자로 돈을 벌고 싶으면 연 평균 10%의 기대수익률로 10년 이상 투자한다는 생각을 가져야 한다”고 조언한다.