당초 예상보다 충격 커 명분도 실리도 모두 놓친셈<br>상대적 안전자산 MMF·CP시장까지 신용경색 한파<br>"美정부, 호미로 막을 것을 가래로 막게 됐다" 지적

글로벌 금융시장 위기상황이 걷잡을 수 없을 정도로 증폭, 확산되자 미국 정부가 리먼브러더스를 파산하도록 방치한 것이 과연 최선의 선택이었는지에 대한 의문이 제기되고 있다.

이 같은 의문을 제기하는 측은 미 정부가 금융기관의 도덕적 해이를 우려해 리먼사태에 대한 개입 불가를 천명했지만, 이 선택은 개별기업에 대한 책임추궁에만 그치지 않았으며 금융시장에 돌아온 결과는 너무 참혹했다고 지적한다.

월스트리트저널(WSJ)은 최근 "국책 모기지 기관인 패니매와 프레디맥을 국유화 시키고, 5위 투자은행 베어스턴스도 살렸던 미국 정부가 유독 리먼을 부도가 나도록 방치한 것이 전세계 신용시장을 더욱 악화시키고 있다"고 분석했다.

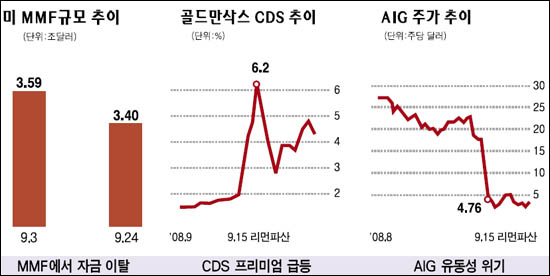

실제 지난 9월15일 리먼의 파산을 계기로 글로벌 자금시장의 조달금리 기준인 리보금리는 치솟았으며, 주식시장에 비해 안정한 시장으로 여겨졌던 머니마켓펀드(MMF), 기업어음(CP) 시장도 신용경색으로 꽁꽁 얼어 붙었다.

리먼의 붕괴가 당초 상상한 것 이상으로 글로벌 금융시장에 충격을 주자, 미 정부가 호미로 막을 것을 가래로 막게 됐다며 비판하는 목소리가 커지는 양상이다.

미국 정부는 지난 3월 JP모건이 베어스턴스를 인수할 때 290억 달러를 지원한 것을 비롯해 지난 9월초 패니매와 프레디맥에도 2,000억 달러를 투입했지만, 리먼에 대해서는 도덕적 해이를 이유로 지원을 거부했다. 하지만 리먼의 파산은 곧장 금융 시장의 패닉으로 이어졌고, 정부는 리먼 파산 하루 만에 미국 최대 보험회사인 AIG에 850억달러를 지원하게 된다.

투자자들은 대마불사(too big to fail)의 믿음아래 있던 리먼이 망하는 모습을 지켜보면서 1~2위 투자 은행인 골드만삭스와 모건스탠리도 안심할 수 없다는 우려감을 갖게 되고, 이는 금융시장의 불안감을 더욱 부추겼다. 미 정부로서는 명분도 실리도 모두 놓친 꼴이 된 셈이다.

WSJ는 리먼의 파산 사태를 계기로 투자자들은 위험 자산을 평가하는 데 있어 큰 전환기를 맞았다고 진단한다.

채권투자가 안전하다는 환상이 깨졌다는 의미다. 리먼의 파산은 시장에 큰 혼란을 초래했으며, 크레디트디폴트스왑(CDS) 시장의 위기로 곧장 번졌다. CDS는 채권을 매입한 회사가 발행기업의 부도로 원리금을 돌려 받지 못할 경우에 대비해 가입하는 일종의 보험.

리먼은 CDS 시장의 10대 큰손 중 하나였다. 리먼이 계약을 맺었던 CDS 규모만 8,000억 달러에 달했을 정도다.

리먼이 파산하자 이번엔 리먼과 CDS계약을 맺은 금융기관의 연쇄적인 파산 가능성에 대한 우려가 월가를 뒤덮었다. 자금 조달시장이 경색되면서 CDS 프리미엄이 오르고, 이는 다시 자금 시장을 얼어붙게 하는 순환사이클을 보다 빨리 돌리기 시작했다. 골드만삭스 등 주요 투자은행의 CDS 프리미엄도 6%를 웃돌았다.

예금과 국채에 이어 안전한 상품으로 평가 받는 MMF시장도 리먼의 파산으로 위축됐다. MMF는 우량기업의 CP나 중단기 채권에 투자하는 예금 보전형 상품에 가깝지만, 손실을 입는 사례가 나오기 시작한 것.

뉴욕에 소재한 리저브매니지먼트가 운용하는 MMF인 리저브 프라이머리 펀드의 경우 리먼 CP와 채권의 가치가 제로가 되면서 순자산가치가 주당 1달러 아래로 떨어졌다.

리먼사태의 직접적인 피해자는 미국에 국한되지 않았다. 리먼의 주식과 채권에 무려 8억 달러를 투자했던 노르웨이 정부의 연기금을 비롯해 유럽 등 해외 기관 투자자들도 큰 피해를 봤다.

결과적으로 이 같은 손실이 미국 금융시장에 대한 투자자들의 '불신의 골'을 더욱 깊게 만들었다고 WSJ는 지적했다.

WSJ는 지난 12일부터 리먼 사태 해결을 위해 헨리 폴슨 재무장관, 벤 버냉키 연방준비제도이사회(FRB) 의장, 티모시 가이스너 뉴욕연방준비은행 총재 등 주요 정책 입안자들이 모여 논의했지만, 대부분은 정부 지원에 난색을 표명했다고 전했다.

특히 폴슨 장관은 리먼이 올 3월에 유동성 위기를 빚은 베어스턴스와는 달리 FRB로부터 긴급대출을 받을 수 있었고, 자동차 업계도 구제금융을 줄기차게 요구하는 상황에서 더 이상의 특혜는 곤란하다고 판단했다.

정부 관계자들은 또 미국 주택대출의 절반 수준인 약 5조3,000억 달러의 모기지를 매입하거나 보증한 패니매 및 프레디맥의 파산과 리먼의 파산이 초래할 파급 효과를 똑같이 볼 수 없다는 점도 분명히 했다.

모기지 기관의 파산을 방치할 경우 대형 투자 은행들과 주택시장으로 불똥이 튈 수밖에 없지만, 리먼은 주주의 재산상 손실과 회사 관계자의 해고 등으로 피해가 국한될 것으로 본 것이다. 런던 비즈니스 스쿨의 리처드 포티스 교수는 "리먼을 망하게 하면 시장이 겁에 질려 움츠릴 것이라는 점을 정책 입안자들이 왜 외면했는지 이해하기 어렵다"고 말했다.

WSJ는 "미 정부로서는 유동성 위기로 내몰리고 있는 금융기관이 계속 나오는 상황에서 구제금융 투입에 흔쾌히 나서기는 어렵다"면서도 "리먼의 파산은 시장 참여자들이 서로 복잡하게 연결돼 있는 현재의 금융 환경에서 거대 투자은행의 파국이 시장에 얼마나 광범위한 영향을 미치는 지를 잘 보여주고 있다"고 지적했다.