이르면 내달 '생명' 매각 MOU 가능성<br>칸서스, PEF조성 인수 관심<br>내달 포스코·롯데·현대重 등과 대우건설 매각 협상 본격화도

SetSectionName();

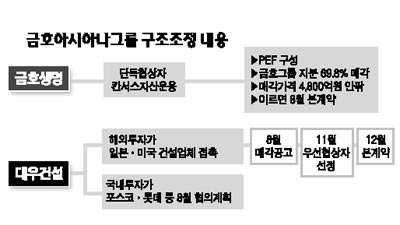

금호 구조조정 어떻게 되나

이르면 내달 '생명' 매각 본계약 가능성칸서스, PEF조성 인수 관심내달 포스코·롯데·현대重 등과 대우건설 매각 협상 본격화도

서정명 기자 vicsjm@sed.co.kr

ImageView('','GisaImgNum_1','default','260');

답보상태에 있던 금호아시아나그룹 구조조정이 속도를 낼 것으로 전망된다.

20일 금융감독원과 산업은행ㆍ금호생명에 따르면 칸서스자산운용이 사모투자펀드(PEF)를 조성해 금호생명 인수에 참여, 이르면 오는 8월 금호그룹과 매각 본계약을 체결한다.

또 산은은 8월 일본ㆍ미국 등 해외 투자가를 대상으로 매각의향서를 제출하기로 했으며 포스코ㆍ롯데ㆍ현대중공업ㆍLGㆍ효성 등 대우건설 잠재인수자로 거론되는 대기업 관계자들과 만나 매각협상을 진행하기로 했다.

금감원의 한 관계자는 “지난주 칸서스자산운용 측이 금감원을 방문해 금호그룹과 금호생명 매각협상을 진행하고 있다는 사실을 알려왔다”며 “구체적인 매각가격은 제시하지 않았지만 가능한 한 빨리 금호생명 인수 문제를 마무리해야 한다는 데 공감대를 형성했다”고 밝혔다.

칸서스자산운용은 금호그룹이 보유한 금호생명 지분 69.8%를 인수하는 방안을 검토하고 있으며 연기금 및 은행ㆍ증권사 등이 참여하는 PEF를 구성해 금호생명 경영권을 인수할 계획이다. 금융권과 업계에서는 금호생명 매각가격이 4,800억원 안팎에서 결정될 것으로 보고 있다.

이에 대해 금호생명의 한 관계자는 “칸서스자산운용이 PEF에 참여하는 기관투자가를 얼마나 빨리 구성하는가가 관건”이라며 “아직까지는 펀딩 참여자와 규모가 결정되지 않았지만 펀딩만 제대로 성사된다면 금호생명 매각은 물론 금호그룹 구조조정도 한층 속도를 낼 것으로 기대된다”고 설명했다.

칸서스자산운용은 지난 6월 금호생명 기업실사를 마무리하고 펀딩 작업을 벌이고 있다. 금호생명 인수후보자로 거론됐던 소로스퀀텀펀드와 SC제일은행은 구체적인 인수합병(M&A) 절차를 진행하지 못해 칸서스자산운용이 단독협상자로 인수를 추진하고 있다.

이와 함께 대우건설 매각작업도 8월부터 본격화한다. 산은의 한 고위관계자는 “대우건설 인수에 외국계 투자가들이 높은 관심을 표명하며 산은과 접촉하고 있다”며 “미국 건설업체가 대우건설 인수와 관련해 최근 산은을 방문했으며 산은은 주간사인 노무라증권을 통해 일본 투자가 유치에도 나서게 될 것”이라고 말했다.

이들 해외 투자가는 전략적투자자(SI)로 대우건설 경영권 인수와 함께 컨소시엄을 구성해 재무적투자자(FI)로 참여하는 방법을 함께 고려하고 있는 것으로 알려졌다.

또 산은은 8월부터 포스코ㆍ롯데 등 대우건설의 잠재적 인수후보로 거론되는 대기업과 직접 협상을 벌여 국내 투자가들의 참여도 유도하기로 했다. 산은은 8월까지 대우건설 매각공고를 내고 11월 우선협상 대상자를 선정한 뒤 올해 안에 본계약을 체결할 방침이다.

혼자 웃는 김대리~알고보니[2585+무선인터넷키]