|

웅진케미칼 매각 추진에 따라 계열회사인 에리트베이직이 적대적M&A 위협을 받을 수 있다는 분석이 제기되고 있다. 최근 에리트베이직 경영진들이 자사주 취득 등 지분 늘리기에 나서고 있는 점이 이 같은 분석에 힘을 실어주고 있다.

에리트베이직은 웅진케미칼의 초기 회사였던 제일합섬 의류사업부에서 분리된 회사다. 당시 의류사업부 본부장이었던 현 홍종순 에리트베이직 대표가 일부 직원들과 함께 자금을 모아 우리사주 형식으로 인수했다.

6월 결산법인인 에리트베이직은 중·고등학교 교복을 만드는 전문 회사로 지난해 986억원의 매출과 80억원의 영업이익을 기록했다. 올해 역시 3·4분기(3월말)까지 801억원의 매출과 75억원의 영업이익을 기록했다.

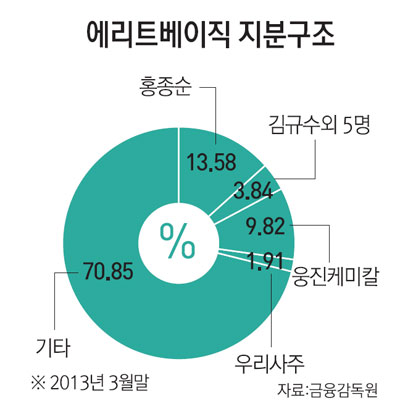

현재 에리트베이직의 홍종순 대표가 13.58%로 최대주주로 돼 있으며 웅진케미칼이 9.82%의 지분으로 2대주주에 올라 있다. 이밖에 김규수 이사 등 5명이 3.84%를 가지고 있다.

대주주 지분율이 취약한 가운데 그 동안 에리트베이직의 우호지분으로 있던 웅진케미칼이 매각 될 경우 경영권이 위협받을 수 있다는 게 금융투자업계의 분석이다. M&A업계 한 관계자는 "매년 1,000억원 가량의 매출을 올리는 회사의 시가총액이 300억원에도 미치지 못한다면 많은 이들이 관심을 가질게 뻔하다"며 "웅진케미칼 매각이 큰 변수로 작용할 수 있을 것"이라고 말했다.

이 같은 상황을 반영하듯 홍종순 대표를 비롯해 임원들이 지분 늘리기에 나서면서 경영권 안정화에 나선 것으로 보인다. 에리트베이직은 지난 6월 20일 운영자금 사용 목적으로 50억원 규모의 신주인수권부사채(BW) 발행을 결정했다. 지난 3월말 기준 회사측에 쌓아둔 현금성 자산만 100억원이 넘는다. 이번 BW발행은 최대주주의 워런트 인수를 통한 지분 확대 목적도 배제할 수 없는 상황이다.

에리트베이직은 지난 5월에도 유진투자증권과 10억원 규모의 자사주취득 신탁계약을 체결했다. 현재 시가총액 대비 지분율로 치면 약 3%가 넘는 규모다. 최근 회사가 보유하고 있던 자사주를 임직원들이 장외에서 약 5만5,000여주를 사들였다. 의결권이 없는 회사가 보유하던 자사주를 경영진들이 취득해 의결권 확보에 나선 것이다.

에리트베이직의 소액주주들도 최근 웅진케미칼의 매각에 주목하며 소액주주모임 연대를 구성해 향후 2대주주 변경 등에 대해 적극적으로 대처할 준비를 하고 있는 상황이다. 회사 관계자는 "BW발행한 것은 6월 선생산에 들어가면서 자금이 많이 필요했기 때문"이라며 "임직원들 자사주 취득 역시 종업원지주회사라는 성격으로 취득한 것"이라고 말했다. 그는 "액면으로만 볼 때 최대주주의 지분율이 낮아 경영권이 위협받을 수 있는 모습으로 비춰질 수 있지만 현실적으로 그럴 가능성은 높지 않다"고 주장했다.